【募资】斯达半导拟募资35亿元用于多项功率器件扩建项目;武汉凡谷上半年净利润1.29亿元;盐湖股份:目前与宁德时代未有实质合作

1、盐湖股份:目前与宁德时代未有相关实质合作

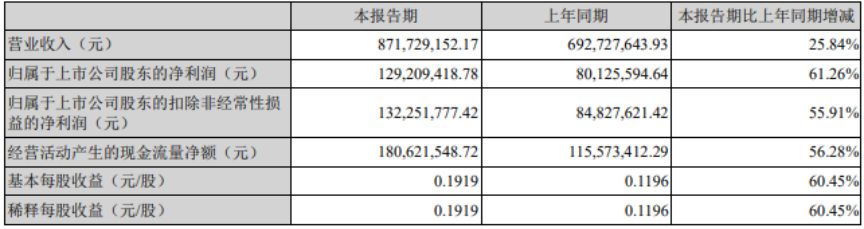

2、武汉凡谷上半年净利润为1.29亿元,同比增长61.26%

3、斯达半导拟募资35亿元用于多项功率器件扩建项目

4、联瑞新材:拟投3亿元建设1.5万吨高端芯片封装用球形粉体项目

5、一周概念股:安防终端大厂订单逐渐释放,华为哈勃大手笔加码光刻胶

1、盐湖股份:目前与宁德时代未有相关实质合作

8月15日,盐湖股份在投资者互动平台上表示,公司目前拥有蓝科锂业公司现有1万吨工业级碳酸锂装置和在建的2万吨电池级碳酸锂装置;在锂产业布局方面除蓝科锂业公司外,还与比亚迪公司合作拟建设盐湖比亚迪3万吨电池级碳酸锂项目,该项目目前还未实际建设;盐湖股份同时表示,目前与宁德时代未有相关实质合作。

公开资料显示,盐湖股份地处青海省格尔木市察尔汗,具有得天独厚的战略资源优势。察尔汗盐湖总面积5856平方公里,是中国最大的可溶钾镁盐矿床,也是世界最大盐湖之一。氯化钾、氯化镁、氯化锂、氯化钠等储量,均居全国首位。除了对盐湖中钾、镁、锂、钠等资源规模化开发利用外,盐湖股份未来还将探索硼、溴、铷、铯等稀有元素开发利用。开发潜力巨大,为盐湖股份从传统提钾转向提锂等新能源、新材料战略型新兴产业提供了广阔的发展空间。

盐湖股份拥有先进的技术和生产工艺,拥有先进的卤水提钾、卤水提锂技术。在钾肥生产方面,盐湖股份目前拥有反浮选-冷结晶氯化钾生产技术、固体钾矿的浸泡式溶解转化技术、热溶-真空结晶法精制氯化钾技术、冷结晶-正浮选氯化钾生产技术、冷分解-正浮选氯化钾生产技术5种技术工艺,是目前世界上唯一掌握所有氯化钾加工技术的企业,能够根据原材料不同,采用不同工艺生产不同品位的氯化钾,真正做到将盐湖资源吃干榨尽。

在锂业务领域,通过多年的工艺优化和创新,盐湖股份目前已经形成了一整套集吸附提锂、膜分离浓缩技术耦合为一体的工业化示范装置,突破了从超高镁锂比低锂型卤水中提取锂盐的技术,该项技术荣获2019年中国石油和化学工业联合会科学技术进步一等奖,并被认定为国际领先科技成果。

目前国内正大力推进新能源汽车产业的发展,手握重要锂资源的盐湖股份,受到了市场的热捧。8月10日,盐湖股份恢复上市,开盘不久,盐湖股份大涨388%,较开盘价涨幅超10%,触发临时停牌。(校对/LL)

2、武汉凡谷上半年净利润为1.29亿元,同比增长61.26%

8月15日晚,武汉凡谷发布2021年半年度业绩报告,实现营业收入8.72亿元,同比增长25.84%;归属上市公司股东净利润为1.29亿元,同比增长61.26%;扣非净利润为1.32亿元,同比增长55.91%。

武汉凡谷所处的射频器件制造业位于通信产业链的上游,交付的产品经过设备集成商的集成后最终安装于移动运营商投资建设的移动基站中,而移动基站属于通信网络的基础设施,其投资规模和速度与各国对通信产业的支持力度息息相关,所以射频器件制造业的行业规模最终取决于通信网络的建设速度和各国的支持力度。

今年上半年,全球4G和5G网络依然同步投资建设,但受新冠肺炎疫情影响,各国政府及运营商对通信产业资本支出持不同态度,部分国家经济阶段性停摆和衰退的情况继续发生,暂时推迟了通信产业资本资出,部分国家希望通过通信产业投资刺激或拉动经济。国内方面,根据工业和信息化部公布的数据——截至今年6月末,移动电话基站总数达948万个,比上年末净增17万个。其中,4G基站总数为584万个,占比为61.6%;5G基站总数96.1万个,其中1-6月新建19万个。

工业和信息化部计划今年新建5G基站60万个以上,由此可见,报告期内,国内5G基站建设未达预期。2021年7月18日,中国广电及中国移动48万站的5G700M无线网主设备集中采购招标结果正式公布;2021年8月1日,中国电信及中国联通24.2万站的2.1GHz5GSA建设工程无线主设备联合集中采购招标结果正式公布。上述集采落地将对武汉凡谷所处的行业及产业链带来催化和提振。

今年上半年,武汉凡谷继续保持与客户的密切沟通,主要客户关系进一步强化,对老客户新业务进行深度挖掘,与传统的滤波器业务形成合力,更大程度地向客户突显核心战略供应商应有的价值。上半年,武汉凡谷重点突破宽频方面的技术,主要应用在4G、5G,共站使用,多T多R,研发中心成立多个不同领域的攻关团队,从设计到生产全面攻克,取得了客户认可,在广电700M和电联项目上均获得了较好的市场份额。

武汉凡谷同时重点开拓了微波天线和AFU市场。微波天线已经本地建厂,围绕客户物流辐射范围,依托和整合优化当地专业供应链,保证和提升产品的成本和物流优势,大部分口径天线投入生产和批量交付;在此基础上将协同、配合客户研发、导入更多系列产品;AFU已经在客户端取得重大突破,并加大了人才投入和产品范围,建立了测试场。同时,海外客户介质波导滤波器进入小批量认证阶段。

另外,武汉凡谷在环形器、结构件、5G抗干扰器件、陶瓷等多个新业务方面持续发力,正式成为多个新客户的供应商,同时部分新业务进入核心客户资源池并进入产品开发测试验证阶段,部分新业务进入了投标阶段,获取了正式订单。

成本管控方面,武汉凡谷上半年所面临的市场竞争依然激烈,同时受全球政治、经济及新冠肺炎疫情等因素影响,武汉凡谷主要原材料(铝锭、铜、银板、锡、钢等大宗金属原材料及化工、电子元器件等物料)价格、国际物流运输价格出现大幅上涨,导致武汉凡谷成本压力大幅上升。

武汉凡谷基于客户价格目标反向推动成本目标,加大了费用管控和优化力度,通过目标导向牵引、业务改善推进、人员定编管理等措施,从设计方案优化、BOM材料、生产工序与工艺等方面全流程降成本,推进内部运营改善,提升武汉凡谷产品竞争力。

上半年,武汉凡谷持续加大自动化整线投入,复制多台成熟的关键工序设备,有效降低了人力成本,提高了产品质量;自动调试设备持续大量投入并开始批量使用,降低了对调试人员的依赖。(校对/LL)

3、斯达半导拟募资35亿元用于多项功率器件扩建项目

8月15日晚,斯达半导发布公告称,拟募资35亿元用于高压特色工艺功率芯片研发及产业化项目、SiC芯片研发及产业化项目、功率半导体模块生产线自动化改造项目以及补充流动资金。

中国是全球最大的功率半导体消费国,智研咨询发布的《2020-2026年中国功率半导体行业市场运作模式及投资前景展望报告》指出:目前中国的功率半导体市场规模占全球市场规模35%左右,是全球最大的功率半导体市场,约为940.8亿元。在新基建的产业环境下,5G、新能源汽车、数据中心、工业控制等诸多产业对功率半导体产生了巨大的需求,随着功率半导体市场的持续发展与国产替代进程的加速,功率半导体具有广阔的市场前景。

在智能电网行业,高压IGBT是柔性直流换流阀必不可少的核心功率器件,而柔性直流换流阀是构建智能电网的重要装备,其在孤岛供电、城市配电网的增容改造、风电场并网、电网互联等方面具有显著优势。同时,新能源汽车将新增大量与电池能源转换相关的功率半导体器件,新能源汽车终端市场的强劲需求,将带动整个功率半导体行业需求大幅度增长。

而斯达半导正是国内本土功率半导体产品的重要提供商之一,长期致力于IGBT、快恢复二极管、SiC等功率芯片的设计和工艺以及IGBT、SiC等功率模块的设计、制造和测试。斯达半导的产品广泛应用于工业控制和电源、新能源、新能源汽车、白色家电等领域。

斯达半导在现有产品结构的基础上,充分考虑新能源汽车、轨道交通、智能电网等下游行业的需求以及技术方向,以斯达半导现有的技术为依托,实施高压特色工艺功率芯片研发及产业化项目和SiC芯片研发及产业化项目。项目的实施有利于丰富斯达半导的产品结构,进一步提升综合竞争力。

需要说明的是,斯达半导生产的IGBT模块、SiC模块已获得包括新能源汽车客户在内的众多客户认可,进口替代比率持续提高。同时,随着新能源汽车、新能源发电等行业的需求拉动,以IGBT模块为代表的功率半导体模块呈现供不应求的局面。实施以IGBT、SiC模块为主的功率半导体模块生产线自动化改造项目,将进一步扩大斯达半导产能,有助于企业把握市场机遇,提高市场占有率。(校对/LL)

4、联瑞新材:拟投3亿元建设1.5万吨高端芯片封装用球形粉体项目

8月15日,联瑞新材发布公告称,为了持续满足新一代芯片封装、高频高速电路基板等领域的客户需求,不断完善球形硅基和铝基产品的产能布局,进一步扩大球形粉体材料产能,拟投资3亿元人民币实施年产15000吨高端芯片封装用球形粉体生产线建设项目。

据了解,2021年8月13日,联瑞新材召开了第三届董事会第八次会议,审议通过了《关于投资年产15000吨高端芯片封装用球形粉体生产线建设项目的议案》,联瑞新材表示,本次投资不会对公司的财务和生产经营产生不利影响,从长远来看对公司的业务布局和经营业绩具有积极作用,符合公司及全体股东的利益。

根据计划,项目地点位于江苏省连云港市高新区,建设周期计划为15个月。

同日,联瑞新材还发布了2021年上半年业绩预测。联瑞新材表示,经财务部门初步测算,预计2021年半年度实现归属于母公司所有者的净利润为7,900万元至8,100万元,与上年同期(法定披露数据)相比,将增加3,623万元至3,823万元,同比增加84.71%到89.39%。归属于母公司所有者的扣除非经常性损益的净利润为7,200万元至7,400万元,与上年同期(法定披露数据)相比,将增加3,381万元至3,581万元,同比增加88.53%到93.77%。

对业绩变化的主要原因,联瑞新材表示主要受如下5方面原因驱动:

1、半导体封装和集成电路基板需求增长:2021年上半年,半导体封装和集成电路基板持续向好,联瑞新材下游应用领域EMC、CCL行业需求增长较好,产品销量增长。

2、适用于高端封装和LowDF(低介质损耗)球形硅微粉持续导入市场,客户订单增长快速:高端封装球形产品应用于BGA、QFN、WLP、MUF、Underfill;LowDF(低介质损耗)球形硅微粉广泛应用于各等级高频高速基板,部分UltraLowDF(超低介质损耗)球形硅微粉突破了M6级别以上的要求并应用于该类型高速基板。

3、热界面材料行业应用的球形氧化铝粉销量增加:随着联瑞新材在热界面材料行业研究工作的持续开展,和诸多国内外知名客户建立紧密的供应关系,相应的订单持续增加。

4、新兴领域的需求增加:国六标准蜂窝陶瓷载体、3D打印粉、齿科材料、特种油墨、陶瓷烧结助剂的球形产品需求增加。

5、产能进一步释放:募投项目“硅微粉生产线智能化升级及产能扩建项目”、“硅微粉生产基地建设项目”、“高流动性高填充熔融硅微粉产能扩建项目”产能进一步释放,产量进一步增长。(校对/LL)

5、一周概念股:安防终端大厂订单逐渐释放,华为哈勃大手笔加码光刻胶

随着安防监控市场规模持续增长,海康威视、大华股份等终端厂商的产品销量走俏,订单量不断释放,产业链上游的厂商也因此受益。比如晶振市场需求回暖并快速进入景气周期,而国内厂商也纷纷开启扩产,并向高精度、低功耗、高频化、小型化的高端产品加速突围。

随着市场景气度的持续提升,投资界也加大对半导体产业链的投资。本周,华为哈勃对外投资一家生产中高端光刻胶单体材料的制造商——徐州博康。自2019年开始,华为哈勃相继投资数十家半导体产业相关公司,在外部承压环境下,华为正在积极重构供应链体系。

安防终端大厂订单逐渐释放

近年来,随着安防监控市场规模持续增长,海康威视、大华股份等终端厂商的产品销量走俏,CMOS图像传感器也出现供不应求的局面。相比于上下游可以算是普遍受惠的情况,夹在两者之间的模组环节却只有极少一部分企业能从中获利。

行业人士告诉集微网:“由于大部分安防摄像头中用到的模组不需要用到COB制程的,相对手机摄像头模组来说要简单许多,所以传统的安防大厂用到的模组在很长时间里都是自产自销,将供需都牢牢掌控在手中。”

正因如此,真正在市场上释出模组需求的多数都是中小规模的终端厂。

对此,一家模组厂也对集微网透露:“近几年想从安防市场分一杯羹的企业不在少数,但海康、大华这样的巨头几乎占据了绝大多数的份额。虽然中小规模的厂商选择外发订单,但抢单的人太多,尤其是许多模组厂都是由手机市场转型而来,其产能要比这些企业的订单量要大许多。如果几家行业巨头一直是自己生产模组,真正留给模组厂发挥的空间其实很小。”

虽然得益于近几年的安防市场景气度持续提升,中小规模的终端厂的需求也呈现正向增长,但模组厂基本上都是从智能手机市场起家,产能有一定规模,所以在客户和项目的选择上也会有一些考量。

上述行业人士表示:“在元件单价不断上涨的趋势下,我们遇到不少中小客户对高单价元件的承受度颇高,所以它们也比较少缺货,订单的稳定性和数量都还算不错;相反,如果是追求高性价比的初创企业客户,由于其维持元件供需稳定比较难,所以也不会是模组厂优先考虑的项目。”

“所幸的是,近两年大厂为了控制成本,开始将部分安防摄像头模组订单外发,一定程度上改善了上述局面。”该行业人士补充到。

据集微网了解,由于安防市场规模快速增长,终端厂原有的摄像头模组产能逐渐无法满足,然而扩产又需要消耗大量的人力物力。为了平衡成本管控与产能需求,“外包”就成了其解决难题的首选方案。

国内晶振市场格局生变

在5G通信、电动汽车、消费电子、物联网、安防等需求的驱动下,晶振市场需求回暖并快速进入景气周期,而国内厂商也纷纷开启扩产,并向高精度、低功耗、高频化、小型化的高端产品加速突围。

随着5G通信、wifi 6时代的到来,晶振产品在朝着高频化和小型化的方向迭代升级。高通、海思和intel平台频率将从38.4MHz向76.8MHz升级,联发科、三星平台频率将从26MHz向50MHz升级,在尺寸方面基本上采用的是1612或1210的设计方案。

业内人士指出,随着无线通信越来越高的传输速度(基带从4G到5G,WiFi从5到6),为了维持系统本身的SN Ratio,晶振的频率必须持续提高。目前,5G手机正在持续导入高 基频晶振。

小型化方面,以SMD型的频率元件为例,目前长宽尺寸上已由3.2 x 2.5mm、2.5 x 2.0mm、 2.0 x 1.6mm,进而发展至1.6 x 1.2mm、1.2 x 1.0mm、1.0 x 0.8mm,甚至更小型的0.8 x 0.6mm;在元件的高度上亦由 1.2mm、0.9mm、0.8mm、0.7mm、0.5mm,往0.35mm、0.30mm、0.25mm改进。

值得注意的是,目前,市场上高频化、小型化的晶振产品主要向日本爱普生、NDK、KDS和台湾晶技等厂商进口,产品价格较高。

据了解,大普通信、惠伦晶体、泰晶科技等国内领先的晶振厂商在该领域已经实现突破,产能正在逐步提升。

以大普通信为例,其产品已经覆盖了全系列的时频解决方案。其中晶振产品覆盖OCXO,MCXO,TCXO,VCXO,普通的OSC和Crystal,满足国际电信联盟GR-1244-CORE定义的时钟等级:1、2、3E、3、4E和4,具有低相噪、高稳、抗冲击、抗震、低g敏感性、低抖动和宽温等特性,全方位满足全球通信、电力、工控、专网、仪器仪表、医疗、导航定位、汽车电子、物联网、智联网以及消费类电子等众多领域客户的差异化需求。

在贸易摩擦加剧的背景下,国内知名通讯、手机、安防、家电等厂商为了保障产业链安全,积极寻求国产替代,促使高频化、小型化的中高端晶振产品进口替代加速。

可以预见的是,随着国内晶振厂商在中高端领域逐步导入客户,原本被日本厂商垄断的中高端晶振市场格局也将发生改变,国内厂商核心竞争力和市场份额也将迅速提升。

华为哈勃大手笔加码光刻胶

随着行业景气度的持续提升,投资界也加大对半导体高端材料的投资。

8月10日,徐州博康信息化学品有限公司(以下简称“徐州博康”)工商信息发生变更,股东中新增华为旗下深圳哈勃科技投资合伙企业(以下简称“华为哈勃”)。据悉,华为哈勃为徐州博康注资3亿元,这也是华为哈勃成立以来在半导体领域的最大单笔投资。

公开资料显示,徐州博康专注于光刻胶原材料到成品的自主研发及生产,实现了从单体、光刻胶专用树脂、光酸剂及终产品光刻胶的国产化自主可控的供应链;拥有5000平方研发中心,位于松江漕河泾科技绿洲,研发团队200余人,博士和硕士占比50%以上。配置有KrFNikonS204、I9、I12、ACT8track、日立CDSEM等先进光刻检测设备,以及其它理化检测设备如ICP-MS、HPLC、GC、IR等。

目前,徐州博康产品线涵盖193nm/248nm光刻胶单体、193nm/248nm光刻胶、G线/I线光刻胶、电子束光刻胶等产品。目前已成功开发出40+个中高端光刻胶产品系列,包括多种电子束胶,ArF干法光刻胶,KrF正负型光刻胶,I线正负型光刻胶及GHI超厚负胶,应用于IC集成电路制造多个环节,服务客户超100家。

同时,徐州博康承担了国家“02专项”中的子课题“ArF光刻胶单体产品的开发与产业化”、国家产业振兴和技术改造项目、江苏省科技成果转化等项目。

在产业资本和政府的支持下,徐州博康新建年产1100吨光刻材料及1万吨电子溶剂新工厂已于2021年6月份正式投产,项目全部达产后,可实现年产值20亿元,这也是中国目前第一个可以规模化生产中高端光刻胶的生产基地。

众所周知,在过去十年的时间里面,华为在国内是极少直接对产业投资,而近几年其旗下的华为哈勃则已经投资数十家企业,这些企业包括了显示芯片、光通信芯片、滤波器、模拟芯片、连接器等,而投资徐州博康,则是其加速布局光刻胶领域的重要一步。

由于外部环境原因,华为哈勃的投资方向势必会向国内本土厂商身上倾斜,而被投企业的国产化程度和技术方面是否打破国外厂商技术垄断是华为哈勃投资考量的重要因素。(校对/Lee)

*此内容为集微网原创,著作权归集微网所有,爱集微,爱原创

产业观察:透视意法与华虹合作,国产芯片成熟制程发力

专利申请

专利申请

知识产权质押融资

知识产权质押融资

专利地图分析

专利地图分析

版权登记

版权登记

集成电路布图设计

集成电路布图设计

商标交易

商标交易

商标申请

商标申请

专利交易

专利交易

专利无效

专利无效

热门评论