资本热捧,闻泰科技58亿元定增溢价完成

7月28日,闻泰科技发布公告,发行股份及支付现金收购安世半导体剩余股权与募集配套资金均已完成,其中备受瞩目的58亿元定增项目溢价完成。

本次发行股份购买资产部分新增股份的发行价格为90.43元/股,发行股份募集配套资金部分新增股份的发行价格为130.10元/股,新增股份的数量共计112,962,327股,上市公司总股本将增加至1,244,937,731股。

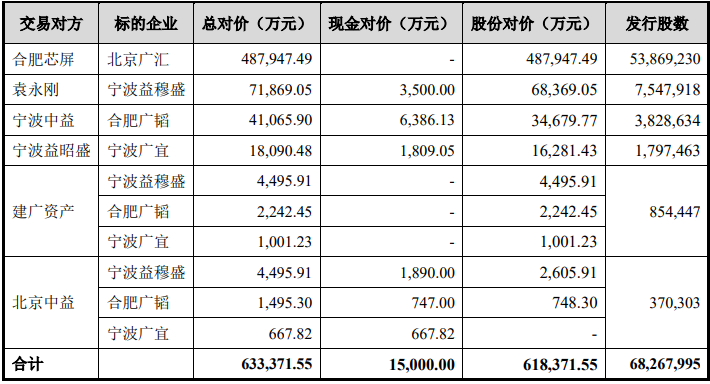

按照本次交易的定价及股票发行价格测算,本次交易上市公司将向交易对方发行的股份数量及现金对价如下:

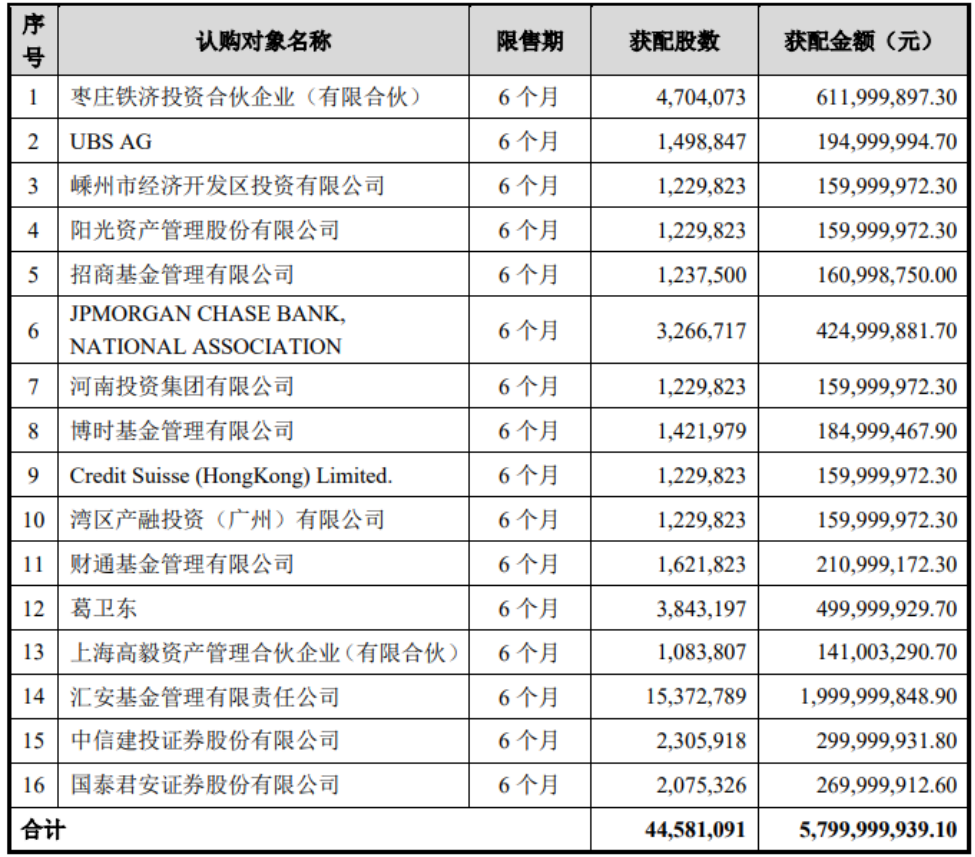

本次配套发行的定价基准日为发行期首日(2020年7月9日),发行底价为98.21元/股,不低于定价基准日前20个交易日股票交易均价的80%。但项目的受欢迎程度超过预期,配套融资申购名单中,不乏高毅资产、长三角(上海)产业创新股权投资基金、中国国际金融香港资产管理有限公司、睿远基金、湾区产融投资、葛卫东、UBS、JPMORGAN等知名投资者,最终16名发行对象以130.10元/股大幅度溢价认购。

最终发行对象及其认购股数、获配金额及限售期具体情况如下:

截至2020年7月17日止,闻泰科技本次实际非公开发行A股普通股股票44,581,091股,每股发行价格130.10元,实际募集资金总额为5,799,999,939.10元,扣除各项发行费用人民币43,616,148.64元(不含税金额)后,募集资金净额为5,756,383,790.46元,其中新增注册资本44,581,091.00元,资本公积-股本溢价5,711,802,699.46元。

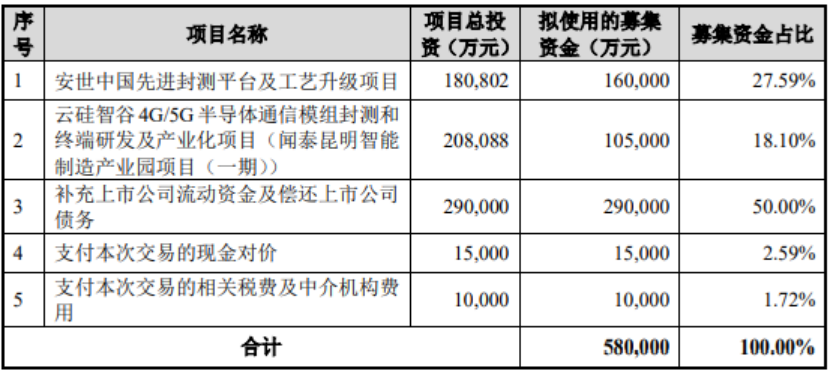

据了解,闻泰科技募集资金主要应用于安世中国先进封测平台及工艺升级项目、云硅智谷4G/5G半导体通信模组封测和终端研发及产业化项目(闻泰昆明智能 制造产业园项目(一期))、补充上市公司流动资金及偿还上市公司债务、支付本次交易的现金对价以及支付本次交易的相关税费及中介机构费用。

闻泰科技为全球主流电子品牌客户提供智能硬件的研发设计和智能制造服务,是全球手机出货量最大的ODM龙头公司,2019年手机ODM出货量约占中国手机 ODM 厂商总出货量的1/3。同时,闻泰科技拥有自建模具厂和完善的智能化生产线,市场趋势预判能力和客户需求敏感度强,供应链管理能力和交付速度优势突出,占据市场领先地位。

2019年,闻泰科技完成对于安世集团控制权的收购,顺利进入半导体行业。安世集团为世界一流的半导体标准器件IDM厂商,专注于分立器件、逻辑器件和MOSFET器件市场,拥有60余年半导体专业经验,其客户包括中游制造商和 下游电子品牌客户,如博世、华为、苹果、三星、华硕、戴尔、惠普等知名公司。闻泰科技与安世集团处于产业链上下游,在客户、技术和产品等多方面具有协同效应,双方在整合过程中可以实现资源的互相转换,加速安世集团在中国市场业务的开展和落地,通过上市公司的资源进一步拓展其在消费电子领域的市场。

闻泰科技称,此次交易系公司收购安世集团上层持股结构中的相关少数股东权益。交易前后上市公司的主营业务范围不会发生变化,本次交易有利于上市公司与安世集团深化整合,进一步发挥双方在业务、技术和产品上的协同发展,实现上市公司长期可持续发展。本次交易募集配套资金拟用于支付本次交易现金对价、目标公司相关募投项目建设、补充上市公司流动资金以及偿还上市公司债务等。上述募集资金的实施有利于增强交易完成后上市公司的财务安全性及可持续发展能力,实现高质量发展。

值得关注的是,闻泰科技近年来大力开拓优质客户,出货量、营业收入、净利润均保持稳健增长。2020年上半年,因公司业绩高速发展,预计归属于上市公司股东的净利润为16亿元至18亿元,同比增加715.50%至817.44%。(校对/Lee)

*此内容为集微网原创,著作权归集微网所有,爱集微,爱原创

集微咨询发布《2025中国CPU/GPU行业上市公司研究报告》

专利申请

专利申请

知识产权质押融资

知识产权质押融资

专利地图分析

专利地图分析

版权登记

版权登记

集成电路布图设计

集成电路布图设计

商标交易

商标交易

商标申请

商标申请

专利交易

专利交易

专利无效

专利无效

热门评论