【芯视野】经历超级反弹的CIS 扩产和汽车将是未来的关键词

在今年芯片缺货的名单中,CIS(CMOS图像传感器)“荣幸”与MCU、电源管理一同上榜。作为影像系统最核心的部件,其应用已经扩大到各种电子系统中。而且,走出了疫情初期的低迷状态,整个CIS市场也呈现出超级火热的局面。

在这新一轮的增长中,市场格局呈现怎样的变化?未来又蕴含哪些新变局呢?

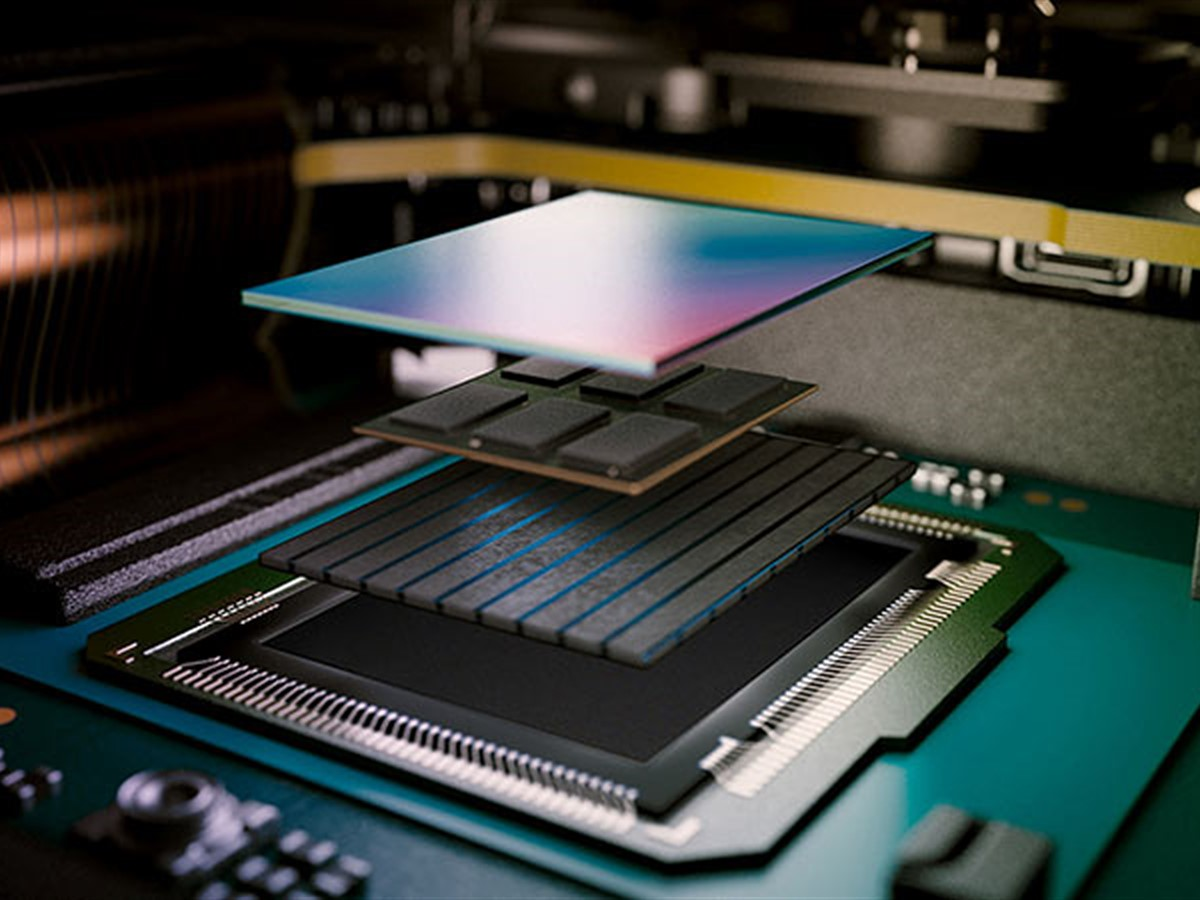

两强相争 从技术到扩产

作为双雄之一,索尼的压力看似终于可以减轻一些了。

根据2021年Q1发布业绩公告,其影像及传感解决方案业务销售收入同比增加6%,至2,181亿日元(约合130亿元),得益于从疫情影响中恢复的用于数码相机的传感器销量的提升,抵消了用于移动产品的图像传感器销售收入的减少。

近年来,索尼饱尝被三星紧咬不放的滋味。根据Yole的统计数据,在2020年,索尼CIS的市场份额为40%,仍是第一。三星22%份额排名第二,豪威以12%列第三名。与2019年相比,索尼的市场份额下降了2%。注意,这个下降是“被下降”,因为索尼的销售额并没有下滑,但是三星的销售额却增长了13%。除了中高端产品销售下降之外,最大的竞争对手三星对其市场份额的蚕食愈加猛烈。

作为两家IDM,索尼和三星近年来的争夺也奠定了整个市场发展的基调。

三星虽然是CIS市场的后来者,但在技术路线的选择上却眼光独到,当观察到智能手机对像素数量的要求愈加增多的时候,毅然走上了“小像素”之路。

2011-2018 年,由于单个像素感光效率下降以及像素间的串扰问题,全行业的像素尺寸缩小速度有所放缓。此时,三星运用 DTI(深沟槽隔离)技术降低像素间串扰问题,推出1.0 μm 技术产品。

2018 年以来,随着 QUAD 像素结构的问世,三星更是加速了像素缩小的速度。当像素做到0.8μm以下,以前只能做到2000万或者4000万的传感器,一下实现了4800万、6400万、甚至是1亿的像素。

同时,三星在大尺寸CIS上也向索尼发起了挑战,其发布的1/1.12英寸CIS GN2,已用在国内手机品牌小米最新的旗舰机小米11 Ultra上,力压索尼的产品,夺取了最大移动CIS的称号。

针对这种咄咄逼人的态势,索尼半导体社长清水也坦承,高像素容易向消费者宣传,在中等价位手机上不断被采用,索尼在高像素方面落后于三星,希望“加上通过我们有优势的‘高画质’积累的图像信号处理技术,创造新的附加值”。

其实,不单是技术参数上,三星在产能方面也对索尼步步紧逼,使得扩产成为双方的最新角力点。

在2020年10-12月,索尼的CIS产量为11.7万片(以12寸晶圆换算),高于原先预估的11万片,预估2021年1-3月的产量将增至12.7万片。

为了应对市场的需求和来自对手的竞争,索尼还在规划一条CIS新产线。这条新线规划在Fab5中,总建筑面积48000平方米,无尘室面积约10000平方米,投资金额大约为1000亿日元(约60.1亿人民币)。

此外,索尼还宣布,未来还将根据市场趋势调整Fab5新产线的产能,继续提供高性能CIS以适应不断发展的智能手机镜头市场。此前索尼计划将月产量目标提高到13.8万片,且期望2025年CIS全球市占率一举提升至60%。

三星这方面,很早就提出了要在产能上超过索尼的口号。为扩大CIS产能,该公司于2017年开始改造12英寸DRAM产线FAB 11,用于生产CIS,2018年底完成改造;同时对FAB 13进行改造。三星原本拥有1条CIS芯片专用产线,名称为S4-Line,2019年,该公司CIS产能约为4.5万片/月,随着FAB 11和FAB 13线转为CIS专用线,三星的产能将扩充到12万片/月。

在自己扩充产能的同时,双方还不约而同地打起了晶圆代工的主意。在2020年,台积电就获得索尼大单,将在南科14B厂打造专为索尼生产高端CIS的代工生产线。近日,更是有媒体曝出,台积电有意在日本设厂,为索尼代工CIS。虽然双方没有直接回应,但是索尼曾表示,将芯片委外代工,并取得稳定产能的策略,对维持竞争力非常重要。

三星本身就是晶圆代工大厂,但是要维系存储器市场的领导地位,为考量资源分配,也决定与联电合作,用28nm生产高端CIS芯片。同时,三星也参与了联电千亿元扩产计划,成为其八大主要客户之一。

汽车是下一个大事件

与之前不同的是,双雄竞争的目标已经是更为广阔的汽车市场。

根据IC Insights发布的最新报告,受惠于手机多摄像头趋势延续,汽车电子市场复苏,预计今年全球CIS总销售额将增长19%,达到228亿美元,这将是自2010年以来全球销售额连续第十次创历史新高。

报告特别指出,汽车将成为未来五年CIS增长最快的应用领域,到2025年,CIS用在汽车上的复合年增长率将达到33.8%,达到51亿美元。

摄像头搭载数量增加之像素迈向高端是驱动CIS市场前进的主因。根据Yole统计,2020年全球平均单车摄像头用量为2.2颗,随着自动驾驶等级的提升,对摄像头的需求也越来越大。一套完整的ADAS至少需要搭载6颗摄像头(1前视+1后视+4环视),目前L2~L3等级车型的摄像头数量在8~14颗。

在像素方面,将从VGA~2M提升到8M。目前市面上的后视摄像头一般为VGA~1M级别,前视摄像头在1M~2M(M百万)之间,例如特斯拉Model系列摄像头像素为120万,小鹏P7车载摄像头像素为200万。2021年的新发车型开始采用8M摄像头,以达到更好的信息采集准确度,例如蔚来ET7摄像头像素为800万,理想ONESUV车载摄像头像素为800万。

CIS的高单价也是吸引厂商们参与的主要原因。相比于手机,汽车CIS需满足更苛刻的条件,要求具备120-140dB的高动态范围,能在-40-+105°C下正常运行,具备较好的夜视能力 并解决交通信号灯识别、LFM和伪影等问题。因此,同像素的情况下,汽车CIS本身价格即高于手机CIS,1-2M 单颗价格在3-8美元左右,8M的量产单价在10美元以上,单颗汽车CIS价值量较高。

在汽车CIS领域,前三大厂商为安森美、豪威(已并入韦尔股份)、索尼,共占据了90%以上的市场份额,市场集中度更高。

领头羊安森美无手机CIS 产品,缺少小像素技术积累,无法实现大小像素曝光技术。尽管2019 年汽车CIS 市场中安森美还是一家独大,但大小像素技术积累的缺失是硬伤,随着其他厂商在三合一(传感器、逻辑电路与DRAM)融合技术方案上的优势逐渐显现,安森美的汽车CIS 市场份额有可能逐渐降低。

豪威在汽车领域布局很早,其CIS芯片当前主要用于欧美汽车品牌,在车用CIS市场占据20%以上份额。而且,产品在持续升级,2020年6月推出全球首款汽车晶圆级摄像头,尺寸仅为6.5mm×6.5mm。2021年加入英伟达自动驾驶汽车开发生态系统,未来在巩固拓展欧美市场的同时,有望在亚太市场获得显著增量。

相比之下,索尼和三星进入汽车市场较晚,虽然也推出过很具特色的产品,但是在整个汽车CIS市场存在感较低。不过,看到汽车市场潜力的索尼和三星也正在调动资源来重新布局。

有业内人士就指出,索尼和三星都在高端CIS有很深的技术积累,再加之以对产能的调动能力,如果未来向汽车CIS方向大幅倾斜,对于安森美半导体和豪威科技而言都不是好消息。

不过,汽车电子化的进程只是刚刚开始,随着技术的演进,对车用CIS还会衍生出很多新的需求,所以无论是对已入场者还是后来者,机会都是均等的。(校对/艾禾)

*此内容为集微网原创,著作权归集微网所有,爱集微,爱原创

点击进入专题报道:

日月光/Qorvo等纷纷“出走” 大陆还剩多少外资封测厂

产业观察:透视意法与华虹合作,国产芯片成熟制程发力

专利申请

专利申请

知识产权质押融资

知识产权质押融资

专利地图分析

专利地图分析

版权登记

版权登记

集成电路布图设计

集成电路布图设计

商标交易

商标交易

商标申请

商标申请

专利交易

专利交易

专利无效

专利无效

热门评论