集微网消息(文/思坦), 这边厢设计厂涨价声浪不断,那边厢下游客户加单不停歇。驱动IC到底还要涨多久,已成为业内的老生常谈。虽然各方各执己见未有定论,但产业链众生态或许早已透露,驱动IC的“好日子”还远未结束。

图源:彭博

驱动IC涨到何时?下游笔电需求成X因素

《工商时报》今日发布文章指出,驱动IC整体市场第二季度持续反映成本,转嫁予客户,根据不同产品涨幅约在15-20%之间,第三季度由于传出晶圆恐持续调涨,因而驱动IC不排除会继续喊涨。

虽然随着欧美陆续解封,终端需求出现变数,但各供应链目前库存水位依旧位处低点,加上晶圆产能缺很大,有业内人士直言,尽管多多少少有重复下单现象,但在供需缺口持续下,预计产业动能支撑仍强劲,未来几年依旧为卖方市场。

数据显示,IC设计厂第一季度总库存天数约75天,低于2020年第二季度的峰值86天,这意味着第三季库存仍有继续增长的空间,且因晶圆紧张下,供给与需求间仍有缺口,故市场大幅度的修正机会看来不大。

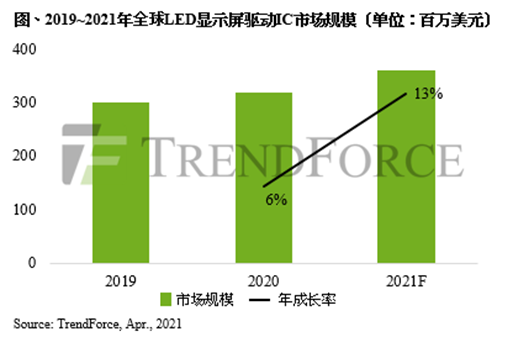

另据TrendForce 4月报告,2021年尽管8英寸晶圆厂产能已有所扩大,但5G手机、5G基站、车用功率组件、PMIC,以及大尺寸面板驱动IC的需求仍然畅旺,产能又与驱动IC高度重叠。同时,随着小间距、超小间距显示屏成为市场主流,将同步拉升驱动IC需求。

图源:TrendForce

与需求端持续增长相对的是,驱动IC因利润较低,因而其产能受排挤的现象今年仍将持续。TrendForce预估2021年第二季高阶显示屏驱动IC的价格将再度调涨5-10%;低阶显示屏驱动IC价格调涨约20%-30%。

根据集微网此前报道,创半导体驱动IC销售总监Jill曾表示,“显示驱动IC从2020年Q3就开始缺货,到现在供应缺口一直在扩大,目前只能供应市场需求的50%,小客户甚至无法供货,紧张状况预估到2022年。”

一位国际知名厂商IC代理商则称,“目前全球所有IC都缺货,我认为这种情况会持续到2022年Q3,目前显示驱动IC的供货周期是20周左右。”

据了解,为了保证每月稳定的显示驱动IC供货,面板厂商已经与显示驱动IC设计厂商签署了两三年的合约,例如,天钰与群创、友达与瑞鼎都签署了长期的合作。

另据业内人士本月就成熟制程需求持续性对集微网表示,在成熟制程激增的需求中,驱动IC的大爆发成为了主要的驱动力之一。

不过,对于驱动IC的后续涨势,业内也不乏“唱衰者”。外资20日出具报告指出,由于手机、电视等终端产品销售存在不确定性,驱动IC涨价循环的高峰将落在第三季,涨价红利恐逐步消失。

报告分析称,大、小尺寸面板驱动IC的价格涨幅将会在第三季度收敛,其中,大尺寸价格第二季季增20%,小尺寸也季增15-30%,不过,第三季两者涨幅皆会收敛至10%,象征第三季将是驱动IC的涨价高峰。

报告还引用数据指出,目前笔电库存仍偏高,如中国大陆笔电4月的出货成长率就从上个月的46%,下滑至-1%,显现目前手机、电视需求的不确性增加,终端客户恐越来越不愿意接受涨价。

成本压力逼各方角力 产业链众生相透露后市信号

两方观点孰对孰错,恐怕只有后续市场反馈才能有结论。不过在此节点,从产业链各方的反应来看,也能窥见一些信号。

就在本周,小米集团合伙人、集团高级副总裁卢伟冰表示,缺芯影响至少将持续一年,而目前手机行业三大领域成重灾区,驱动IC位列其中。

作为当前全球智能手机出货量第一梯队品牌,小米此番“哭穷”背后,也代表终端手机厂商苦“驱动IC荒”已久,产业链自上而下传导中的涨价压力,让各方不得不陷入角力,拉锯战持续上演。

根据高工LED整理,富满电子、集创北方等企业在去年国庆节后宣布调价,基本调增幅度都在0.01元-0.02元左右。明微电子也在去年10月18日宣布三大系列驱动IC产品全线涨价,按不同产品型号,调价幅度在0.006 元-0.02元/颗之间。

另据LEDInside数据,2020年11月-12月之间,大陆部分LED照明芯片产品价格的整体涨幅约为10%-20%。2021年4月1日,晶丰明源宣布了去年10月以来的第五次涨价,称将根据具体产品型号做出不同程度的价格调整。

调研机构Omdia数据显示,2020年,显示驱动芯片的总需求量呈两位数同比增长,达80.7亿颗,大尺寸显示驱动芯片占总需求的70%,其中液晶电视面板所用驱动芯片占大尺寸总需求的40%以上。

与下游终端厂商压力陡增不同,驱动IC量价齐升,让上游晶圆制造、设计大厂赚的盈满钵盆。

中芯国际联合首席执行官赵海军此前在第一季度业绩说明会上就表示,随着国内面板产业链的发展,高压驱动芯片异军突起,需求进入快速上升轨道,公司在0.15微米、50nm和40nm等工艺节点的面板高压驱动芯片一季度营收环比翻倍。

驱动IC大厂联咏则在一季报高增的基础上,对后续业绩表现仍抱有信心。根据其近日释出的第二季度财报预测,单季合并营收预估较第一季成长25.2-28.9%,有望再度改写单季新高。

从各产品线状况来看,大尺寸驱动IC(LDDI)、中小尺寸驱动IC及系统单芯片(SoC)都将有望有季成长两成以上的实力,至于整合触控暨驱动IC (TDDI)则因产能问题,出货将与第一季度持平,且因成本增加,产品单价将有望再度上调。

《工商时报》文章分析认为,尽管晶圆代工厂可大批量生产显示驱动IC,但其并非标准化产品,由于面板客户需求各异,需要定制化设计,其中应用于智能手机的触摸暨驱动集成芯片(TDDI)定制化程度尤其高,因此在特殊情况下,能将增加的成本超额转嫁给下游客户。

而此次主要是因为上游产能受限几年内都无法缓解,同时下游面板客户低估了驱动IC的重要性、高技术门槛与长学习曲线,使“后来者”不敢贸然投入,以及转嫁的成本对客户成本结构影响不大,而客户亦可再转嫁成本。

以目前驱动IC的供需态势意味著未来几年市场将转由卖方主导,因此,分析师也预估2021年显示驱动IC厂商的毛利率将以高个位数百分比幅度上升,并于往后几年维持同等的获利能力。

不过需要指出的是,并非所有设计厂商均能受益于此轮涨价潮。信达证券4月12日报告认为,较多中小厂商拿不到充足产能或将出局,行业供给端将获得改善,未来LED驱动IC毛利率有望向模拟芯片行业平均水平修复。

另有业内人士表示,驱动IC资源紧缺下,优质资源会优先向手机大厂靠拢,小厂则将面临更为严峻的生存考验。明年行业或将迎来新一轮的洗牌。

(校对/小山)

登录

登录