集微网报道,对于国内手机产业链而言,去年的疫情余韵未散,今年就又要面对缺芯带来的出货量困境。

回顾去年前三季度,受疫情影响和智能手机市场需求低迷等多方因素,尽管5G智能手机带来“换机潮”红利,但整个智能手机的市场销量仍同比处于下滑态势。不过受益于可穿戴等新市场的崛起和业务多元化发展,龙头企业的业绩依然保持了大幅增长,而这也加深了手机概念股两级分化趋势。

来到今年三季度,全球智能手机的出货量也不甚乐观,多方调研机构数据均显示,由于零部件短缺,供应商难以满足供应需求,全球智能手机出货量同比萎缩幅度高达6%-10%。

显然,出货量的低迷直接影响着手机厂商的业绩表现。从A股手机概念股企业来看,尽管多数企业Q3业绩还是实现了正向增长,但也有不少厂商因缺芯、终端需求放缓、海外疫情冲击等因素影响,业绩纷纷飘绿。

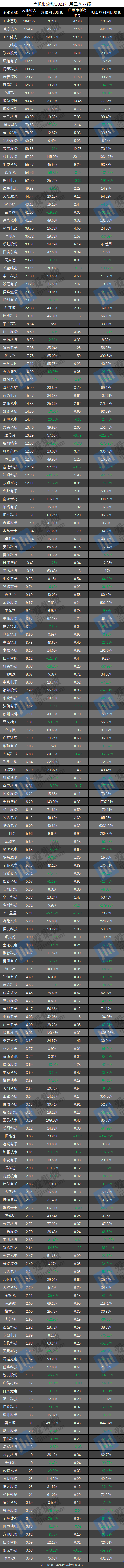

133家企业Q3营收同比正增长,10家增幅超1倍

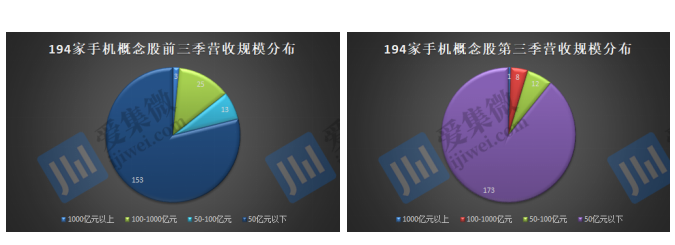

营收方面,据不完全统计,194家A股手机概念股企业中,前三季度合计总营收达到15237.76亿元,其中工业富联(3053.57亿元)、京东方A(1632.78亿元)和TCL科技(1209.29亿元)的营收均超过1000亿元,三家合计营收达5895.64亿元,占据总营收近四成比重。

在规模分布上,营收在100-1000亿元的企业有25家,合计达5944.21亿元;营收在50-100亿元的企业仅13家,合计营收为891.62亿元;多达153家企业的营收规模处在50亿元以下区间,共2506.30亿元。

第三季度,上市企业营收合计为5593.36亿元,工业富联同样以1093.27亿元的收入规模排在第一,并以一己之力贡献了总营收1/5的比重。营收规模的区间分布也大致与前三季同步,超1000亿元的企业只有工业富联一家;100-1000亿元的企业有8家,合计2115.66亿元;也就是说,100亿元以上企业的合计营收占据总营收的六成比重。处于50-100亿元中间层的企业数量同样不多,只有12家,合计营收达866.07亿元;50亿元以下营收规模的企业为173家,合计1518.35亿元。

在成长性上,前三季度有161家上市公司的营收同比实现正向增长,增长超1倍的包括杉杉股份(182.43%)、TCL科技(148.26%)、国民技术(121.30%)等7家;在出现负增长的33家上市公司中,欧菲光和春兴精工的营收同比降幅都超过50%。

第三季度,营收同比实现正增长的有133家,奥来德(491.26%)、国民技术(209.02%)、杉杉股份(145.05%)、TCL科技(140.65%)等10家企业增幅都超过1倍,奥来德更是实现了近5倍的同比增幅;负增长的上市公司有61家,包括碳元科技(-70.12%)、胜利精密(-54.95%)等。

25家企业Q3共亏损18.93亿元,77家净利同比下滑

净利润方面,前三季度,194家上市公司归母净利润总和达1104.58亿元,其中170家盈利,24家亏损。

在规模分布上,净利润50亿元以上的企业有3家,包括京东方A(200.15亿元)、工业富联(110.07亿元)、TCL科技(91.02亿元);10-50亿元的企业有21家,合计净利润达459.86亿元;0-10亿元的企业有146家,合计为304.19亿元;另有24家企业合计亏损60.70亿元。

第三季度,194家上市公司归母净利润总和达413.91亿元,其中169家盈利,25家亏损。

在盈利企业中,京东方A以72.53亿元的净利润水平一骑绝尘,远超第二名42.80亿元的工业富联。故净利润在50亿元以上的企业只有京东方A一家,10-50亿元的企业有8家,合计为152.84亿元;0-10亿元多达160家,合计207.47亿元;还有25家企业合计亏损金额达18.93亿元。

成长性上,前三季度共有116家企业净利润实现正增长,金龙机电(1852.41%)、银邦股份(1703.64%)、国民技术(1512.94%)更实现高达10倍的增幅;还有77家企业为负增长,且不少企业的同比降幅较大,高达18家降幅超过1倍,其中智云股份(-454.33%)、碳元科技(-597.69%)、锦富技术(-781.22%)净利同比降幅均超过4倍、5倍和7倍,维信诺更是以4094.25%的负增长,同比下滑了40倍!

第三季度,净利同比增长的企业有98家,华微电子(6031.25%)、美格智能(1737.01%)、联赢激光(1605.26%)、杉杉股份(1034.67%)同比增幅分别超60倍、17倍、16倍、10倍;负增长的企业则多达95家,宝明科技(-1191.07%)、新纶新材(-1881.44%)的同比降幅都达到11倍和18倍之多。

强者恒强,出货量下滑加深企业业绩两级分化

最后来看毛利率,此次统计的194家上市公司前三季度毛利率的平均值为26.79%,毛利率超过50%的有15家,其中,AI视觉产业龙头虹软科技的毛利率高达91.88%,宏达电子(69.07%)、方邦股份(64.34%)、世华科技(62.38%)毛利率也均超过60%。

不过,多数上市公司的毛利率还是集中于20%-40%之间,达到88家;而40%-50%的有19家,20%以下的有72家。

整体来看,相较前三季度,第三季度营收实现正增长的企业数量减少了28家,净利润正增长的企业也减少了18家。同时,第三季度净利润同比增幅的两级分化现象更为明显,正增长的企业能够实现最高60倍的同比增幅,负增长企业也存在近20倍的同比降幅,头尾两级间的差异不言而喻。

市场层面,由于供应链和零部件短缺,此前不受影响的智能手机市场也不堪重负,目前多数供应商都受到短缺影响,难以满足供应需求。综合多方调研机构数据,2021年Q3全球智能手机出货量同比下滑6%-10%不等,其中,中国智能手机出货量也同比下滑4%-9%。

有观点认为:“所有主要供应商第四季度的生产目标都下调了,由于需求持续强劲,预计供应方面的问题要到明年才会缓解。”也就是说,短期内全球智能手机出货量问题依然严峻,这不仅直接影响着相关龙头概念股近期股价的大幅下滑,对于中小厂商而言,出货量低迷的负面影响显然也较龙头大厂强烈。

目前的市场情况,一方面辐射出一线厂商与二三线厂商业绩的差距正渐行渐远,另一方面,尽管国内疫情对手机产业链的影响已逐渐减弱,但海外疫情的多轮反弹,以及缺芯等供应链动摇现状,都将对企业Q3乃至Q4的业绩造成影响。

(校对/日新)

登录

登录