编者按:2021年,半导体行业依然在挑战中前行。后疫情时代、产能紧张、地缘政治等因素仍深刻地影响着全球半导体产业链及生态。2022年,全球半导体行业如何发展?新的挑战又会从何而来?为了厘清这些问题,《集微网》特推出【2021-2022专题】,围绕热点话题、热门技术和应用、重大事件等多维度梳理,为上下游企业提供参考镜鉴。

在新能源汽车销量大涨的同时,动力电池格局也在剧烈变化,其中,磷酸铁锂产品自去年5月在产量上超过三元锂电池后,又在7月成为装车量最多的动力电池类型。借助新能源汽车行业持续景气,磷酸铁锂电池相关产业链仍将受益持续增长,由此引发了市场供不应求的局面,并上演了一波波涨价潮。

根据行业预测,磷酸铁锂产业链将于今年Q1迎来供需最紧张时刻,且这一现状仍将持续。今天,笔者就对磷酸铁锂的2021年走势进行盘点,并对其2022年的发展趋势展开分析。

新能源汽车倒向磷酸铁锂

2021年,新能源汽车产销表现远超市场预期,根据中汽协数据,1-11月,我国新能源汽车产销分别达到302.3万辆和299万辆,同比增长均为1.7倍,其中,乘用车新车渗透率也从年初的5%提升到了11月的19.48%。以目前发展趋势,预计2025年我国新能源汽车的渗透率将达到46%,新车销量也达到千万辆级别。

而随着新能源汽车产销市场乘风破浪,“三电”系统之一的动力电池也发生了翻天覆地的变化,借助我国新能源汽车补贴政策退坡,磷酸铁锂电池无论产量还是装机量,均力压三元锂电池,重新回到市场榜首。

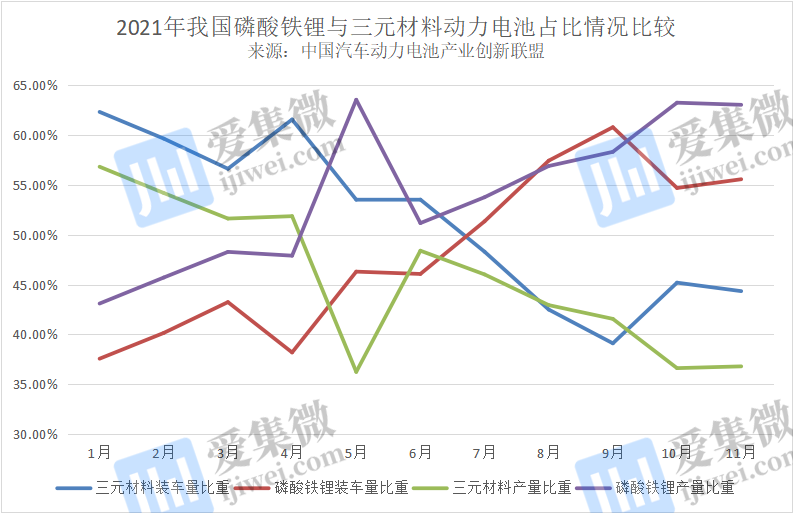

根据中国汽车动力电池产业创新联盟数据,2021年5月,我国磷酸铁锂电池产量为8.77GWh,高于三元材料的5GWh;2021年7月,磷酸铁锂电池装车量为5.8GWh,略高于三元材料的5.45GWh。今年前11个月,磷酸铁锂电池累计产量为105.32GWh,占动力电池总产量的56%;累计装车量已达64.79GWh,占动力电池总装机量的50.5%,已成为使用量最多的动力电池类型。

行业分析认为,新能源汽车补贴退坡后,磷酸铁锂电池凭着价格优势,迅速成为中低端车型的首选,特别是刀片电池等技术的突破,使电池能量密度得到明显提升,同时,低温掉电的情况也随着技术的进步得到优化,将会进一步提升动力电池的上车比重。

以市场对汽车续航里程的主力需求看,高端车市场买家对汽车价格相对不敏感,未来这部分车型仍将选用三元材料为动力电池,主流观点以此推测认为,未来磷酸铁锂和三元材料的上车比重大约为6:4。而2021年11月,磷酸铁锂电池的上车比重已提升至55.58%,2022年将继续提升至60%左右。

另根据近日发布的《2021节能与新能源汽车发展报告》,2022年我国动力电池产能预计为358GWh,产量约为330GWh,装车量约为215GWh(以540万辆汽车装车用量为基数计算),以60%计算,2022年我国磷酸铁锂电池的装车量将提升至129GWh,预计同比2021年增长66%。

市场景气带动产业链涨价成风

未来,磷酸铁锂仍将保持高景气度,且随着新能源汽车渗透率的不断提升,市场对磷酸铁锂动力电池的需求将会越来越大,远远超出产业链的原有产能布局,因需求突然飙升,已经导致市面上动力电池及上游产业链产量出现供应短缺情形,并引发连锁涨价。

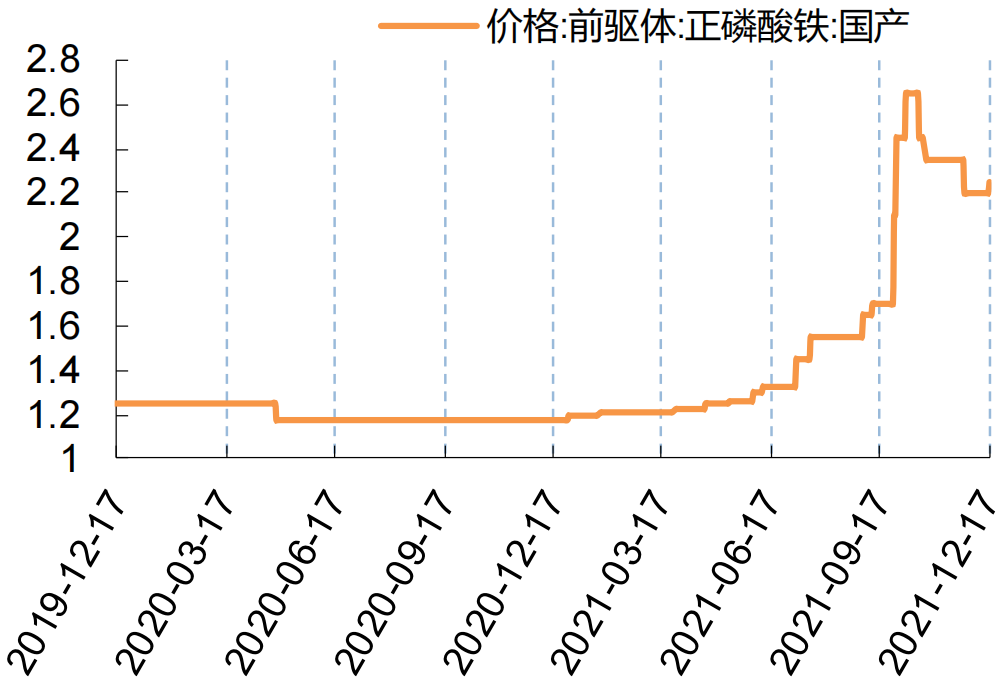

其中,国产前驱体正磷酸铁在2019年12月的价格不足1.3万元/吨,2020年由于疫情影响,价格还出现微跌的情况。但自进入2021年开始,国产前驱体正磷酸铁的价格一路飙升,于2021年10月中旬达到最高峰,均价超过2.6万元/吨,涨幅超过100%。进入11月之后,价格虽有所回落,但目前均价仍维持在2.2万元/吨以上,且表现出再次涨价的趋势。

前驱体正磷酸铁价格走势(万元/吨,来源:Wind,湘财证券研究所)

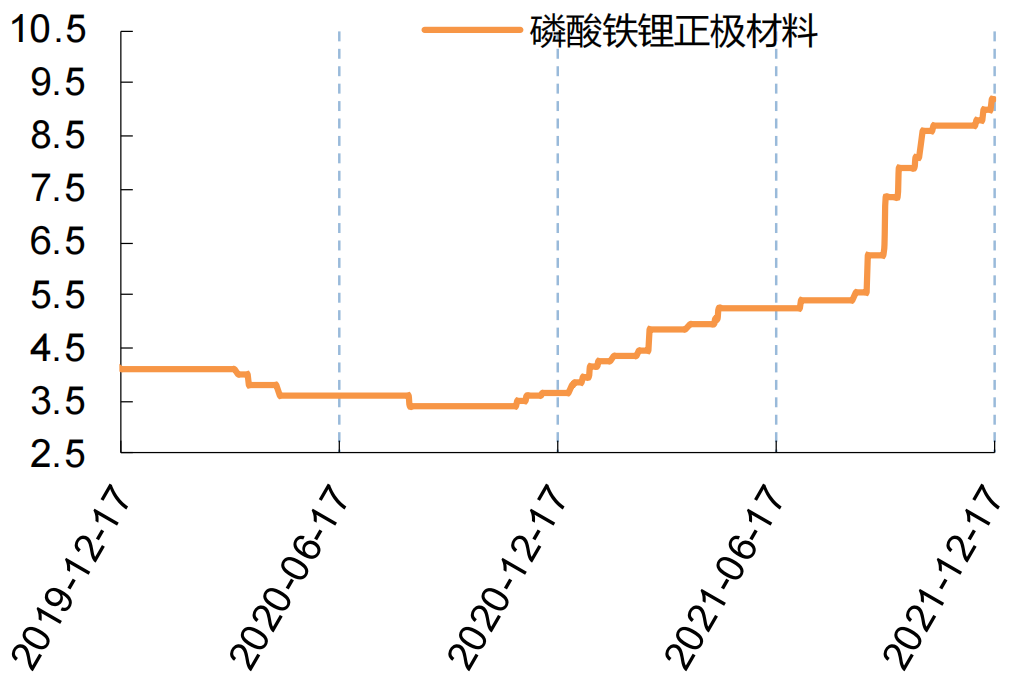

磷酸铁锂正极材料也持同样价格走势,2019年12月,该原材料的价格约为4.1万元/吨,2020年疫情期间,价格一度跌至3.5万元/吨,但进入2021年后,该核心原材料的价格开始一路上升,特别是进入下半年后,磷酸铁锂正极材料价格处于飙升趋势,至12月17日,该原材料价格已提升至9.2万元/吨,目前有再次大幅提价趋势。

磷酸铁锂正极材料价格走势(万元/吨,来源:Wind,湘财证券研究所)

碳酸锂价格也处于快速飙升状态。该原材料受国家2019年打击新能源汽车产业骗补现象以及2020年因疫情导致市场需求低迷影响,产品价格持续走低,从2018年的接近8万元/吨跌至6万元/吨。但从2021年年初开始,该产品价格也进入飙涨状态,特别是8月之后,该产品价格直线上涨,至2021年11月,99.5%纯度碳酸锂价格已上涨至约20万元/吨,且呈现继续涨价趋势。

碳酸锂价格走势(单位:元/吨,来源:wind、国海证券研究所)

除了正极材料,磷酸铁锂电解液及其他原材料也出现价格飞涨情况。

其中,六氟磷酸锂今年的价格一直处于暴涨状态。该原材料在2017年底价格约为11万元/吨,此后两年受新能源汽车产业骗补和疫情影响,价格于2020年中旬已跌至10万元/吨以内,此后开始轻微上涨。

而进入2021年后,六氟磷酸锂价格呈直线飙升趋势,至2021年12月17日,其价格已上涨到56.5万元/吨,较年初价格上涨了4倍有余。该产品也是磷酸铁锂上游诸多原材料中,价格涨幅最大的品类之一,已经严重影响到下游动力电池企业的利润空间,未来仍维持看涨趋势。

六氟磷酸锂价格走势(万元/吨,来源:Wind,湘财证券研究所)

其他电解液中,磷酸铁锂电解液价也处于上涨趋势,今年初价格约为4万元/吨,到今年6月已涨至约8万元/吨,至12月17日,该原材料价格进一步上涨至11.03万元/吨,同比涨幅也超过100%。

其他重要原材料中,8μm铜箔目前价格约为107元/公斤,较年初的约80元/公斤上涨33.75%。湿法涂覆隔膜价格较年初变化不大,如湿法隔膜主流产品价格在1.23-2.9元/平方米,涨幅并不明显;负极材料人造石墨近3年价格也基本持平,目前价格约为5.15万元/吨。

2022年Q1供需差或将达最大值

根据计划,2030年为中国燃油车的停产时间,国内主要汽车集团中,长安汽车、北汽集团已将燃油车的停产时间定位于2025年,比亚迪虽然未提出燃油车停产时间表,但其燃油车新车销售占比已不足10%。

以目前趋势,新能源汽车新车销售占比将会加速渗透,对动力电池的需求将会持续加大,而且其发展速度已超出原市场预期,导致上游产业链产能无法跟上,比亚迪董事长王传福认为,由供需失衡造成的供应短缺将会继续存在。

不过,产业供需失衡已引起资本高度关注并入局,自去年底以来,已有大批产业链企业加大包括磷酸铁锂在内的动力电池产业链布局。

2021年3月,亿纬锂能与德方纳米计划联合投20亿元建10万吨磷酸铁锂正极项目;6月,天赐材料拟5亿元投建年产30万吨磷酸铁项目;7月富临精工拟投资40亿元建设年产25万吨磷酸铁锂正极材料项目;8月,磷化工龙头新洋丰砸30亿元入局磷酸铁行业;10月,川能动力加码磷矿资源、磷酸铁锂新材料项目;华友钴业也与兴发集团联手建设50万吨/年磷酸铁、50万吨/年磷酸铁锂项目;12月,欣旺达与川恒股份联合扩大电池用磷酸铁等产品规模;川发龙蟒、厦钨新能也加码扩产,同时吸引了川金诺等资本跨界入局。

王传福表示,随着更多资本入场,由供需紧张造成的磷酸铁锂产业链价格飙升问题将会逐步得到抑制;不过,王传福同时认为,未来新能源汽车销售市场持续景气,由此造成的价格上涨部分,短期内很难抑制。

目前磷酸铁锂产业链大幅扩产项目立项时间主要集中于2020年底-2021年全年,这些项目短期内仍无法达产,如新洋丰的二期磷酸铁项目至少要2022年12月才能投产;使得短期内无法解决行业供需矛盾问题。

据行业专家介绍,目前动力电池上游材料库存紧张,碳酸锂领域库存范围为5天至半个月,不少主基地只能维持3-5天。该专家认为,磷酸铁和碳酸锂产能问题将成为2022年磷酸铁锂产能扩产的主要制约因素。

与此同时,磷化工、钛白粉企业虽然可以转型做铁锂,但产线完成后,还需要6-9个月的认证时间,叠加产能爬坡难,预计这部分企业2022年达产难度还比较大,短期内也无法解决供需缺口。

基于如上原因,业内专家分析认为,2022年磷酸铁锂仍将处于供不应求状态,尤其是2022年Q1,或将成为供需最紧张阶段。不过,随着现有产能布局的陆续达产,预计2022年底磷酸铁锂供应短缺行情大为缓解,预计2023年供需关系缓和。(校对/James)