5月29日,A股备受关注的靶材龙头江丰电子16亿并购案被证监会并购重组委否定,不少投资者出乎意料。随后在6月1日,江丰电子宣称收购标的资产有助于丰富公司的产品结构,提升公司的综合竞争力,公司也因此继续推进此次重大资产重组事项。

不过,在行业人士看来,江丰电子即便再次推进此次重组事项,若未能打消各方质疑,对标的资产定价的公允性、商誉减值风险的不确定性,以及对公司盈利能力的稳定性等方面做出合理调整和说明,结果依然落败的可能性仍然很大。

标的资产溢价3倍 资产定价公允性遭质疑

根据最新发布的关联交易报告书显示,本次交易分为发行股份及支付现金购买资产与募集配套资金两个部分:江丰电子拟以发行股份及支付现金的方式购买宁波共创联盈股权投资基金(有限合伙)(以下简称“共创联盈”)持有的Silverac Stella 100%股权,同时拟采取询价的方式向不超过35名符合条件的特定投资者非公开发行股份募集配套资金。

根据中联评估出具的《资产评估报告》,截至本次评估基准日2019年8月31日,Silverac Stella 股东全部权益评估价值为16亿元。经交易双方协商,确定本次交易 Silverac Stella 100%股权的交易对价为16亿元,其中,上市公司以股份支付对价12.7亿元,占本次交易总金额的79.40%;以现金支付对价3.3亿元,占本次交易总金额的20.60%。

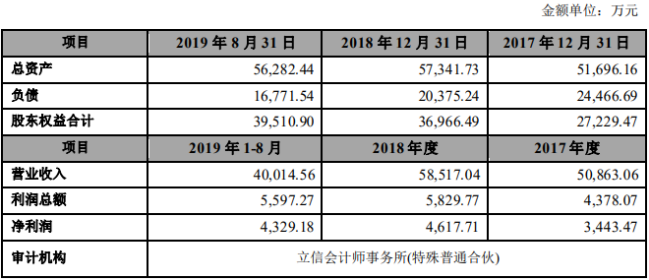

截至评估基准日2019年8月31日,标的公司合并口径账面资产总额56,282.44万元、负债16,771.54万元、股东权益合计39,510.90万元。具体包括流动资产36,689.17万元;非流动资产19,593.27万元;流动负债13,325.62万元;非流动负债3,445.92万元。

标的公司资产、负债以及财务状况(合并口径)

另外,标的公司的股东全部权益账面值55,74.42万美元,评估后的股东全部权益价值226,14.32万美元,以基准日央行美元兑人民币汇率中间价7.0879折算人民币160,288.01万元,评估增值170,39.9万美元,增值率305.68%。

江丰电子认为,预估增值幅度较大,主要是由于标的资产具有较好的持续盈利能力和未来业绩增长能力,其市场地位、市场占有率、技术能力、客户资源、管理能力、经营服务、产品研发队伍等重要无形资产未在公司财务报表中体现。

据了解,纳入评估范围内的实物资产主要为存货、固定资产、租赁资产及在建工程。其中存货中主要为库存商品、发出商品、在产品、半成品、原材料、委托加工物资、低值易耗品及包装物;固定资产主要为企业的电子设备、运输设备及机器设备和境外的厂房建筑与土地;在建工程主要为机器设备和软件系统。实物资产主要分布在Silverac Stella下属子公司位于比利时、美国及江阴的办公区域和厂区内。

不过,江丰电子此次交易评估只是采取估值法,对非资产评估方式的理由和依据,交易标的预估值具体过程,主要参数的选择过程和依据;结合可比公司及可比交易估值,交易标的对应市值、净资产价值、最近三年增资和股权转让估值和交易价格等因素的预估值合理性并未详细说明。由于江丰电子未能充分披露标的资产定价的具体信息,导致其未获得证监会并购重组委的通过。

业内人士指出,根据江丰电子的交易预案显示,购买的标的资产在定价上均令投资者难以信服,而且,一旦交易完成,上市公司商誉将大幅增加,如果标的资产不能如期表现更好的业绩,商誉减值将会对上市公司净利润带来巨大的影响,最终受损的也将是广大中小投资者的利益。

商誉减值风险巨大,标的持续盈利能力存不确定性

除了未能充分披露标的资产定价的公允性之外,江丰电子并购重组被否还与未能充分披露商誉减值风险对上市公司未来盈利能力的影响有关。

根据立信事务所出具的上市公司备考审阅报告,本次交易完成后,江丰电子截至2019年8月31日的总资产合计为339,268.69万元,商誉金额合计为137,785.43万元,占资产总额的比例为40.61%,专利、许可及非专利技术和客户关系合9,477.77万元(其中因本次交易新增9,435.11万元),占资产总额的比例为2.79%。

如果未来宏观经济、市场环境、产业政策等外部因素发生重大变化,或经营决策失误,使得标的公司被收购后经营状况不及预期,江丰电子的商誉、专利、许可及非专利技术和客户关系可能存在大额减值风险,进而导致公司的整体经营业绩和盈利规模出现大幅下滑的情况。

资料显示,此次交易最终标的Soleras的主要产品为磁控溅射镀膜设备及磁控溅射靶材,应用领域主要为建材、汽车、消费类电子产品和可再生能源行业。近年来,受宏观调控政策影响,建材及汽车行业竞争激烈。消费类电子产品具有时尚性强、产品性能更新速度快等特点,而可再生能源具有技术路径众多,技术迭代速度较快的特点。如果未来建材、汽车、消费类电子及可再生能源行业增速放缓或者下滑,或最终标的主要客户在市场竞争中处于不利地位,或最终标的研发能力、生产管理能力、产品品质不能持续满足下游市场的要求,最终标的市场需求将会出现萎缩,产品价格和销售量将会下降,标的公司经营业绩存在下降的可能。

值得提及的是,自今年以来,新冠疫情持续蔓延,对全球经济造成很大的影响。而标的资产主要经营实体位于美国、欧洲和中国,销售网络分布于全球各地。管理层结合企业自身防疫生产经营状态、上下游客户情况和疫情发展态势等方面认为标的资产短期内受疫情影响较为显著,因此对预测期尤其是2020年、2021年受影响较大的期间的盈利预测进行了更新,2020年及2021年预测净利润分别下调了940.43万美元、1035.2万美元。在原评估模型下,以标的资产管理层结合疫情影响因素调整后的盈利预测数为依据测算标的资产股东全部权益价值的结果为21105.17万美元,较原收益法评估结果22614.32万美元下降1509.15万美元,下降幅度为6.67%。

为减轻新冠肺炎疫情影响,江丰电子和共创联盈、姚力军先生也对本次重组业绩补偿安排进行调整。

据调整后的方案显示,共创联盈和姚力军先生承诺,如本次重组标的资产在2020年度内完成交割的,标的公司在2020年度、2021年度、2022年度和2023年度各年度实现的净利润数分别不低于116.74万美元、607.95万美元、2147.72万美元和2548.63万美元;如标的资产在2021年度内完成交割的,标的公司在2021年度、2022年度、2023年度和2024年度各年度实现的净利润数分别不低于607.95万美元、2147.72万美元、2548.63万美元和2729.36万美元。

承诺净利远低于实际净利,关联交易堪称完美

事实上,承诺净利润远低于目前的实际净利润。

数据显示,Soleras美国控股在2017年度、2018年度、2019年1至8月的扣非归属净利润分别为3464.71万元、4615.46万元、4339.87万元,但承诺的净利润远远低于目前实际净利润水平。

对赌业绩低于实际净利润或许与共创联盈信托贷款有关。2019年7月11日,共创联盈与中原信托签署《信托贷款合同》,共创联盈向中原信托贷款80,000万元,贷款年利率为8.28%,贷款总期限为60个月。共创联盈通过本次交易所得上市公司股份锁定期满后,将通过减持股份偿还中原信托上述信托贷款。

截至重组报告书签署日,姚力军直接持有江丰电子61,832,716股股份,其中已被质押的股份数量为 52,530,000股,占其持股总数84.96%,占公司总股本的24.01%。

如果本次交易标的公司在业绩补偿期内的实际实现净利润低于承诺净利润,导致共创联盈需将所得上市公司股份用于业绩补偿,而共创联盈也将通过减持上市公司股份来偿还中原信托信托贷款,江丰电子股价可能会出现大幅波动,在极端情况下姚力军所质押的股票有可能被强制平仓,从而可能出现上市公司控股股东和实际控制人发生变更的风险。

不过,由于标的承诺业绩远远低于实际净利润,按照标的公司目前的盈利能力来看,标的公司所承诺的业绩是非常容易达成的,而姚力军所质押的股票被强制平仓的风险也微乎其微,这种关联交易堪称完美。

整体来说,江丰电子并未详细披露资产定价的相关依据以及商誉减值对公司盈利能力的影响,导致其此次重组并购被否。若江丰电子未按并购重组委的意见对本次重大资产重组事项申请材料进行补充、修订和完善, 即使其继续推进此次重大资产重组事项,被否的可能性仍然很大。(校对/Lee)

登录

登录