IGBT作为功率半导体器件第三次技术革命的代表性产品,近年来,随着新能源汽车以及轨道交通等市场的崛起,市场规模与日俱增。

数据显示,2010年,全球IGBT市场规模仅为30.36亿美元,到了2018年,增长到58.26亿美元,年复合增长率达到了9.8%。而在各大市场中,尤以中国市场的增速最快,高达18.2%。

这主要是归因于中国轨道交通和电动汽车市场的快速增长,这两大市场不仅对于IGBT市场有着极大的需求,也因为其需求正不断的推进IGBT市场和技术的快速发展。

以电动汽车市场为例,中国政府的大力扶持和市场的高接受度正推动IGBT市场的发展,数据显示,2011年,中国电动汽车年销量仅为8000辆,而到了2018年,这一数字已经达到了125.6万辆。

IGBT市场面临的问题

这一数字意味着IGBT市场蕴含着巨大的发展潜力,但是IGBT市场依然存在着诸多问题。

其中,IGBT市场的高集中度的问题尤为突出。金智创新行业研究中心的统计数据显示,2017年英飞凌占全球市场份额的27.1%、三菱市场占有率为16.4%、日本富士电机市场占有率为10.7%,2017年全球前五大生产商占据了市场总量的67.5%。

从电压上分类,英飞凌占据了600-1700V范围中IGBT的头把交椅,而恩智浦则是占据了低压 IGBT 的市场第一,2500V以上的高压则主要由三菱提供,中国中车受益于高铁对大功率IGBT的需求在4500V以上的产品上市场份额位列全球第五。整体来讲,中国IGBT产业非常薄弱。

此外,在国内市场,中高端IGBT产能严重不足,长期依赖国际巨头,导致“一芯难求”。有业内人士表示,国内能真正做IGBT芯片的厂商总共也没有几家,真正做的比较好的,基本都是从封装做起的,靠封装在市场上站稳了脚跟,逐渐一款一款地研发芯片。

而对于绝大多数国内厂商而言,在IGBT技术方面依然与国外厂商有着不小的差距,在技术成熟度和先进性上还存在不足。

要知道,IGBT芯片设计难度高。IGBT虽然是一个开关器件,但涉及到的参数多达十几个,很多参数之间相互矛盾,需要根据应用折衷考虑。此外,IGBT模块设计难度也很大,需要考虑材料匹配、散热、结构、功率密度、外观、重量等多项指标。

但是这并不意味着国内厂商就无法追赶上国外厂商,并不意味着中国的IGBT市场就无法实现国产替代。

如何解决国产IGBT难题

众所周知,IDM模式是当前IGBT生产制造的主流趋势。

士兰微董事长陈向东曾表示,近十年来,士兰微电子在高压电源电路、MEMS传感器、电力电子器件在内的产品技术领域走特色工艺和产品技术紧密互动的模式,已具备了持续的工艺技术和器件结构开发能力,已能做到特色工艺技术和产品技术的持续进步。

事实也正是如此,自1997年成立以来,士兰微就坚持自主研发,从MCU开始到HVIC、IGBT芯片,再到功率模块的研发,目前已经成长为国内数一数二的IGBT厂商。

比如在专利方面,WIND统计显示,自2012年以来,士兰微研发费用已连续6年增长,研发费用占营收比重约9.8-14.9%。其中,公司2018年研发费用3.14亿元,占营业费用比例为10.37%。年报数据显示,2018年,士兰微新增专利申请数为89项,新增专利数为136项。截至2018年底,公司累计专利数为957项。

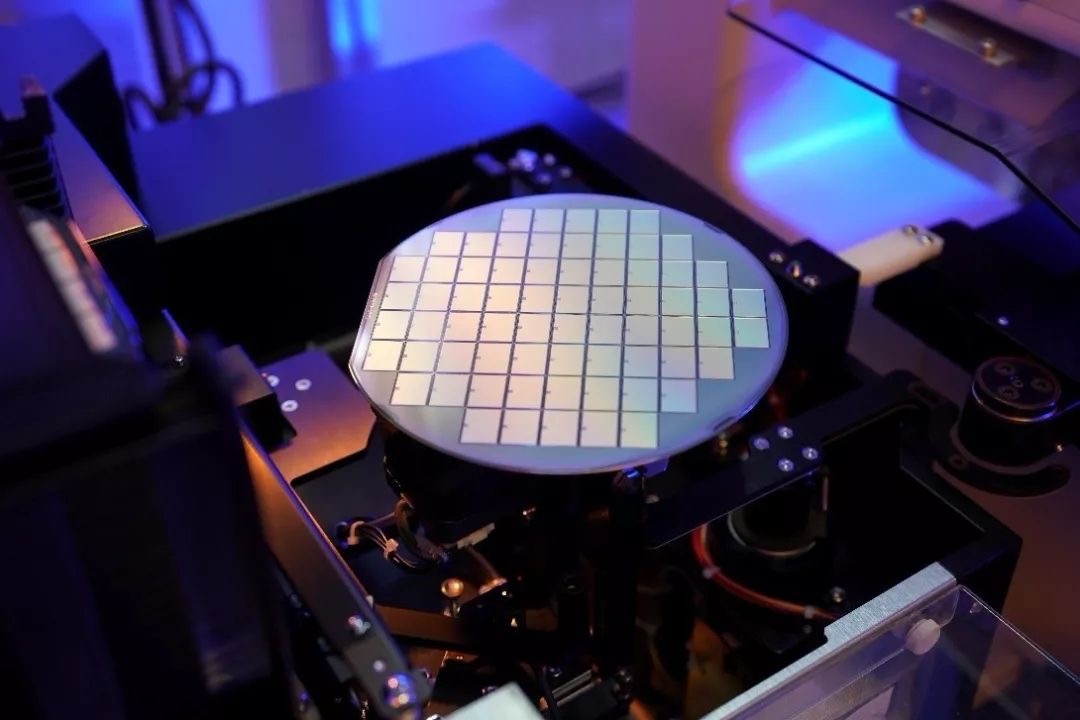

在制造工艺方面,士兰微已持续加大IGBT产品方面的投入,一方面在8英寸和12英寸芯片生产线上,不断提升IGBT产品的工艺和设计水平,提升产品的品质和性能,同时也会在IGBT产品的模块封测业务上保持投入和发展,力争持续保持IGBT产品的业内领先优势。

士兰微电子杭州钱塘新区(下沙)制造基地

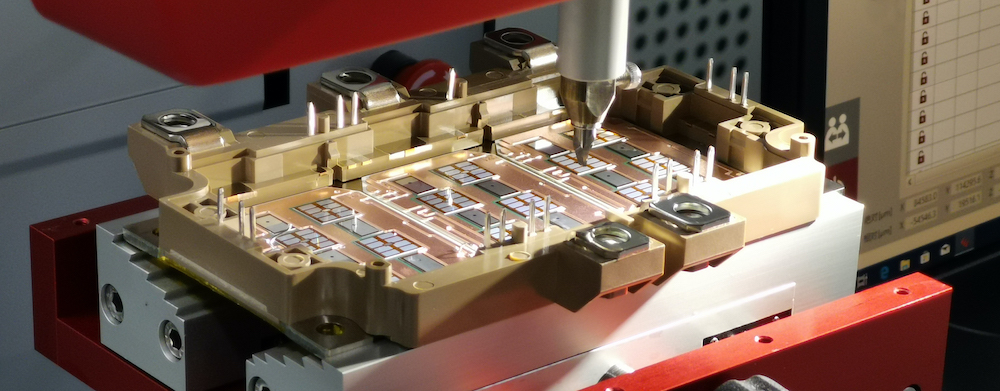

据介绍,士兰微电子的IDM模式整合了从芯片设计、芯片工艺开发到模块封装的三大领域,同时,针对新能源汽车的应用模块,可以很好的进行质量管控以及技术迭代,快速响应市场需求。

在此基础之上,目前,士兰微的IGBT器件已经推进到第五代Field-Stop工艺,采用了业内领先的Narrow mesa元胞设计,将器件的功率密度较上一代产品提升了30%,最大单芯片电流提升至270A。

此外,士兰微IGBT Modules凭借其IDM模式,充分发挥生产、制造、封装一体化的优势,并结合行业评价标准,产品一经推出就受到业内认可,现量产销售市场包括变频器、感应加热、电焊机等。

其中士兰EV Modules采用的是国际先进封装工艺和低损耗芯片技术,该系列产品已通过汽车级可靠性试验,并取得诸多知名汽车厂商的认可。

可以说,正是士兰微在研发和制造方面积累的经验,保证了其在IGBT市场的优势,这样不仅仅能够保证产品针对不同市场和应用的需求提供稳定质量和优异性能的产品,同时能够控制成本,保证供货,从而能让产品在价格、供货以及技术支持方面有着一定的优势。

差异化发展,补足市场需求短板

纵观当前的新能源汽车市场,新能源与智能化的发展趋势火热,我国新能源汽车用IGBT未来市场规模将有望达到百亿级,全球市场就更是巨大。

而由于IGBT产品主要集中在几家国外厂商手中,这就很难满足全球市场对于IGBT的需求,以及不同应用所提出的定制化要求。在这种情况之下,很多国内厂商也都开始寻找国内的供应链。

全球范围内IGBT供货周期的延长就是一个很好的例子,而随着电动汽车等新兴市场的爆发,未来,这种供不应求的情况将会愈加明显。

而一个优质的国内IGBT厂商将能够很好的解决市场需求的短板。在士兰微看来,自身的制造优势能够极大的满足市场的需求。

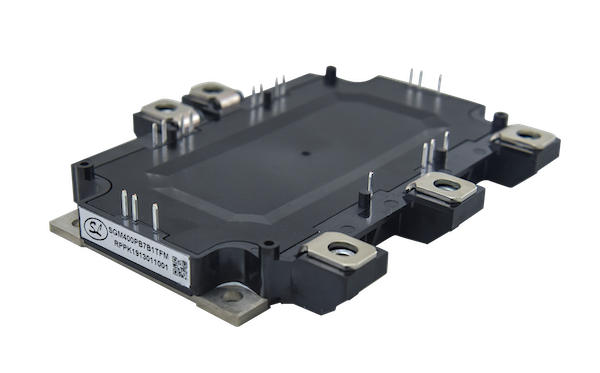

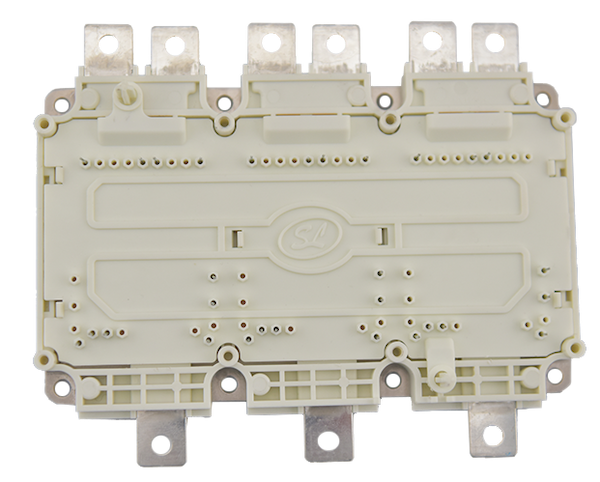

比如,士兰微面向新能源汽车应用开发了使用槽栅FS-IV/V工艺IGBT芯片的EV系列模块,其可靠性完全符合最新的AQG-324标准。其中B1封装针对物流车;B2和B3封装针对乘用车;B4封装针对电动大巴。

Silan 400A 650V(B1)

Silan 820A 750V(B3)

Silan 600A 650V (B4)

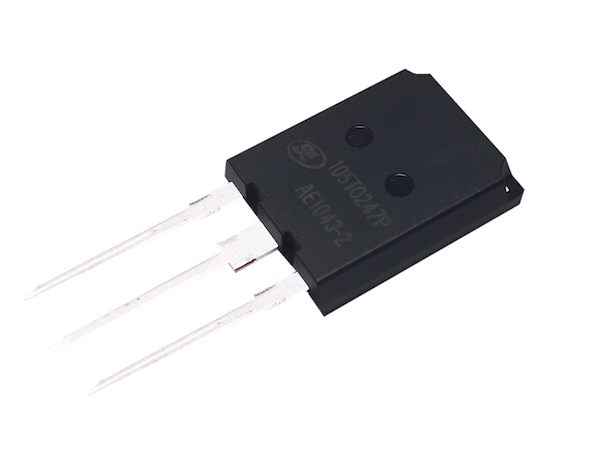

Silan 160A 650V (TO-247P)

不仅如此,士兰微的槽栅FS-V工艺也臻于成熟,它进一步优化了IGBT芯片的元胞设计,在提升电流密度的同时大幅降低其密勒电容,采用此款芯片的B3封装虽然有比B2封装更高的功率密度,表现却能更胜一筹,从而满足乘用车希望模块更加紧凑的需求。

除此之外,士兰微由于靠近中国市场,更加贴近客户,就更能够全方面了解不同市场的客户需求,在把标准品做大做强的同时还可以针对性的提供差异化的产品,为终端制造商提供一站式服务,建立了长期的客户资源优势。

据士兰微半年度报显示,2019 年上半年,士兰微8英寸芯片生产线总计产出芯片 17.6 万片,比去年同期增加 74.25%,并且已有大功率 IGBT、高压集成电路、高压超结 MOS 管、高密度低压沟槽栅 MOS 管、TRENCH 肖特基管等多个产品导入量产。2019 年下半年,士兰微将进一步加大对8英寸芯片生产线的投入,提高芯片产出能力。

按照此前工信部、国家发改委、科技部联合发布的《汽车产业中长期发展规划》,2020年年和2025年,中国新能源汽车的年产量将分别达到200万辆和700万辆。由此预测,2018-2020年和2020-2025年间,中国新能源汽车的增速将分别达到40%和28.47%。

在这样的大背景下,主要依赖进口的中国,IGBT的缺货情况或将较全球市场更甚。而这对于国内的IGBT厂商而言将会是巨大的机遇!(校对/范蓉)