以智能手机、PC为代表的3C智能终端市场,在过去近一年时间中,供应链缺货涨价似乎已经成为常态。其中最为典型的则莫过于显示面板以及元器件,尤其是到了今年Q1季度以后,元器件缺货涨价更是迈入新的高度。

但无论是元器件还是面板,两者当前最大的消费市场莫过于智能手机、PC,换而言之,智能手机和PC市场的需求,直接决定了元器件和面板的需求量。

前不久,据市场传闻存储芯片价格松动,但据笔者从行业确认,主要原因在于芯片代理商囤货炒货。

而在近期,市场再次传来消息,智能手机等终端厂商供应链端备货已达到新的高潮阶段,由于市场销售的疲软,智能手机厂商接下来或将砍单以降低供应链备货风险,与此同时,还有消息表示,芯片封测领域,低端市场已经出现产能松动的迹象,且在面板市场,中小尺寸面板价格几乎已经到顶!

手机/PC出货量“滞涨”:终端厂商供应链备货周期居高

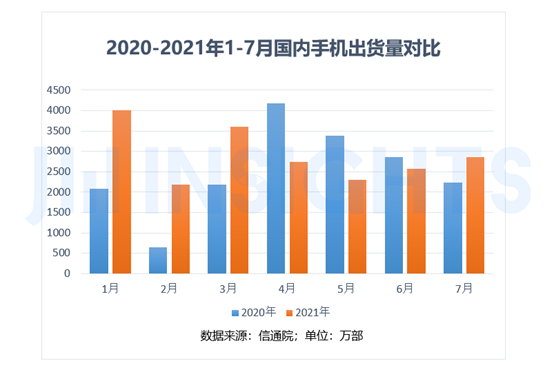

首先来看看国内手机市场今年以来的情况,据信通院数据显示,今年1-7月国内手机整体出货量为2.03亿部,同比增长为15.6%,细分来看,其中Q1季度的1-3月同比均实现了较大幅度的增长,而Q2季度的4-6月则出现了较大幅度的下降。

看似今年1-7月手机出货量与去年同期相比实现了同比增长,但需要注意的是,2020年2月份出货量不足700万部,如果除去同期疫情影响的话,那么,今年1-7月出货量与去年同期相比其实并未见明显增长!

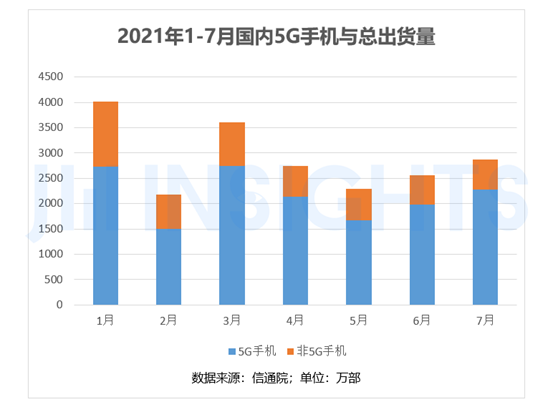

其次,再来看看5G手机出货量情况,近两年来,对于手机市场呼声最高的莫过于5G手机的增长,这也是维持手机市场增长的最大的动力。

据信通院数据显示,2021年1-7月,国内手机市场,5G手机出货量占总出货量比例分别为:68%、69.30%、76.20%、77.90%、72.90%、77.10%、79.60%,可以明显的看出,从1月到7月,5G手机出货量占比正在慢慢提升,到了7月份,5G手机出货量占比情况已经高达近80%!而这也正意味着,5G手机换机空间已经开始慢慢放缓,甚至说,5G的换机空间已经不大!

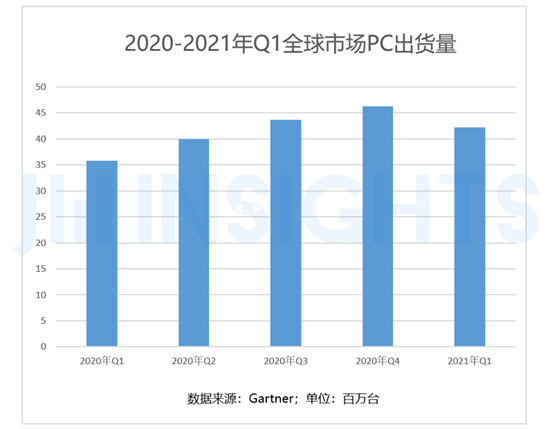

除了智能手机以外,据集微咨询(JW insight)此前统计PC数据得知,2020年由于疫情原因,促使PC出货量稳步增长,但到了2021年,PC出货量已经出现明显的下降。到了第二季度,据IDC指出,第二季全球PC出货量成长13%,低于Evercore ISI预测的18%,也远低于第1季时的成长55%,并预测PC降温可能会再持续几个季度。

此外,据digitimes报道指出,消息人士称,零部件制造商的态度通常更加谨慎,因为他们无法像品牌客户一样轻松地在剧烈的市场变化中生存,而且他们经常看到品牌客户在没有任何预警的情况下削减订单。

还有业内人士透露,部分品牌厂商取消了笔记本T2级机箱模具订单,引发上游零部件厂商担忧2022年笔记本市场是否会出现减速的情况,因为取消机箱模具订单的情况很少发生,简而言之,大多数零部件制造商预计明年出货量将出现一位数或两位数的下降。

上述数据均足以表明,目前市场的旺盛程度,并没有达到预期,据业界人士向笔者认为,当前市场都在观望苹果新品,看苹果能否带动产业需求增长!

值得注意的是,据芯片分销商代理商表示:“目前智能手机备货周期已经达到了一个新的高度,比如说,以前某些元器件产品备货一个月,目前已经达到了3个月,以前备货3个月的,目前已经上升到6个月。”

而智能手机等终端厂商备货充足,但市场销量预期并不理想,在这种情况下,不少代理商、炒货者都十分担忧终端厂商突如其来的“砍单”!

传封测低端市场产能松动 中小尺寸面板价格到顶?

智能手机、PC等终端市场的需求,直接关系到上游供应链的情况,在市场出货量较为疲软的情况下,上游的芯片和面板情况又是如何?

对此,据近期市场传出两大消息:其一、芯片封测产能已经有所松动;其二、中小尺寸面板价格已经见顶。对此,集微网从行业进行多家采访。

首先关于芯片封测产能松动迹象,据笔者采访的5家封测厂商了解的情况,大致的观点认为:的确有部分低端市场产能松动,但在中高端市场并未见任何松动迹象。

据某一线封测厂商高管对笔者表示:“产能松动的迹象的确存在,但主要是在中低端市场,而在高端市场,尤其是优质先进产能目前仍十分缺;另一方面,目前众多封测厂商都在扩充产能,因此在中低端市场产能松动也符合常理。”

另一家封测厂商人员也表示:“市场的确有产能松动的情况,不过也有多方面原因:一方面是由于市场缺晶圆所导致的,此时中低端市场的竞争相对比较弱,大家都将产能放到了中高端市场;另一方面,7、8、9月是传统的淡季,相对而言这也是因素之一;但就高端市场来看,目前产能并没有松动的情况发生。”

还有一家封测厂商人士称:“低端市场产能有一点松动,但是中高端市场压力仍很大。”

另一名封测人员表示:“至少中高端并未见产能松动的情况,太低端的没怎么关注,至少目前来看,还没有出现松动的情况。

而从二级市场来看,今年4月底-8月初,整个半导体板块走势非常强,其中首轮大涨由芯片设计企业带动,随后轮到半导体材料和设备,众多芯片设计、材料和设备企业股价都创历史新高,但在整个半导体涨幅过程中,封测表现其实非常弱,并且在8月底甚至又重回5月底的低位。

除了封测以外,对于消费类电子产业而言,另外一大成本就是显示面板,近几年来,LCD面板逐渐集中到国内,促使国内面板产业形势大好。而面板主要应用市场为手机、PC、平板和智能电视。

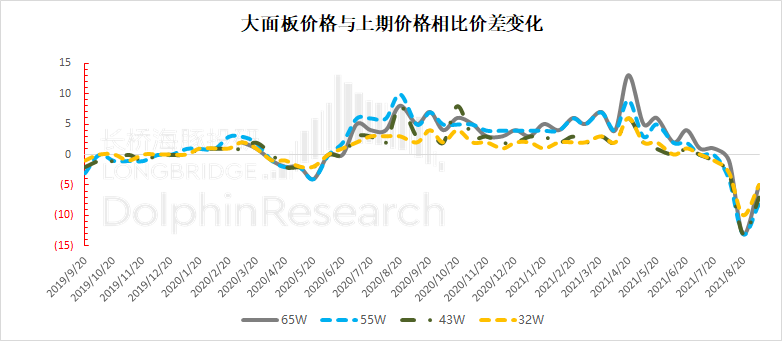

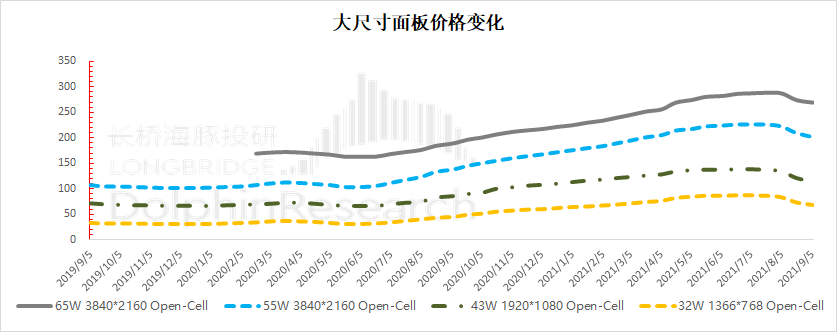

据长桥海豚投研数据显示,今年4月底,大面板价格与上期价格相比差价就达到了近两年来的高峰,到了7-8月,大尺寸面板价格(电视等市场)已经达到了近两年来最高峰,在大尺寸面板价格下降的同时,小尺寸面板价格同样也开始回落,且这种趋势已经十分明显。

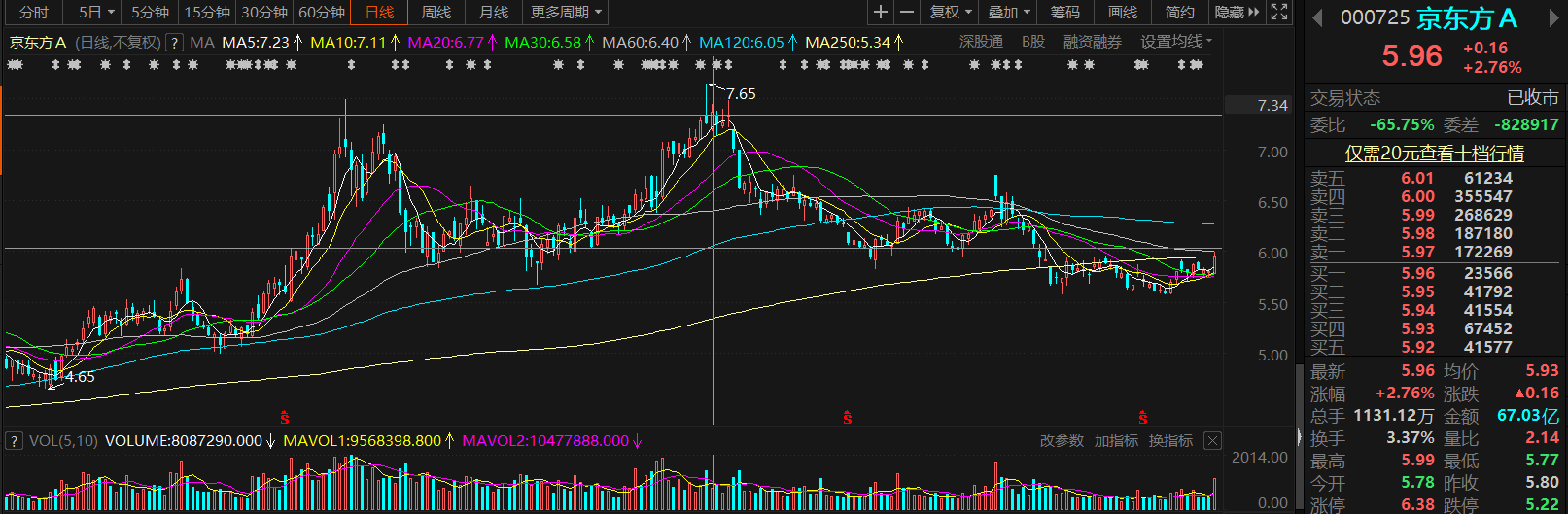

最为典型的,A股面板双龙头京东方A和TCL科技,其股价从3、4月开始就持续走低,截至到8月底,两者的股价都创年内新低。

此外,据某知名分析师向笔者明确表示:“中低端产能业绩松动这种情况已经出现,包括面板价格也达到了高位。大尺寸面板价格已经下降,中小尺寸面板同样跟着下降。”

实际上,除了上述信息以外,近期关于台积电涨价以及韦尔股份砍单事件也在行业引发不小的波动。

8月底,据台积电陆续通知客户,即日起该公司生产的7纳米以上的制程新订单全面涨价20%,7纳米以下的先进制程涨价7%到9%。对于这种现象,有分析认为:台积电的涨价在全球芯片短缺的背景下并非漫天要价,这显示出台积电虽然仍是全球芯片代工龙头,但在面临同业在价格竞争上的挑战,它在国际芯片大战上面对的竞争更激烈。

也有半导体分析人士向笔者表示:“台积电目前占据了全球12英寸主要产能,它的话语权可想而知,并且运营成本也在不断提升,如果说部分产能有所松动的话,那么这个时候通过提价来维持盈利也是正常的。”

而对于市场传闻韦尔股份下调明年月产能事件,据封测产业人员对笔者表示:“尽管智能手机的需求不强,但是在多摄像头的趋势下,单部手机摄像头的数量反而在增长,而且在安防、汽车等新市场的驱动下,对摄像头的需求则越来越旺盛,所以我认为韦尔股份下调明年产能的事情不怎么可靠,甚至在新的驱动下,明年CIS产能需求将会继续旺盛。”

那么,在上述情况下,是否需要担心市场需求会走下坡路呢?对此,分为两种看法:其一、无需过多担心;其二、谨防这种情况发生。

对于持第一种观点的人认为:首先,从智能手机、PC等消费类电子来看,尽管市场销售疲软,但整体看来,5G智能手机销量的空间仍未到顶,整体的市场需求依然还很大,只不过目前处于存量竞争状态;其次,从新市场来看,物联网、汽车电子等市场的需求十分庞大,且目前仍处于较为初步的发展状态,这块市场空间想象力很足!

而持第二种观点的人则认为,智能手机、PC等作为半导体最大的应用场景,市场销量的低迷会直接影响半导体芯片的销量,如智能手机在5G通信的驱动下,换机潮已经过了高峰阶段,且新机发布节奏依然很快,并未出现重大技术革新引发换机潮;而PC这波市场需求的提升,也主要是由于疫情导致的居家办公所引发,因此,对于明年这两大市场需求的提升,持怀疑状态。

综上所述,整体看来,目前半导体元器件市场需求尚未见显著产能松动情况,但由于智能手机、PC、智能电视等领域的需求有所降低,导致此前分销商、代理商等相关炒货群体对市场造成担忧,在这种情况下,对于炒货者而言降低库存风险势在必行,这也是出现部分芯片价格“暴跌”的重要因素。至于明年智能手机等消费类电子市场是否有所提振,仍需市场去验证!(校对/Wenbiao)