近年来,NOR Flash存储器芯片市场不断回暖,整体呈上升趋势。根据智研咨询数据,2021年NOR Flash市场规模达到31亿美元。随着可穿戴、汽车电子等的发展,预计市场规模还将进一步提高。

此前,集微网提到,NOR Flash厂商珠海博雅科技股份有限公司(下称:博雅科技)已经奔赴科创板IPO,不过受困于行业周期,今年业绩恐将面临下滑的可能。

此外,在笔者进一步翻阅该公司的招股书后发现,在其IPO前夕,也就是2021年,有数家知名机构和个人搭上其IPO的顺风车,为其带来了不菲的货币资金,但是博雅科技自身的经营活动产生的现金流净额却难以覆盖短期负债。

数十家机构突击入股

招股书显示,在2021年,博雅科技完成了三次增资和三次股权转让,合计15家机构和两个自然人趁着融资的东风,搭上了博雅科技的上市快车。也正是这几轮的融资,让博雅科技的估值在上市前夕的这一年时间里翻了五倍。

具体来看,根据招股书,博雅科技曾在2020年就进行过两次股权转让以及两次增资,不过两次股权转让是在王影和DI LI之间完成。

两次增资则分别引进了新股东光谷烽火和珠海兴宏鑫,前者在2020年1月完成,后者在2020年12月完成,这两次的增资时间一个在年初,一个在年末,但是增资价格较为公允,分别为72.77元/股、73.05元/股,相差无几。

时间来到2021年2月,博雅科技开始当年的第一次增资,公司注册资本由 553.75 万元增加至 582.02 万元,新增注册资本分别由东莞烽太、力高壹号、富昆雅、紫杏共盈实缴,增资价格为73.09元/股,和2020年的两次增资价格变化不大。

不过,在2021年2月,博雅科技还完成了另外一轮次的增资和股权转让,紫光红塔一期

、太和基金旗下烽太一号和兴橙投资旗下井冈山小暑、共青城展想通过股权受让的方式进入博雅科技股东名册。

另外,井冈山小暑和紫光红塔一期在同一时间还对博雅科技进行了增资,然而,股权受让的价格为128.86元/股,同期的增资价格却增长至137.45元/股。也就是说,博雅科技在2021年2月完成的两次增资和股权转让的价格天差地别,后两次较第一次暴增逾60%。

接下来,奇怪的事情发生了,2021年6月,自然人胡洪受让了博雅科技0.45%的股份,对应的价格为130.13元/股,而且是在上一轮融资投前8亿元估值的基础上协商谈判确定的。这个价格刚好在前一轮次的两个价格之间,经笔者查询,胡洪并未在博雅科技担任任何职务,此人和博雅科技究竟有何关系,目前仍不得而知。

最后,在2021年8月,博雅科技完成最后一次股权转让和增资,这一次,兴橙投资旗下井冈山立秋、上海武岳峰、珠海颐合、自然人刘骥出手受让股权;井冈山立秋、广东省半导体、创盈健科、粤财中小基金、横琴依星对博雅科技进行增资。

而这一次的价格飙升至325.33元/股,较之前大涨1.37倍,此时博雅科技的估值已经来到了投前20亿元的水平。

如果按照2020年12月博雅科技的增资价格来算,在不到一年的时间里,公司的估值飙涨了4.5倍,

另外,根据太和基金表示,太和资本旗下管理的基金产品—东莞烽太股权投资合伙企业(有限合伙)于2020年9月以4亿估值投资博雅科技,目前已于2021年8月以20亿估值完成部分退出,投资期限一年公司估值实现了五倍增长。

不过,截至目前,太和基金旗下东莞烽太、烽太一号及太和铭诚仍然合计持有博雅科技3.1%的股份。

现金流难以覆盖短期负债

前文笔者提到,博雅科技在2020年和2021年连续进行了数轮股权转让和增资,因此,也给公司带来了丰厚的现金,这成功帮助博雅科技改善了负债结构,将资产负债率大幅降低。

但是,进一步分析发现,博雅科技自身造血能力却十分有限,其经营活动产生的现金流净额在2019年和2020年连续两年为负,直到行情最好的2021年才有所改观。

根据招股书,在2019年—2021年(下称:报告期),博雅科技资产负债率分别为63.83%、40.53%、11.05%。下降幅度之大肉眼可见,然而这并不能代表公司偿债能力强于同行,只能说,公司融资扩张能力较强。

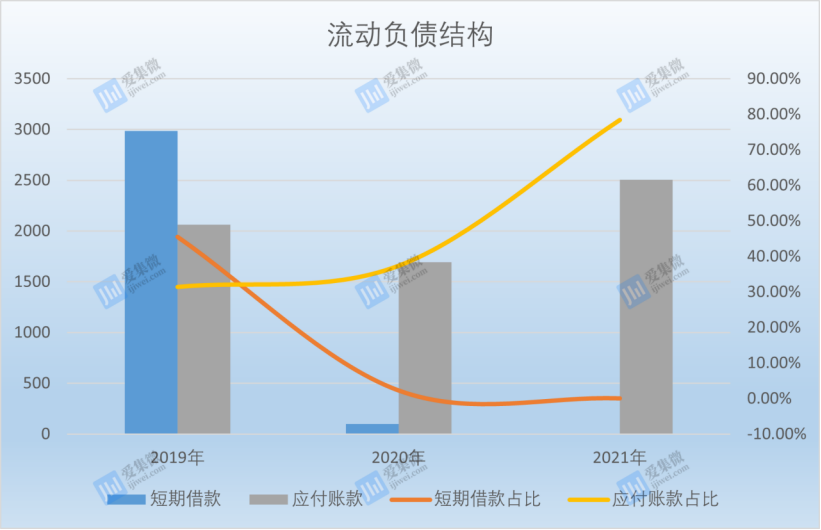

再从博雅科技的负债结构来看,公司的负债以流动负债为主,报告期内,博雅科技流动负债占负债总额的比例分别为 88.01%、92.40%、90.54%。

这其中,本应是短期借款和应付账款占比较多,但是由于博雅科技用股权融资的钱偿还了短期负债,因此,博雅科技在2021年没有短期借款。

具体来看,在报告期内,博雅科技短期借款分别为2984.5万元、100.13万元,占比分别为45.53%、2.22%;应付账款则分别为2062.02万元、1691.59万元、2504.31万元,占比分别为31.45%、37.42%、78.42%。

在博雅科技将短期借款全部还完之后,公司的应付账款成为流动负债中占比第一的科目,而由于市场在2021年的景气度高涨,博雅科技当年的应付账款也直线飙升。

但是,公司的经营情况却不容乐观,虽然博雅科技应收账款及占营收比例均不高,但是公司的经营活动产生的现金流净额却也不高,甚至在两年持续为负。

招股书显示,报告期内,博雅科技的经营活动产生的现金流净额分别为-338.53万元、-977.12万元、262.17万元。

如果抛开股权融资,单凭博雅科技自身的现金流,恐难以覆盖流动负债。现如今,行业景气度下滑,市场需求衰退,公司经营业绩下滑已经恐怕已经在所难免,而今年若不能完成IPO的话,博雅科技又将如何改善自身的负债呢?

(校对/李正操)