集微网消息,近日,宁德时代发布了2022年上半年业绩财报,营收、净利润继续保持高速增长,但股价却在财报出来后收跌5.91%,市场分析认为宁德时代毛利率不及预期,增长放缓正成为这家全球最大动力电池企业面临的新困境。

行业周知,目前锂材价格仍处于市场高位,其中电池级碳酸锂价格已恢复至49万元/吨,磷酸铁锂价格也维持在15万元/吨的价位,动力电池企业作为承接上游锂材与下游主机厂的重要一环,今年上半年已通过多轮调价将成本压力向下游转嫁,在这样的情况下,以宁德时代为代表的动力电池企业仍出现业绩不及市场预期的情况。同时,下游主机厂也宣称新能源汽车不赚钱,那么,锂电产业链的钱都让谁赚去了?为此,我们通过锂电产业链上下游企业上半年业绩表现分析,从业绩结果来探讨产业链利润流向。

主机厂:亏损持续扩大,国内仅比亚迪盈利

近期,广汽集团董事长曾庆洪表示,全球新能源汽车品牌中,只有特斯拉赚钱,其他都在亏钱,并对电池成本不断上涨表达不满,认为主机厂是在给上游动力电池企业打工。事实上,不仅仅是广汽集团,其他造车新势力、传统主机厂等都对动力电池持续涨价多次表达不满,今年年初,还多次传闻某些主机厂要将供应商宁德时代更换为电池价格相对低廉的其他动力电池企业。

不过传闻出来后,主机厂立马辟谣,锂电行业分析师陈磊表示,“目前动力电池仍供不应求,这些企业掌握着行业话语权,特别是宁德时代,他们在供应链很强势,要是断供,主机厂就没法造车了。别忘了今年X汽车品牌老板为获得电池在宁德时代蹲守一个星期的事。”

受动力电池成本持续上涨,主机厂今年上半年已多次上调汽车售价,部分主机厂甚至将利润较低或亏本的车型停产停售。

那么,持续承压动力电池成本上涨情况下,半年过去了,新能源汽车企业的赚钱能力如何?就此,笔者统计了5家已公开上半年财报的新能源汽车主机厂业绩,本次挑选了比亚迪、理想汽车、赛力斯、北汽蓝谷、小鹏汽车为分析对象。

新能源主机厂H1业绩表现

从统计看,仅有比亚迪为盈利状态,净利润同比增长超2倍,其余主机厂均为亏损状态。根据近年趋势,理想汽车最有希望在今年实现年度扭亏为盈,不过二季度亏损幅度扩大,从一季度的1086.6万元亏损额拉大到二季度亏损超6.1亿元,使得其年度盈利目标压力大增。

整体看,如上5家新能源汽车品牌上半年累计亏损53.44亿元,同比扩大44.53%;合计营收为1996.88亿元,同比增长72.1%,出现严重增收不增利情况。如果不含比亚迪,其余4家新能源汽车主机厂上半年亏损89.39亿元,同比扩大83.52%;营收为490.81亿元,同比增长95.17%。

关于增收不增利的情况,本土企业表示主要受研发投入持续增大,动力电池、芯片等原材料采购成本上升所致。

另外,比亚迪表示,上半年净利润增长主要来自新能源汽车销量大增,对冲了上游原材料价格上涨带来的盈利压力。不过,相比其千亿级营收,比亚迪的盈利能力仍有待提升。而此前,比亚迪王传福也在股东大会上表示,后续公司盈利能力会随着汽车销量规模扩大而不断改善。

动力电池企业:营收持续增长,盈利能力持续承压

由于卖多亏多,主机厂认为自己是在给动力电池企业打工,而动力电池企业也说自己是“受害者”,并没有把利润拿走。日前,宁德时代首席科学家吴凯“诉苦”道,“我们公司今年虽然没亏本,但是基本上在稍有盈利的边缘挣扎,非常痛苦。”

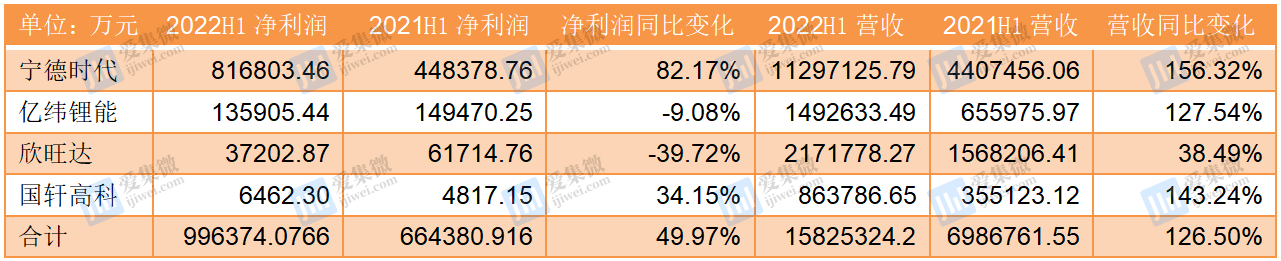

那么,动力电池企业上半年的盈利能力如何?笔者统计了宁德时代、亿纬锂能、欣旺达、国轩高科几家企业发现,动力电池企业的盈利能力并不如预想中的那么风光。

动力电池企业H1业绩表现

从营收看,4家企业均较上年同期实现了可观的营收增速,除欣旺达仅增长38.49%外,其他3家企业均同比增长超过127%,整体同比增长126.5%。不过净利润的增速则不理想,仅宁德时代和国轩高科实现同比增长,而亿纬锂能和欣旺达出现了净利润下滑的情况。

其中,欣旺达上半年虽然动力电池业务实现了42亿元营收,同比增速也高达631.92%,但毛利率仅为8.76%,远低于消费类电池的15.78%和储能类电池的18.57%的毛利率。国轩高科的情况同样不理想,上半年其动力电池营收同比增长113.93%,但毛利率仅有12.49%,同比下滑35.17%,出现增收不增利的情况。亿纬锂能同样出现锂原电池、锂离子电池毛利率双降的情况。即便是头部企业宁德时代,其动力电池毛利率也同比下降了7.96个百分点。

日前,爱集微分析师李正操分析称,由于上游动力电池原材料持续涨价,带来成本压力持续上升,而主机厂的强势,也让包括宁德时代在内的动力电池企业,并不能完全把成本压力向下游转嫁,导致今年上半年动力电池企业盈利能力下降。

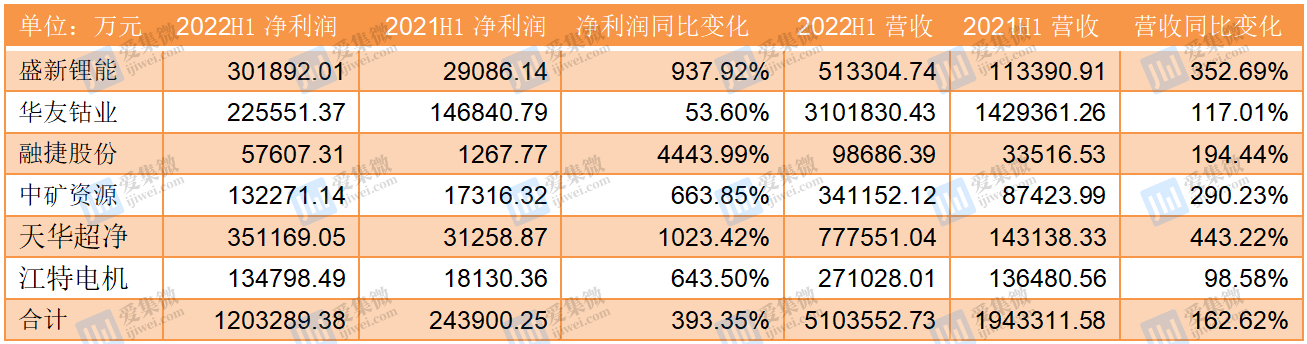

锂材企业:净利润继续翻涨,最大增超44倍

主机厂说亏本,动力电池企业也诉苦,那么,锂电产业链的利润被谁赚走了?为此,笔者继续盘点上游的镍钴锂、正极材料、负极材料、电解液及隔膜等产业链供应商,至此,锂电产业链的利润走向终于显露端倪。

上游资源镍钴锂方面,本次挑选盛新锂能、华友钴业、融捷股份、中矿资源、天华超净、江特电机作为统计对象,这6家企业上半年合计营收510.35亿元,同比增长162.62%;不过净利润的增速更高,合计净利润为120.33亿元,同比增长393.35%。具体看,除华友钴业净利润没有翻倍外,其他企业的净利润均同比增长6倍以上,其中融捷股份净利润同比增长44.44倍。

另外,赣锋锂业、天齐锂业两家企业今年上半年的净利润也分别同比增超4倍、1.88倍。由此可见,今年上半年,镍钴锂产业链企业已成为锂电涨价的重要受益环节。

镍钴锂企业H1业绩表现

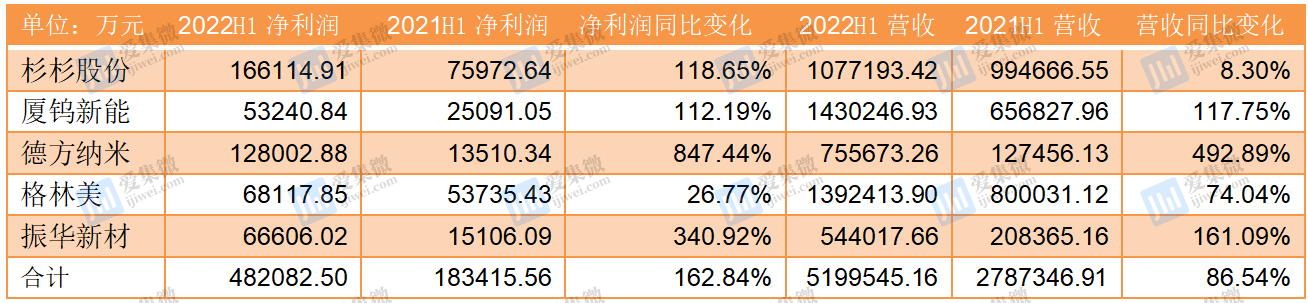

正极材料方面,本次主要分析杉杉股份、厦钨新能、德方纳米、格林美、振华新材等产业链企业,从统计数据看,这5家企业合计实现营收519.95亿元,同比增长86.54%;净利润合计为48.21亿元,同比增长162.84%。具体看,除格林美外,其余企业的净利润增速均高于营收增速,其中,杉杉股份上半年营收仅同比增长8.3%,而净利润同比增长118.65%,成为今年上半年锂电产业链价格上涨的受益企业之一。

另外,当升科技、湘潭电化、容百科技、长远理科等企业的净利润也实现同比翻倍增长。

正极材料企业H1业绩表现

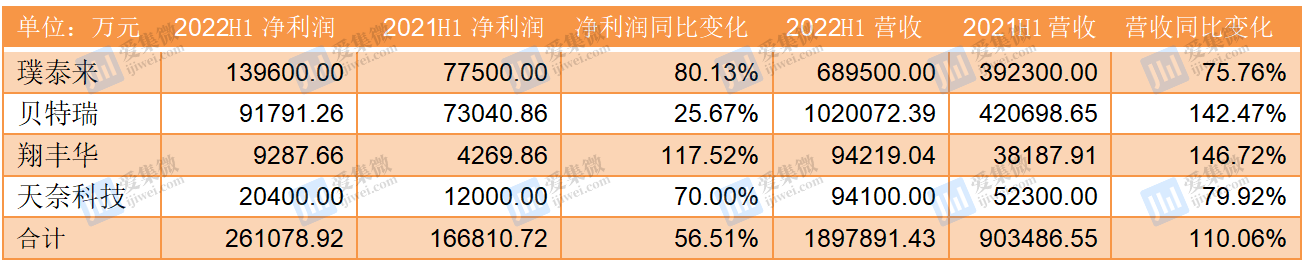

相比正极材料企业业绩大涨,负极材料企业的业绩增速相对要缓和些,本次统计的璞泰来、贝特瑞、翔丰华、天奈科技4家企业中,合计营收为189.79亿元,同比增长110.06%;合计净利润为26.11亿元,同比增长56.51%。虽然负极材料企业的业绩也在增长,但显然出现净利润增速不及营收增速快的情况,其中,负极材料头部企业之一的贝特瑞,上半年其负极材料营收同比增超165%,但毛利率仅为23.54%,同比下滑11.15个百分点,主要受上游原材料价格上涨、石墨化加工产能紧张、委外加工成本上升等因素影响。

负极材料企业H1业绩表现

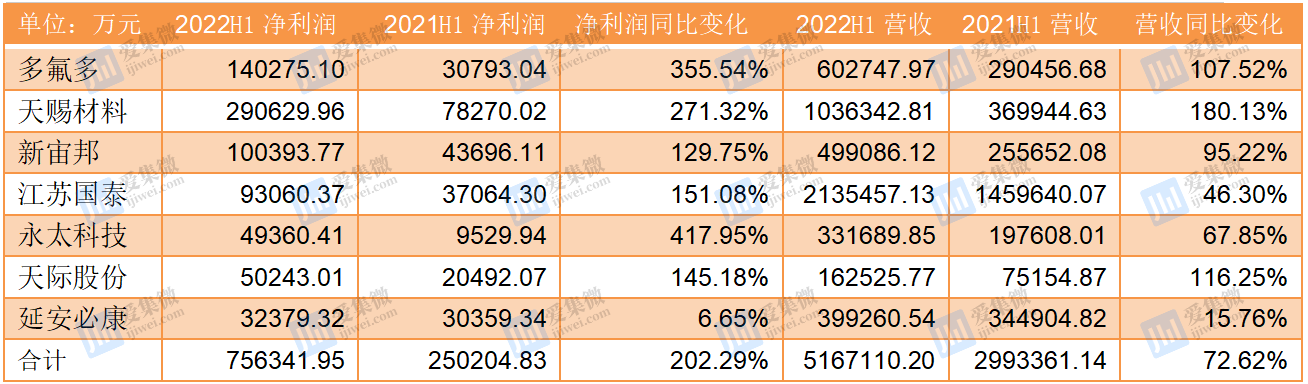

电解液方面,产业链企业上半年业绩也呈现出与正极材料一样的良好发展趋势,多氟多、天赐材料、新宙邦、江苏国泰、永太科技、天际股份、延安必康7家企业合计营收516.71亿元,同比增长72.62%,净利润合计为75.63亿元,同比增长202.29%,受益于电解液产品价格上涨,相关企业净利润增速明显好于营收增速。

需指出的是,延安必康上半年业绩不及同业企业,主要受其医药业务业绩波动影响所致,该类业务上半年毛利率为亏损状态,而六氟磷酸锂营收实际同比增长100.77%,毛利率为63.15%,同比提升4.24个百分点。

受国内疫情反弹以及部分新增产能释放等因素影响,今年3月以来,六氟磷酸锂价格高位回落并持续下降至20万元/吨左右,加上游原材料价格大幅上涨,六氟磷酸锂企业阶段性承压,盈利空间收紧。七月份开始六氟磷酸锂价格逐步企稳回升。

电解液企业H1业绩表现

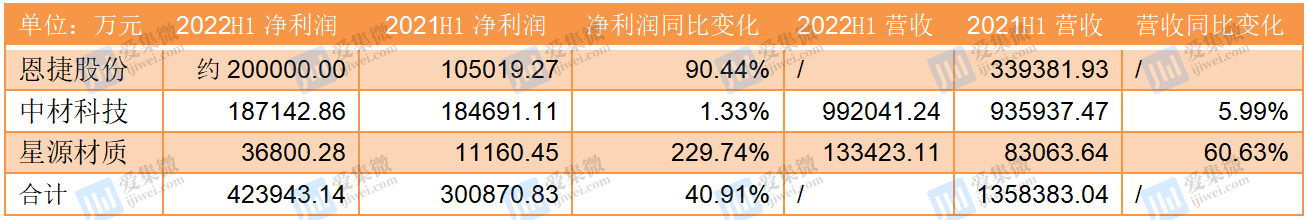

另外,隔膜领域也出现了业绩快速增长的趋势,在恩捷股份、星源材质等产业链企业拉动下,多家企业隔膜净利润实现同比翻倍乃至数倍增长的情况。其中,中材科技整体业绩增速不理想主要受风电叶片等主营业务营收、毛利率大幅下降拉低了整体毛利率。整体看,上半年隔膜也是锂电产业链重要的受益环节之一。

隔膜企业H1业绩表现

小结

从产业链分析看,由于锂电产业链从2021年至今始终处于供应紧张局面,上游多个锂材价格在今年上半年创下历史新高,即便部分锂材从3月末出现下跌,但核心材料跌幅有限,如电池级碳酸锂仅有小幅回调,而随着5-6月新能源汽车产销量反弹,上游多个锂材价格已重回上升通道,导致锂材价格居高不下,成本压力加速向下游传导。

锂材价格大涨,带动动力电池价格上涨,但动力电池企业在向下游传导成本压力之时,自身还承担了部分压力,导致盈利能力下滑,引发动力电池企业面对市场“高利润”质疑纷纷自证清白。

整体看,上半年锂电产业链的利润主要集中于矿资源企业、正极材料、电解液等产业链环节,而未来随着产能增加和电池厂的向上布局,利润有望重回电池厂手中。“一方面,原有锂材在涨价过程中出货完成后,随着上游锂材产能的持续扩大,锂材产业链企业的净利润空间将回归合理价值区间。另一方面,市场对锂矿等更上游产业链环节的争夺也将会更加激烈,现在宁德时代、比亚迪都加大在宜春的采矿力度,就是要从源头把利润掌握在自己手里。”陈磊表示。

(校对/占旭亮)

登录

登录