【编者按】2022年,半导体行业依然在挑战中前行。后疫情时代、行业下行、地缘政治等因素仍深刻地影响着全球半导体产业链及生态。来到2023年,全球半导体行业如何发展?新的挑战又会从何而来?为了厘清这些问题,《集微网》特推出回顾展望系列,邀请行业中的代表企业,围绕热门技术和产业,就产业链发展态势、热点话题及未来展望做一番详实的总结及梳理,旨为在行业中奋进的上下游企业提供参考镜鉴。

自A股分拆规则实施以来,A股上市公司分拆上市活动日趋活跃,“A拆A”已逐渐取代境外分拆上市,成为A股上市公司分拆上市的主流模式。

据集微网不完全统计,越来越多的A股公司筹划分拆子公司于A股上市,已发布公告或披露信息拟分拆上市意愿的A股半导体产业链相关上市公司近40家,包括涉及比亚迪、歌尔股份、和而泰、大族激光、兴发集团、纳思达、苏州固锝、巨化股份等。

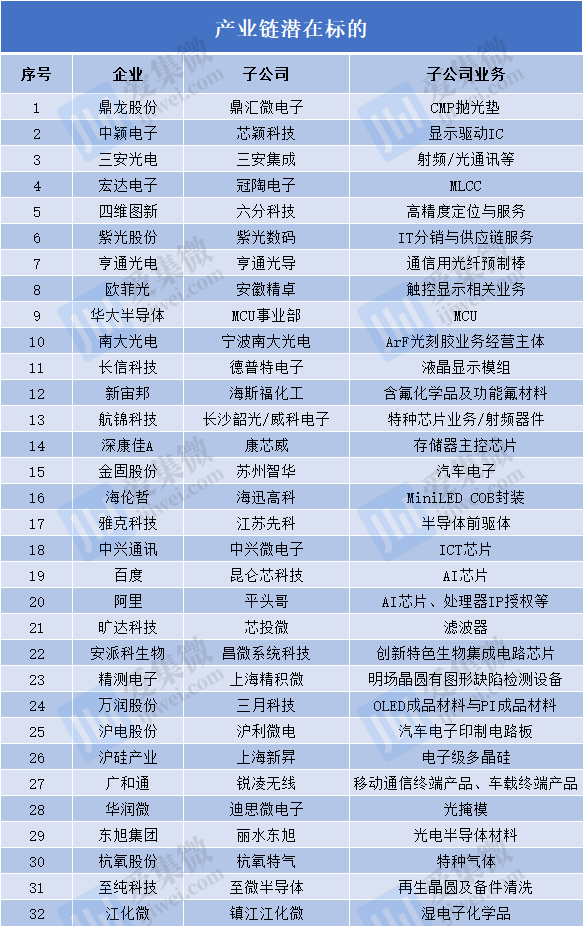

除了前述分拆子公司申报IPO外,还有不少上市公司亦对其子公司业务实施资本运作,涉及南大光电、中颖电子、深康佳、江化微、至纯科技、杭氧股份、精测电子等。当这些大公司的旗下子公司发展到一定的规模,且盈利能力持续增强之后,其未来或许会开启分拆上市。

38家公司宣布分拆计划

自从2019年12月证监会发布《上市公司分拆所属子公司境内上市试点若干规定》以来,A股上市公司分拆计划频出,越来越多A股半导体产业链相关上市公司也加入到分拆上市的队伍中。

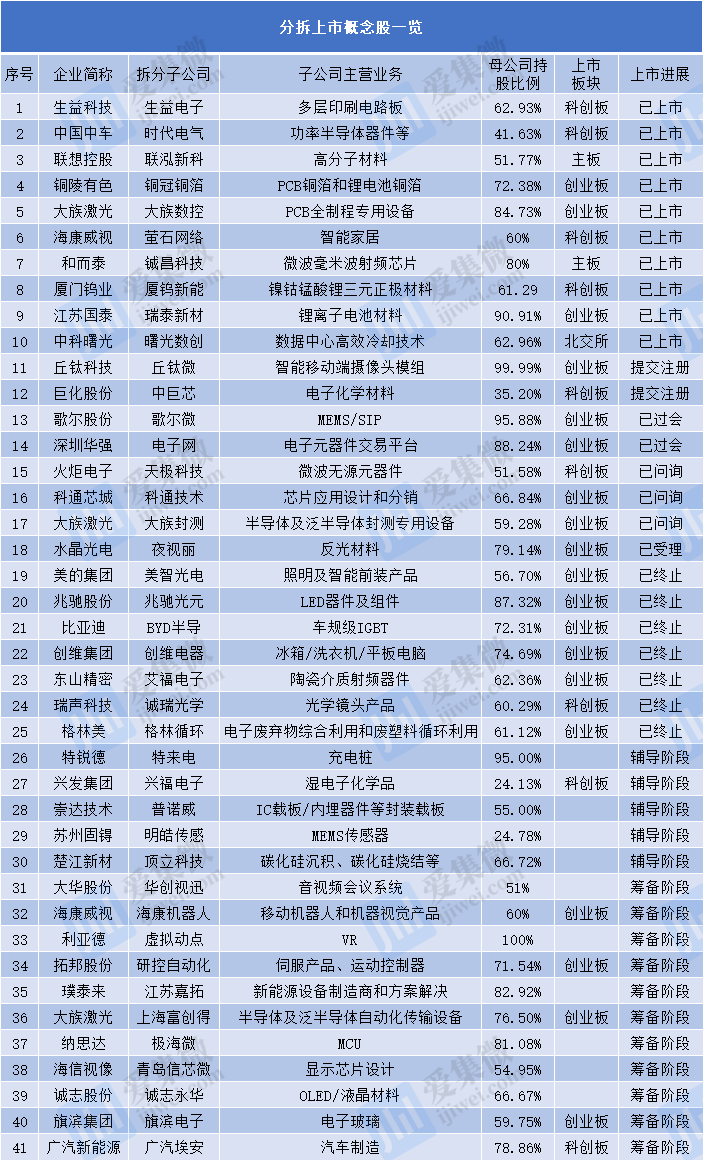

据集微网不完全统计,在半导体、手机、汽车三大领域,截至2023年1月17日,A股已有38家(大族激光分拆三家子公司、海康威视分拆两家子公司)上市公司开启拆分子公司上市事宜。

从上市地点来看,由于注册制的推进,创业板和科创板成为分拆上市的热门板块。在分拆上市的41子公司当中,已有31家公司明确上市地点,其中,19家企业申报创业板,占比为61.29%,6家申报科创板,2家申报主板,1家北交所,另有10家暂时未提及具体申报上市板块。

在上市进展方面,已经有10家企业成功上市,分别为生益电子、时代电气、联泓新科、铜冠铜箔、大族数控、萤石网络、铖昌科技、厦钨新能、瑞泰新材、曙光数创。

同时,丘钛微、中巨芯提交了注册申请,而歌尔微、电子网也已成功过会,四家公司上市在即。另外,天极科技、科通技术、大族封测在问询阶段,而夜视丽在受理阶段。

而在25家提交了IPO招股书的企业中,有7家企业因自身的原因,选择撤回了申请资料,其IPO征程也被迫终止。这7家公司分别是美智光电、兆驰光元、BYD半导、创维电器、艾福电子、诚瑞光学、格林循环。

正在上市辅导阶段的企业有5家公司,分别为特来电、兴福电子、普诺威、明皓传感、顶立科技;另外,极海微、青岛信芯微、诚志永华、旗滨电子、广汽埃安、华创视迅、海康机器人、虚拟动点、研控自动化、江苏嘉拓、上海富创得等11家公司还处于筹备阶段。

值得提及的是,继2022年2月成功将大族数控推上深交所上市后,大族激光又分拆名大族封测、上海富创得赴创业板上市。而海康机器人也是海康威视分拆萤石网络科创板上市之后,又分拆一家子公司上市。

业内人士表示,对于多数分拆上市的公司而言,通过分拆进一步专注于擅长的业务领域,可以更好地提升企业的核心竞争力。

多家企业推动旗下子公司资本运作

目前来看,半导体产业链正在分拆上市的公司已有不少,而随着北交所的建立,A股的不断扩容和机构对优质资产吸引力不断增强,加之优质半导体公司为了支持业务快速扩张,需要寻找新的融资渠道等原因,预计未来将会有更多优质资产分拆上市。

其中,中兴通讯正考虑中兴微电子以独立公司的形式进行融资,未来或寻求上市。作为中兴通讯的控股子公司,中兴微电子成立于2003年,专注于ICT芯片的研发,提供无线通信、宽带接入、光传送、路由交换等领域的核心芯片及解决方案。

江化微全资子公司镇江江化微于2022年8月引入了新材料基金作为战略投资者,该子公司主要偏向于G5类最高等级产品的规模化生产,目前氨水、硫酸均已达到G5水平。整个镇江公司产能预计将达到22.8万吨,分三期建设。

同月,据雅克科技披露公告称,公司拟同大基金二期、TCL科技产投等16名投资机构一起,以17.45亿元的价格认购江苏先科充分稀释基础上70.7868%股权。江苏先科主要从事于半导体前驱体产品、光刻胶及光刻胶配套试剂等半导体核心材料领域。

另外,至纯科技控股子公司至微半导体通过增资扩股引入大基金二期、混改基金等战略投资者。该公司完成了法设备系列化产品的研发、制造和销售,是国内湿法设备的主要供应商之一。

而华大半导体作为中国电子信息产业集团有限公司(CEC)整合旗下集成电路企业而组建的专业子集团,其也拟将旗下MCU事业部分拆上市,目前已获得中电智慧基金、芯链亿创等机构的投资。而杭氧股份全资子公司杭氧特气通过增资扩股方式引入杭州资本、国佑资产等战略投资者。

另外,南大光电于2021年12月30日宣布控股子公司宁波南大光电已成功引入大基金二期等战略投资者。宁波南大光电是南大光电ArF光刻胶业务经营主体。增资完成后,南大光电持股比例由 71.67%下降至58.53%,大基金二期持股18.33%,成为第二大股东。

据了解,大基金二期增资时亦与南大光电约定了相关回购条款。交易协议内容显示,自交割日起5年内,南大光电需积极筹划宁波南大完成独立IPO,或由南大光电向投资方发行股份购买投资方所持标的股权,使大基金二期在南大光电层面持股。

同时,雅克科技、精测电子、华润微、深康佳、中颖电子、四维图新、亨通光电等公司也分别为其旗下子公司引入战略投资者,增强子公司资本实力,促进公司业务发展,加速推进公司资本化运作,为早日上市打下基础。

另外,三安光电、航锦科技、宏达电子、长信科技、欧菲光、海伦哲等旗下子公司拥有优质的资产。虽然这些公司尚未发布分拆预案,但当这些大公司的旗下子公司发展到一定的规模,且盈利能力持续增强之后,其未来也许会开启分拆上市。可以预见的是,在未上市优质资源不断缩减的情况下,分拆上市或将会成为未来半导体企业首发上市的主角。

(校对/李杭森)