日前,工业和信息化部等八部门印发《关于组织开展公共领域车辆全面电动化先行区试点工作的通知》(下称《通知》),《通知》要求,在2023—2025年试点期内,新增公共充电桩(标准桩)与公共领域新能源汽车推广数量(标准车)比例力争达到1:1。

而据行业统计,目前车桩保有量比仅为2.5:1,距离《通知》要求的1:1仍有巨大成长空间,因此《通知》发出后,充电桩市场受到了产业链企业的极大关注。与此同时,随着快充车型的持续增多,快速充电桩及其产业链的发展也已受到资本的重点关注,并有望带动SiC加快渗透发展。

充电桩发展滞后,市场潜力巨大

根据中国充电联盟披露数据,我国公共充电桩保有量已由2017年的21.39万台增长至2022年的179.7万台,加上随车充电桩,2022年我国充电桩保有量为520.9万台,预计2023年将增至958.4万台。另据中汽协数据,2022年我国新能源汽车保有量为1310万辆,预计2023年将达到2000万辆。

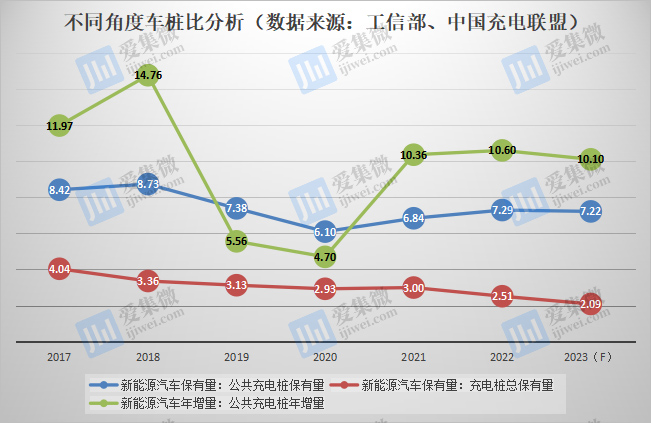

按保有量分析,我国车桩比由2017年的4.7:1降至2022年的2.5:1;如果从汽车保有量与公共充电桩保有量看,车桩比更高,2017年为8.4:1,2022年为7.3:1。

从上表分析可知,从保有量角度看,2020年前后由于国家规范新能源汽车补贴政策落地,导致该年度汽车销量仅小幅增长,而公共充电桩装机量大增,带动新能源汽车与公共充电桩车桩比降至6.1:1的最低值;不过从2021年开始,随着新能源汽车超预期增长,车桩比持续上升。

而从新能源汽车增量与公共充电桩增量角度看,这一趋势表现得更为明显,车桩比在2020年为4.7:1,2021年-2022年连续两年车桩比均超过10:1,距离《关于组织开展公共领域车辆全面电动化先行区试点工作的通知》有关“公共领域新能源汽车推广数量(标准车)与新增公共充电桩(标准桩)比例力争达到1:1”的要求持续拉大,这也意味着目前充电桩基础设施建设要大幅滞后于新能源汽车产业,未来公共充电桩市场仍有很大的市场空间。中信证券测算认为,2022年我国公共充电桩市场规模约为168亿元,预计2025年将增长至461亿元,年复合增速达40%;总的市场规模也将从2022年的236亿元增至2025年的608亿元。

众所周知,新能源汽车产业的发展,离不开完善的补能网络等基础设施,此前锂电行业分析师陈磊就表示,纯电动汽车的单车续航能力已经达到甚至超过燃油车,但全国各地充电网络建设差距大,欠发达地区充电网络不完善,一定程度上影响了新能源汽车的推广。

为提升用户体验,不少新能源汽车企业选择了自建充电网络,如特斯拉,截至2022年底,已在全球投建超过4万个超级充电桩,国内建成数量也超过1万个;国内充电桩数量最多的是蔚来汽车,已建成超1.3万个。不过这远远满足不了整个市场的需求,春节期间蔚来充电桩服务订单中,有76%的电量服务于非蔚来品牌,也反映出公共充电桩建设的不足。

随着《通知》的发布,充电桩网络布局已受到了产业链的重视。

优优绿能近期披露,市场对充电模块产品的需求不断扩大,目前其在手订单较多且增长较快,主要外协厂商现有产能规模较难满足公司未来快速增长的订单生产需求,公司亟需扩大产能规模。近期,多家充电桩供应链企业也表示,今年行情格外好,需求有望继续放量。

值得注意的是,除了原有供应链企业,庞大的新市场也吸引了大量企业跨界布局。其中主营插座的公牛已注册新能源科技公司,并推出了覆盖3.5kW-120kW的8款充电桩产品,产品渠道已从线上向线下拓展;宁德时代、均胜电子、宁波新胜、大华股份等也是跨界充电桩的代表企业。

高压快充需求激增,SiC潜力拉满

产业链在加快充电桩布局时,笔者留意到,时下市场更关注高压快充的进展情况。

据了解,目前市面上主要有慢充、普通快充两种方案,前者补能时长达8小时,后者需要半小时至1小时,无法满足长途及商业运营场景汽车补能需求,高压快充由此应运而生,同时市面上支持直流高压快充的车型也越来越多。

继2019年9月保时捷全球首发800V高压平台车型Taycan后,国内新能源汽车企业纷纷发布800V高压快充车型,如小鹏G9、极狐αS华为HI版、长城沙龙机甲龙、AION V Plus 70超级快充版、比亚迪海豚等,这几款车均于2022年集中交付或即将量产,优优绿源表示,相较于400V电压平台,800V电压平台工作电流更小,可以节省线束体积、降低线路内阻损耗,提升功率密度和能量使用效率。

信达证券进一步分析称,800V快充将成未来市场主流;中信证券预测到2025年,高压快充车型将达518万辆,渗透率将由目前的略超10%提升至34%,成为高压快充市场增长的核心驱动力,上游企业有望直接受益。

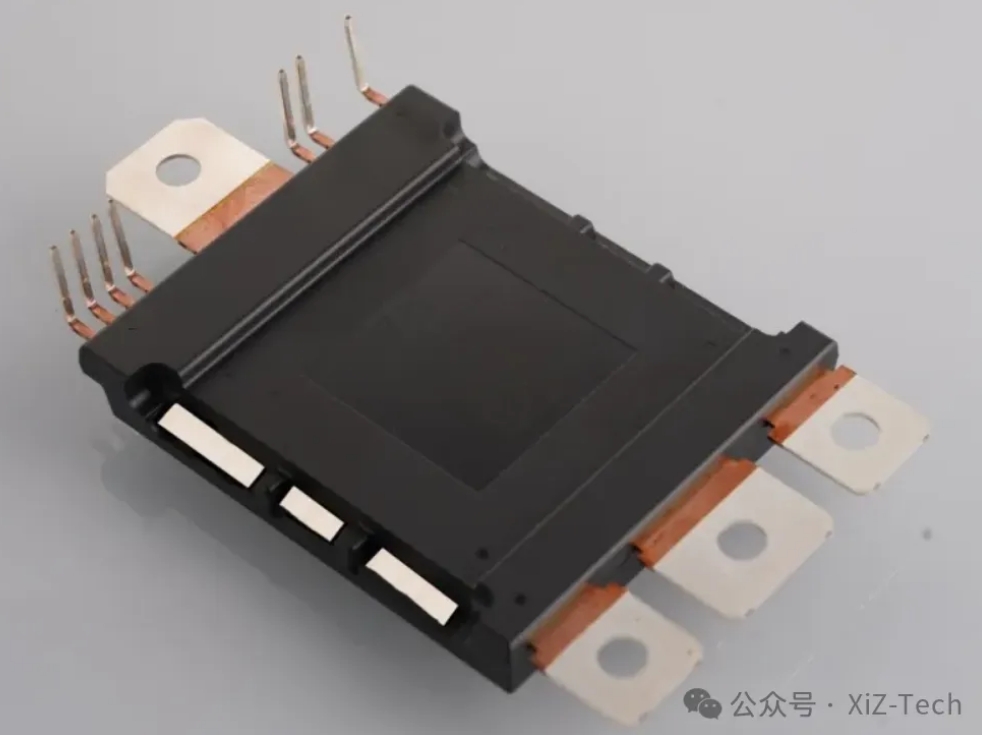

公开资料显示,充电模块是充电桩的核心零部件,约占充电桩总成本的50%;其中,半导体功率器件又占到充电模块成本的30%,即半导体功率模块约占充电桩成本15%,将成为充电桩市场发展过程中的主要受益链条,目前国内供应商主要有盛弘股份、通合科技、英可瑞、科士达、麦格米特、英飞源、优优绿能、许继电气、奥海科技、欧陆通、环旭电子等。

与充电模块同步增长的还有SiC功率器件。

目前充电桩所采用的功率器件主要是IGBT和MOSFET,两者均为Si基产品,而充电桩向直流快充的发展,对功率器件提出了更高的要求,相比硅材料,SiC具备更高的带隙和击穿电压、更高的热导率、更低的本体迁移率以及更大的电子饱和速度,从而碳化硅器件具有耐高压、耐高温、导通损耗小、开关速度快等优势,更符合高压快充平台的需求,可以提升近30%的输出功率、降低约50%的损耗,并提升充电桩的稳定性,“换成1200V SiC器件后,需要使用的器件数量会减少,频率还能做到更高,并能减轻产品的重量。”广东芯聚能半导体有限公司市场与销售高级总监王亚哲进一步指出。

得润电子也持相同观点,其认为随着SiC等新技术的进步,以800V充电为代表的高压大功率充电技术有望带动产业链进入新阶段。

不过目前SiC尚处于导入阶段,据中信证券数据,SiC功率器件在新能源汽车充电桩中的渗透率仅为10%,王亚哲表示,“影响SiC导入难主要是因为成本比较高,目前主要卡在源头的衬底、外延片等环节,特别是衬底,主要还是依赖进口,而且可能是别人筛选过的产品,这会让生产的器件性价比做不到最优。”

不过王亚哲对国内SiC产业链发展前景充满信心,“(国内SiC产业)慢慢地将能追赶上,这一过程需要花点时间,预计未来2、3年,无论是工艺还是产能,国内都会有显著提升。”据了解,芯聚能SiC模块已于2022年4月量产上车,目前装车量已超1.4万块,在国内同行中位列前茅。

(校对/占旭亮)