(文/朱秩磊)自2022年下半年以来,受整体市况不佳、终端需求疲软、供应链持续去库存、产业链割裂等影响,半导体行业经历了艰难的2023年,尽管呈现出“上半场下行、下半场回升”的态势,全年仍然弥漫着愁云惨淡的气氛,裁员、降薪、关闭、减产等负面消息不断,2024年行业是否会迎来全面复苏?

这个月来,行业中主流市场研究机构对此给出了对明年的预测。

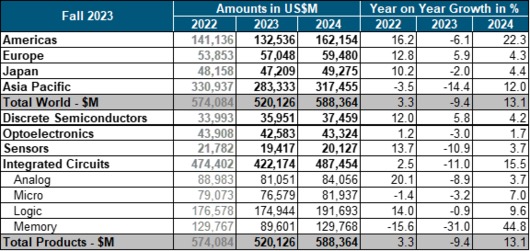

WSTS预计,2023年全球年销售额同比下滑9.4%,但2024年将增长13.1%,全球半导体销售额将从2023年的5200亿美元增长至2024年的5884亿美元,这一增长预计将主要由存储市场推动,该行业有望在2024年飙升至1300亿美元左右,同比增长40%以上。从地区来看,WSTS预计2023年仅有欧洲地区呈现5.9%的增长,其余地区预计将面临衰退,其中美洲地区预计将下滑6.1%,亚太地区将下滑14.4%,日本将下滑2.0%。不过WSTS预计2024年,所有地区市场都将持续扩张,尤其是美洲和亚太地区,预计将出现同比显著的两位数增长。

IDC预计,2023年全球半导体收入同比下滑12.0%,达到5265亿美元,但是高于该机构9月预计的5190亿美元。预计2024年将同比增长20.2%,达到6330亿美元,高于之前6260亿美元的预测。IDC认为,随着PC和智能手机这两个最大细分市场的长期库存调整消退,半导体增长的可见性将提高,随着未来十年电气化继续推动半导体含量的增长,汽车和工业的库存水平预计将在2024下半年恢复到正常水平。从需求角度看,美国市场将保持弹性,而中国将在2024年下半年开始复苏。

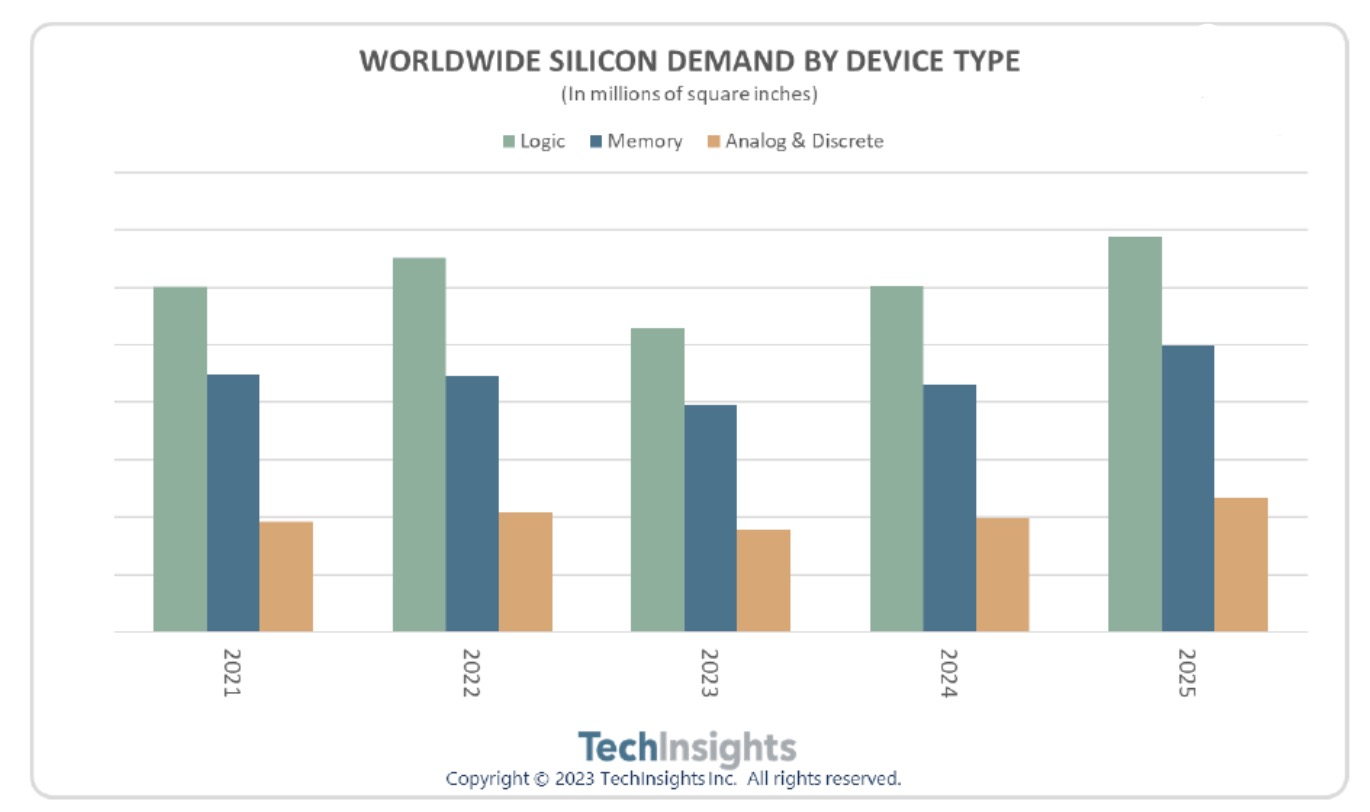

TechInsights预计,2023年全球对半导体(逻辑、存储和模拟&分立器件)的需求将下滑15%(低于之前预测的下滑11%),集成电路销量下滑12%,而2024年将是全球半导体行业收入创纪录的一年,总市场规模将超过2022年的峰值。TechInsights预测半导体行业将在长期内继续增长,半导体需求预计将以8%的复合年增长率增长,预计未来十年,半导体行业市场规模有望翻番,创造超过1万亿美元的收入。

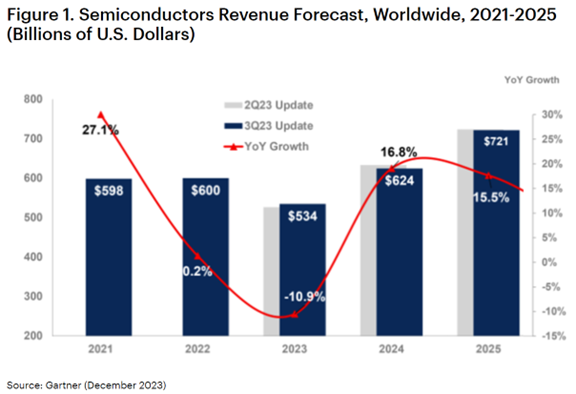

Gartner预计,2023年全球半导体收入将下滑10.9%,达到5340亿美元,2024年则反弹增长16.8%,达到6240亿美元。Gartner认为,2023年全球存储市场将下滑38.8%,2024年将反弹飙涨66.3%。NAND闪存价格将在未来3~6个月触底,并在2024年实现强劲复苏,同比增长49.6%。DRAM也有望迎来价格反弹,2024年预计销售收入将同比增长88%。在存储市场两位数增长的推动下,整体半导体市场将迎来两位数增长。

SEMI预测,2023年半导体制造设备在全球的总销售额预计将达到1000亿美元,比去年创纪录的1075亿美元下滑6.1%。预计2024年将恢复增长,2025年将达到1240亿美元的新高。其中中国大陆、中国台湾和韩国预计在未来两年仍将是设备支出的前三大地区市场。

不难看出,几乎所有机构都给出了非常乐观的预测,一致认为明年行业将进入复苏周期。IDC是几家机构中对明年最为乐观的,它认为当前半导体市场已经触底,因此在最新的预测中调高了预期。

被称为半导体周期指南针的存储芯片,业已露出回暖端倪。数据显示,今年四季度存储芯片的合约价报价优于市场预期,DDR5上涨15~20%,DDR4上涨10~15%,DDR3上涨10%,涨幅优于原先预估的5~10%;NAND每家平均涨至少20~25%,涨幅更大。

诚然,与2022年相比,2023年进入下半年以来,半导体行业逐渐出现一些积极的“苗头”,并且新技术趋势爆发式涌现,成为近年来颇具变革性的一年。存储芯片与模组、部分模拟芯片出现不同程度涨价;华为携Mate系列华丽回归,以及苹果iPhone 15系列的发售,较大程度上带动了半导体需求,部分型号甚至出现急单需求;ChatGPT带动的AIGC大模型浪潮,以及新能源汽车市场的持续发力,令AI处理器、HBM、CoWoS、HPC、Chiplet、碳化硅等都成为今年最火爆的宠儿,也成为市场复苏的强心针。半导体投融资市场也呈现出前低后高的趋势,表明投资机构对半导体行业的信心正在回升,行业逐渐复苏。

不过2024年半导体产业是否真的就可以乐观以待?可能也未必,市场上空仍有几许阴霾。

首先,虽然行业整体库存消化到一个阶段,在全球经济动能不足,多个地区冲突持续的影响下,终端需求仍未出现较大反弹。尤其作为半导体重要应用场景的消费电子,如果没有新的具有号召力的产品出现,消费者仍没有充足的换机动力,市场也不会有显著增长。尤其电动车和光伏等新能源对半导体需求的拉动在逐步减弱,特别是汽车销量不及预期的情况下,消费电子和AI的需求对半导体市场能否迎来强劲反弹很关键。

其次,当前红海地区局势不稳定,海上供应链的紊乱可能对部分产业、供应链再次造成混乱,进而使欧美地区通胀加剧,需求恢复困难。以电动汽车运输行业为例,有媒体报道称,鉴于红海紧张局势加剧,特斯拉电动汽车从中国到欧洲的海上运输选择了替代路线,即绕道好望角。而随着航线的延长,电动汽车的运输成本会增加约20%。从中国出口欧洲的商品来看,除了新能源汽车,还有很大部分是电子产品、服装、玩具等商品,这些商品的附加值不高,所以大概率还是会选择绕道而行。同时,欧洲传统电商客户之前普遍采取低库存的供应链模式,本次事件对于供应链的稳定性也产生较大冲击。此外,“红海危机”也会导致矿石、天然气、原油等大宗商品的物流成本升高,进而影响下游供应链价格,最终成本可能会被转嫁给消费者。

最后,美国仍在寻求加大对华科技制裁,近期计划将限制范围扩大到成熟制程领域。媒体报道指出美国商务部工业和安全局(BIS)计划从2024年1月开始对汽车、航空航天和国防等行业的100多家公司进行调查,以了解美国对中国制造的成熟半导体的依赖程度。调查结束后,预计美国商务部将启动对中国半导体征收关税的程序。此外,禁止美国国防公司进口中国半导体的措施也在其考虑之中。此外,美国与韩国、日本和中国台湾地区建立芯片“四方联盟”,同时借由美日印澳“四边机制”“印太经济框架”等机制建立半导体产业链“小圈子”,冲击全球芯片产业链供应链稳定性,全球多个国家同时大力发展半导体制造,对数十年来形成的全球半导体分工模式造成不小的损害。美国大张旗鼓的对华“芯战术”,也是“伤敌一千自损八百”,甚至重创全球半导体产业。

总之,2024年是充满挑战更是希望的一年,虽然主流机构都预测了市场的复苏,但都是理想化的,建立在不会出现黑天鹅事件的基础上。在新的一年到来之际,整个行业仍需谨慎以待穿越周期,于复苏拐点的到来之际迎接下一个春天。