在当前A股抬高IPO门槛、港股降低上市要求的背景下,大批国内科技企业转向港股上市,其中,黑芝麻智能国际控股有限公司(证券简称:黑芝麻智能,证券代码:2533)已确定于8月8日登陆港交所,成为继晶泰科技之后,国内第二家依据18C规则成功登陆港交所的科技公司,并成为港交所智能驾驶芯片第一股。

根据招股书披露信息,本次上市,黑芝麻智能计划发行3700万股股份,发行价为28~30.3港元/股,预计募集资金10.36亿港元~11.21亿港元,成为今年港股最大的IPO之一,根据发行价计算,公司市值区间为159.37亿元~172.46亿元。

随着黑芝麻智能成功港股上市,将拉开了新一轮国内半导体产业链企业闯关港交所的序幕,接下来,地平线、英诺赛科、晶科电子、越疆科技、云知声等企业将加速港股IPO进程,芯驰科技、壁仞科技等芯片企业也将递表港交所。

港股智驾芯片第一股诞生

根据弗若斯特沙利文数据,全球自动驾驶(覆盖L1~L5级)车辆销量将从2023年的5050万辆提升至2028年的6880万辆,中国市场销量将从2023年的1950万辆提升至2028年的2720万辆。

其中,L2级及L3~L5级将成为未来5年的主要增长空间,全球市场渗透率有望分别从2023年的31%、0.01%提升至2028年的54.3%、8.6%;中国市场的渗透率也有望分别从2023年的42.1%、0.01%提升至2028年的69.9%、12.5%。

自动驾驶车辆销量的快速增长,将带动自动驾驶芯片市场规模持续增长,仅ADAS SoC部分,全球市场规模将从2023年的275亿元增至2028年的925亿元,年复合增速达27.5%;中国市场规模也将从2023年的141亿元增资2028年的496亿元,年复合增速达28.6%。

受益市场持续景气,一批聚焦自动驾驶芯片的创新公司快速脱颖而出,黑芝麻智能即为其中优秀代表企业之一。

自2016年成立以来,黑芝麻智能始终聚焦车规级算力芯片的研发与创新,并为此自研ISP、NPU等核心IP,并在发展过程中获得了一汽、吉利、小米、上汽、腾讯等产业链企业的战略投资。自2019年首次推出华山A1000以来,黑芝麻智能已形成华山系列和武当系列两大产品线体系。

其中,华山系列主要有:面向L2级、L2+市场的A1000L,面向L2+、L3级市场的A1000,面向L3级市场的A1000 Pro,以及正在研发、满足L3级及以上市场需求的A2000;武当系列为舱驾一体跨域智驾芯片,目前已推出C1200产品线。

凭借优良性能及超高性价比,黑芝麻智能合作客户群迅速扩大,已由2021年的45家扩大至2023年的85家,知名合作方包括一汽、东风、吉利、江汽、合创、亿咖通、百度、博世、采埃孚、马瑞利等,旗下智驾芯片已成功进入16家主机厂、Tier 1合计23款车型的供应链体系,截至今年Q1,合计出货超过15.6万片,根据弗若斯特沙利文数据,黑芝麻智能已于2023年成为全球第三大车规级高算力SoC供应商。

随着未来合作客户的认证工作持续推进,以及量产车型的持续放量,将加速黑芝麻智能产品放量,并推助其业绩快速增长。

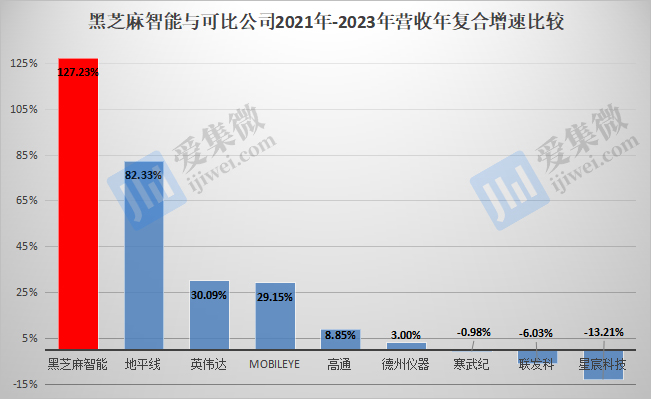

数据显示,黑芝麻智能2021年-2024年Q1营收分别为6050.4万元、1.65亿元、3.12亿元、2747.3万元,其中,2021年-2023年营收年复合增速达127.23%,远高于地平线、英伟达、Mobileye、高通、德州仪器等可比公司。

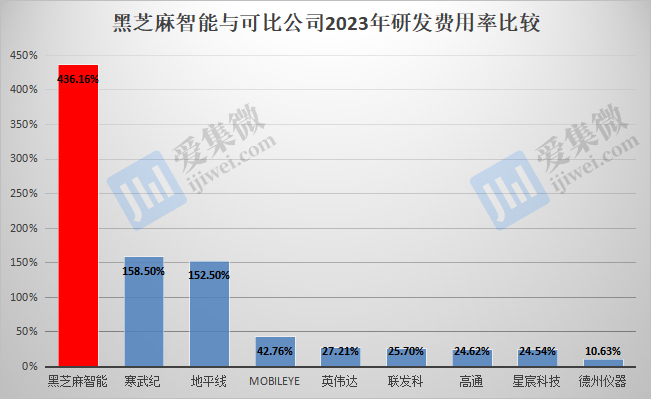

值得注意的是,为加快构建护城河,黑芝麻智能近年持续加大研发投入力度,2021年-2023年研发投入分别为5.95亿元、7.64亿元、13.63亿元,呈快速增长趋势,其研发费用率也在国内外同类企业中处于领先位置,其中2023年达到436.16%,远高于寒武纪、地平线、英伟达、Mobileye、高通、德州仪器等可比公司。

与此同时,黑芝麻智能在原有产品矩阵及解决方案基础上,加快了下一代V2X边缘计算解决方案、下一代商用车主动安全系统Patronus、下一代SoC等新品的研发进程。

拉开中国半导体企业港股上市新序幕

需指出的是,港股并非黑芝麻智能最初选定的上市平台,早在小米入股时其首要IPO目标即为科创板,只是门槛更高的智驾芯片领域,黑芝麻智能在蓄势发展过程中,错过了A股上市机遇期,特别是2023年8月以来,A股IPO审核逐渐趋严,不利于部分优秀标的进入A股资本市场。

不过,港股近年来对科技公司的开放度却在持续提升,其中,港交所18C规则允许无收入、未盈利科技企业赴港上市,据香港交易所集团行政总裁陈翊庭介绍,“18C章上市新规就是专为硬科技公司量身定制的上市规则。”

该规则自2023年3月31日生效以来,吸引了大批科技企业将上市平台转向港交所,中国智驾芯片优秀企业黑芝麻智能即为首家以18C规则赴港IPO的企业,也将成为港股第二家以18C规则成功上市的公司。

根据招股书披露信息,黑芝麻智能本次上市计划发行3700万股股份,发行价为28~30.3港元/股,预计募集资金10.36亿港元~11.21亿港元,成为今年港股最大的IPO之一。其中,约有7%的股份以发行价低端区间价格分配给广汽集团子公司及宁波均胜投资部。

而在黑芝麻智能上市之前,近期已有模拟IC图案晶圆提供商贝克微、半导体传输介质供应商优博控股、精密部件工程企业元续科技(总部位于新加坡)等多家半导体关联公司成功在港股上市。

更多的半导体产业链企业也在加速闯关港交所,如另一智驾芯片供应商地平线、氮化镓IDM公司英诺赛科、LED器件供应商晶科电子、半导体行业协作机器人解决方案商越疆科技、AI解决方案及AI芯片厂商云知声等,均在冲刺港股IPO。

事实上,港交所对中国科技公司的支持力度还在加大,据陈翊庭介绍,港交所将持续发挥“连接中国与世界”的独特优势,帮助境内投资者进行多元化资产配置,为全球投资者投资中国市场提供更多选择与便利,未来也将继续优化和拓展互联互通机制。

伴随港交所IPO门槛下降,越来越多的中国半导体产业链企业已有赴港IPO计划,如汽车芯片供应商芯驰科技、高算力AI芯片解决方案商壁仞科技等已将港股IPO计划提上日程;另据供应链消息,目前国内还有数十家半导体产业链公司计划赴港IPO,港股或于下半年迎来递表集中期,国内半导体产业链也有望迎来新一轮资本化热潮。

(校对/邓秋贤)