近段时间以来,不少上市公司相继披露了并购计划和相关进展,但事实上,2024年上半年真正完成的并购项目并不多。

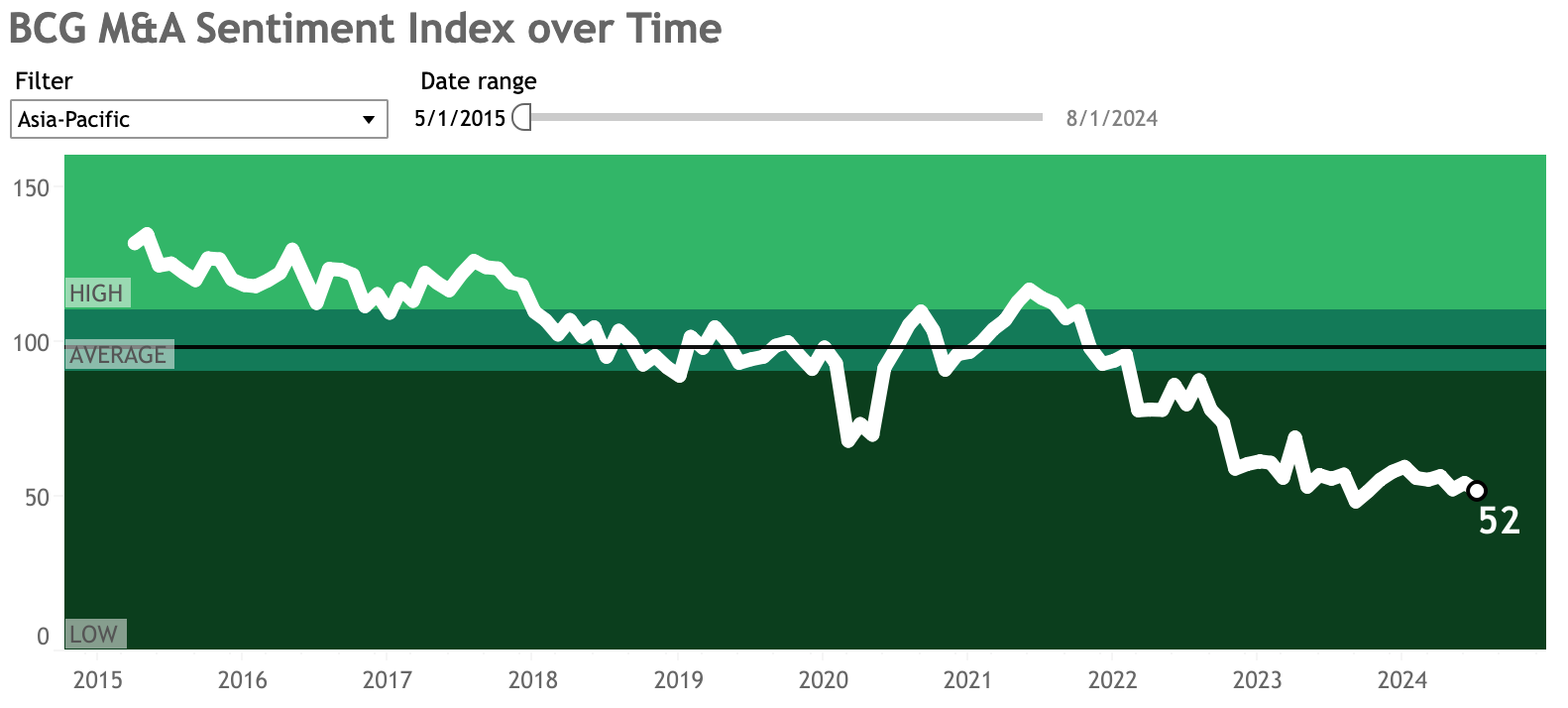

据波士咨询公司发布的《2024上半年并购洞察报告》,2024年并购市场从低谷中反弹的速度比许多观察人士预期的要慢。尽管金融状况有所改善,但在经济不确定性、对通胀和货币政策的担忧以及监管和地缘政治影响下,交易者仍然保持谨慎。

特别是亚太地区,交易价值下降40%,降至11年来新低,波士顿并购交易情绪指数-亚太地区(该指数每月更新交易者在未来大约六个月内参与并购和资产剥离的意愿)降至历史低点。据报告,亚太地区下降的主要原因是中国并购交易活跃度下降。

虽然与其他行业相比,新能源和半导体继续吸引着相对强劲风险投资,但随着行业变得更加拥挤,并购交易活动有所放缓。

据集微网统计,2024年上半年,半导体上市公司共完成了11起并购项目,同比下降59.3%;并购项目的标的额更是大幅下降,已完成并购项目的股权取得成本总计7.64亿元,同比下降93.1%;为取得子公司及其他营业单位支付的现金净额为4.61亿元,同比下降65.7%。今年上半年,已完成的并购项目数量和标的金额均大幅下降。

2024年上半年,并购项目股权取得平均成本为6946万元,其中仅2起项目并购成本超过1亿元,而去年上半年并购项目平均成本超4亿元,有9起项目并购成本超过1亿元。并购项目成本超1亿元的是乐鑫科技收购深圳明栈(1.14亿元)和华润微收购深圳红芯微(4.08亿元),并购项目溢价率超过10倍的仅有云天励飞收购深圳岍丞(14.5倍)一家。

值得一提的是,2024年上半年已经完成的并购项目中,科创板企业占比有所提升,占比达50%,而2023年占比近三分之一。

集微咨询分析师认为,全球经济形势的不确定性,包括高通胀、利率上升以及地缘政治紧张局势,可能是导致企业和投资者在并购活动上持谨慎态度的原因。就半导体公司而言,由于此前投资热创造的高估值,买卖双方在目标公司的估值上可能存在较大分歧,这使得达成交易变得更加困难。

但与此同时,风险投资的活跃度上升,显示出市场正在逐步蓄能,该分析师表示,从风险投资的活跃度看,目前仍有大量融资说明交易商只是放慢了步伐,并不会导致整个地区的风险融资活动出现灾难性或令人震惊的下滑。企业和投资者正在花尽可能多的时间进行尽职调查,甚至推迟了并购交易达成时间,以便有更长的时间观察目标公司的表现。