去年第4季车用芯片严重缺货引起欧美国家高度重视,美国更重新审视其半导体产业的发展现况,发现其本土半导体生产能力严重不足,于是在《2021 财年国防授权法》(National Defense. Authorization Act for Fiscal Year 2021)中制定了条款,授权联邦政府对美国本土半导体制造及半导体研发投资祭出激励措施,以及通过投资税收抵免来支持制造业的努力。[1] 美国的顾问服务机构Boston Consulting Group (BCG)及半导体产业协会 (Semiconductor Industry Association,SIA)合作发表的一分研究报告[2] (以下简称为「报告」),分析了美国政府的激励措施会对本土半导体制造业产生什么影响。

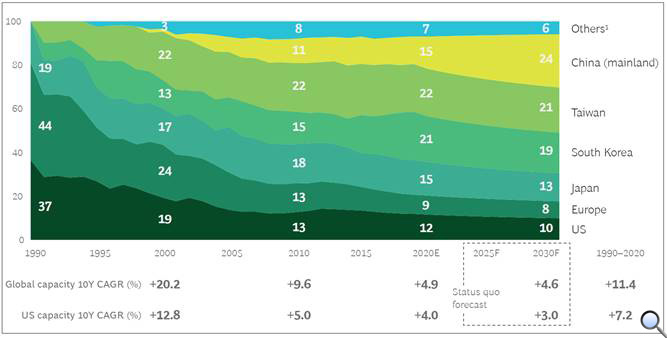

在数字化转型、人工智能和5G通信的时代,半导体行业对于经济竞争力和国家安全至关重要。尽管在EDA、IC设计、核心IP的部分美国可以说是傲视全球,但美国的半导体制造市占率已从1990年的37%下降到2020年底的12%。而且,在全球新开发的半导体产能中,只有6%位于美国。相比之下,预计在未来十年内,中国将增加约40%的产能,并成为世界上最大的半导体制造基地 (如图1所示)。

报告表示政府政策一直是让亚洲半导体制造业强劲成长的主要因素:这些国家将战略重点放在半导体上,并透过优惠的补助政策、税收抵免和其他政府激励措施来支持其国内制造业的发展,从而使其本国经济更具吸引力。

另一方面,无晶圆厂IC设计公司模式的兴起也对半导体产业的发展造成了一定的影响。许多美国公司采用了这种商业模式,依靠国外的合作伙伴(纯晶圆代工厂)来进行生产制造,让本身可以专注于半导体芯片设计和商品化。这些外国的代工伙伴在其他国家/地区能以较低的成本和具吸引力的政府激励措施来经营。目前纯晶圆代工厂占全球半导体制造能力38%,其中只有7%位于美国。相比之下,美国的整合组件制造商 (IDM)的占比要高许多,达到14%。

图1. 全球半导体产能各地区分布状况 (%)

数据源:VLSI Research projection;SEMI second-quarter 2020 update;BCG analysis;2020 / 09

备注:所有产能均以8吋或等值晶圆计算,不包括产能低于5 KWPM或小于8吋晶圆之产能。

1Others包括以色列、新加坡及其他地区。

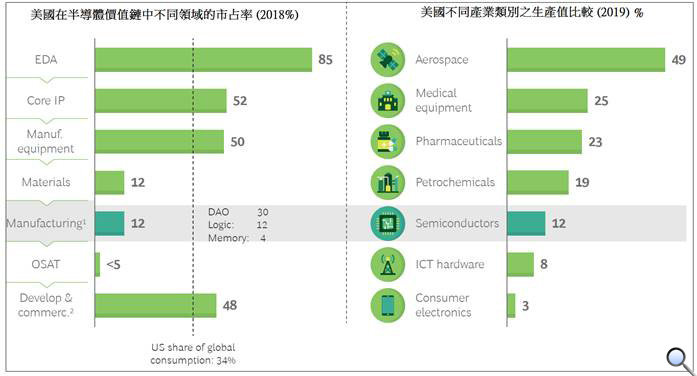

对美国来说,半导体产能的市占减少不是技术的问题,事实上,在10纳米以下的先进制程,美国有28%的全球市占率。而且,美国公司在不同产品领域(逻辑、内存、模拟)的先进制程研发也是领先全球的,包括应用于晶圆厂的软件、设备、以及制程制控工具等等 (如图2所示)。现在比较大的问题是许多公司都选择在美国以外的国家或地区建厂,为什么呢?

图2. 美国在半导体价值链中制造领域市占率明显偏低(左);其半导体业产值也普遍比别的产业低(右)

数据源:半导体价值链部分:为BCG依据Gartner、SIA、SEMI数据及各公司财报的分析结果;美国不同产业产值部分:为BCG依据Oxford Economics所作的宏观经济分析。

备注:DAO = Discrete, analog, optoelectronics; EDA = electronic design automation tools; ICT = information and communication; OSAT = outsourced semiconductor assembly and test

成本为最大考虑

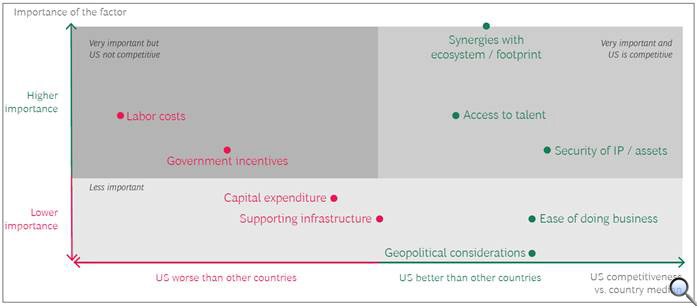

报告指出美国的半导体制造能力之所以日渐萎缩与成本结构很大的关系。在选择建造前端制造设施的位置时,美国在关键因素上的排名很高,像是有可以获得熟练人才的管道以及足够的知识产权保护。但是,于美国建置新晶圆厂十年的总拥有成本 (Cost of Ownership) 比台湾,韩国或新加坡高约30%;如果与中国大陆比,更是高出37%至50%。也就是说,其初始投资和年度运营成本的差距落在100亿美元至400亿美元之间(视乎生产的产品类型)。

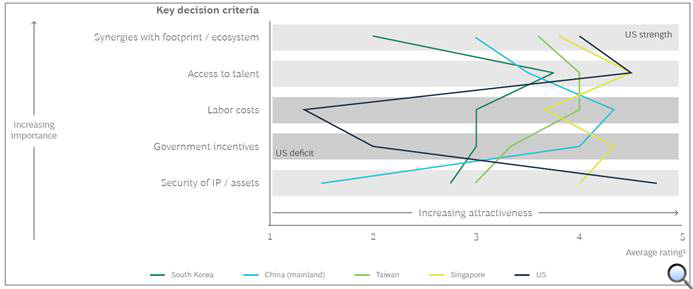

从图3「选择晶圆厂位置的关键因素」可见,尽管美国在三个选择晶圆厂的位置条件上都获得了很高的评价,但美国在晶圆厂经济效益方面却没有竞争力。美国在五个最重要的因素中,有三个是名列前茅的:分别是与现有产业生态有协同作用、人才的获取以及对知识产权有足够的保护。但是,在另外两个关键因素(劳动力成本和政府激励措施)方面,美国被认为是远远落后于其他地区的 (如图4所示)。

图3. 选择建造晶圆厂位置的关键因素

数据源:BCG针对SIA会员所作的调查,问题C2:你选择晶圆厂位置的最主要考虑因素为何?

图4. 选择晶圆厂位置前5项关键指针中5大国家/地区之比较

数据源:BCG针对SIA会员所作的调查,问题C1:请以你选择晶圆厂位置的关键因素为以下国家作出评分 (N6)。

评分标准:1-5,5 = 非常吸引、1 = 一点吸引力也没有。

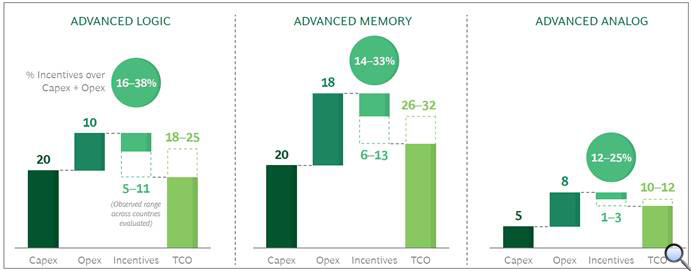

政府的激励措施对晶圆厂经济效益有实质的影响

从图5可见,一个标准产能的先进半导体晶圆厂约需要50亿(用于制造高阶端比IC)到200亿美元(用于高阶逻辑IC和内存)之间的资本支出(包括土地、建筑物和设备)。这样的支本支出已大大高于下一代航空母舰(130亿美元)或新核电站(40亿至80亿美元)的估计成本。除前期资本支出外,报告还计算出每年的现金运营支出(薪资、器具等)总计约为6亿至20亿美元。因此,在不考虑政府激励措施的情况下,新晶圆厂的整体拥有者成本 (TCO)总额在十年内可能会达到110亿至150亿 (用于制造高阶端比IC)及300亿至400亿(用于高阶逻辑IC和内存)。

由于资金数目相当庞大,因此政府提供的激励措施相当重要,并且已成为新晶圆厂投资业务时的必要考虑。政府激励措施通常可以让厂商减少在土地、建筑物和设备方面的前期资本支出,有时候也会扩展到经常性运营支出,像是人工成本。总体而言,根据国家/地区的不同,报告估计政府的激励措施可以抵消新建晶圆厂的TCO的15%至40%(与实施激励措施前相比)。

图5. 估计一座新的先进晶圆厂所需要的10年TCO(单位:10亿美元,各地区之平均)

数据源:BCG分析结果

备注:TCO包括资本支出(前期土地取得、建造及设备)加上10年的营运成本 (人工、器具、材料、税务)。此为估算分析地区 (美国、日本、南韩、台湾、中国、新加坡及德国) 得到之平均值。

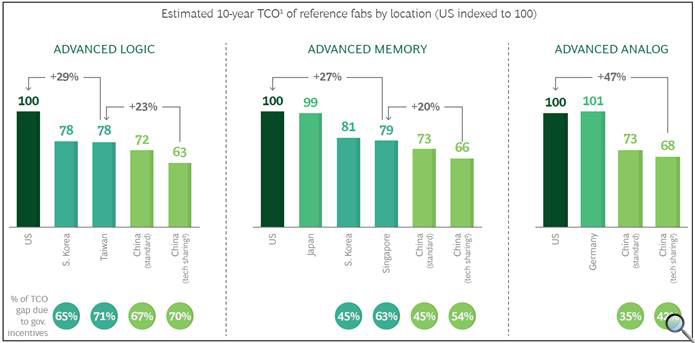

针对不同类型的晶圆厂,报告分析了不同国家的前期支出,年度运营成本和政府激励措施。根据报告的分析,在三种类型的晶圆厂中,美国晶圆厂的总拥有成本比位于台湾或新加坡的同等级晶圆厂高约25%至30%。就中国的部分,除了在成本结构上有较低的工资外,还提供了非常高的政府激励措施,因此在中国设厂似乎更具成本竞争力,在美国设厂总拥有成本比中国高约50%(如图6所示)。

图6. 如果没有政府的激励措施,在美国建置晶圆厂的TCO比其他地区高25%-50%

数据源:BCG分析结果

1备注:TCO包括资本支出(前期土地取得、建造及设备)加上10年的营运成本 (人工、器具、材料、税务)。

2选择在中国进行技术共享安排的跨国公司可以使用更广泛的激励措施,包括具有优惠条件的设备回租。

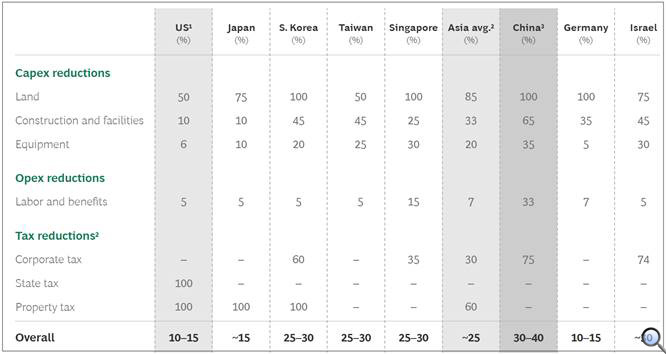

美国的激励措施和其他国家及地区相比一直处于后段班,大大低于在亚洲现有半导体制造基地的国家所提供的激励措施 (如图7所示)。根据不同的晶圆厂类型和所在的国家/地区,这些激励措施构成了这些国家/地区享有比美国低40%至70%的成本优势。在某些情况下,政府激励措施是优先针对国家的半导体制造产业的,因此有效助长国内的半导体产业及展。但是在许多情况下,跨国公司也可以适用这些激励措施。

图 7. 不同地区的政府激励措施比较

数据源:BCG分析结果

备注:激励措施是在运营的头十年开始的。所有国家/地区还包括设备进口成本降低了100%,研发核销和递延降低了5%。

1基于具有当前激励措施和最近达成的协议的最佳情况。

2不包括中国

3中国大陆

4有效税率是与现行激励措施是分开考虑的,并基于现行法规。

政府应立即启动激励政策 刻不容缓

美国这种制造能力日渐下降的趋势可能会对其国家产生重大影响。随着制造力的减少和萎缩,为了持续发展及实现人工智能或量子计算机等高阶前端科技,美国必须保有制造下一代半导体关键组件的制程技术、生产技术及材料,而这也让美国半导体产业面临巨大挑战,此外,由于全球产能的75%已经集中在东亚,因此保持美国本土生产能力对于确保美国半导体产业具备高度弹性、地域多元化的供应链至关重要;这一点对美国国防系统中使用的半导体而言,尤其重要。

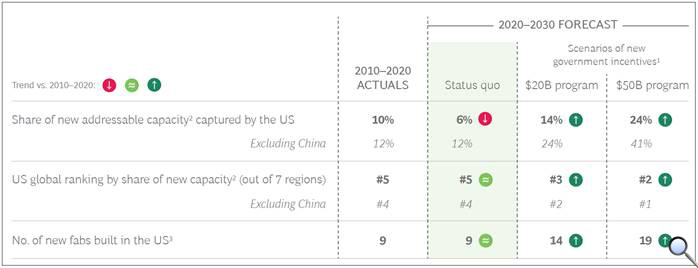

预计从2020年到2030年,全球的半导体制造能力将增长50%以上,这为美国提供了一个吸引未来新建晶圆厂更高市占率的市场机会,而政府必须祭出强用力的激励措施,以减轻美国与其他国家在这方面的差距。报告分析,如果美国政府为未来十年建造的先进晶圆厂提供200亿至500亿美元的补助和优惠税率计划,将有效扭转美国半导体制造业过去数十年来的下滑趋势。

根据计划的规模(补助达200亿或500亿美元),美国在全球新增加的半导体产能中有机会增加两倍或三倍的占比。相对于现状的6%,可提升至14%至24%的份额。如图8所示。

图8. 政府的激励计划对美国半导体制造地位的潜在影响

数据源:VLSI Research projection;SEMI second-quarter 2020 update;BCG analysis;2020 / 09

备注:

1假设为未来十年内将于美国本土新增的新建产能。

2可寻址产能 (addressable capacity) 是指产业为了满足预期的需求成长而需要增加但尚未开发的新产能(但这些产能是可以获得的)。

3为了进行比较,标准化后的晶圆厂平均规模约为每月生产75,000片晶圆(WPM),与2020-2030年预估中使用的平均晶圆厂规模一致。在2021-2020年间,美国实际建造的晶圆厂数量为19座(不包括实验单位和规模非常小的晶圆厂),平均规模约为40,000 wpm。

报告指出,政府的投资激励政策是将美国打造为极具吸引力的半导体制造地区的重要关键。从图8可见,据估计,一项500亿美元的激励计划可以让美国在未来十年内建设19座先进的晶圆厂,与完全不采取任何行动相比,晶圆厂的预期数量将增加一倍,并将美国的产能提高57%。这些新盖的晶圆厂应可满足美国国防和航天工业的需求;除此之外,也可以创造约70,000个直接就业机会,大大扩展美国高技术能力的半导体制造技术人员人才库,促进美国本土高科技族群的发展。

H.R. 6395 (116th): National Defense Authorization Act for Fiscal Year 2021;Title XCIX—Creating Helpful Incentives to Produce Semiconductors for America

Government Incentives and US Competitiveness in Semiconductor Manufacturing;By Antonio Varas, Raj Varadarajan, Jimmy Goodrich, and Falan Yinug;September 2020

关于北美智权

北美智权成立于1995年,从当初的美国专利事务所已跃升为全方位的管理服务专利申请公司,已协助多家高科技企业在世界各地运用专利保护他们的产品。《北美智权报》由北美智权发行,内容主题涵盖中国、美国、台湾、欧盟及世界各国的知识产权新闻、重要的侵权诉讼分析、法规解析,以及产业与技术新知等等,帮助专利业界人士与高科技企业在竞争的国内外环境中,以更有效率的方式掌握专业资讯。欢迎关注北美智权微信公众号: NAIP_IPServices。