集微网消息,半导体涨价潮进入下半场,虽然需求端疲软迹象频现,但随着代工厂预告已久的第一批新产能进入开工关键期,市场对硅晶圆的强烈需求已清晰可见,而一向作为“副产品”存在的再生晶圆,也由此获得前所未有的瞩目。

近期不断有媒体报道指出,再生晶圆供不应求,前四大厂商中,中砂、升阳、辛耘均表示,今年新增产能已全部满载。业内指出,再生晶圆作为代工厂测试制造工艺中,用以提高成品率和降低生产成本的关键材料,需求正在大幅增加。

代工扩产仅是景气度提升的诱因之一,制造工艺的进一步提升、硅片供不应求全面涨价等同样是再生晶圆量价齐升的重要推手。同时,作为代工扩产的重要阵地,中国大陆再生晶圆需求高涨,自主化迫在眉睫,部分厂家早已屯下重兵,静待风起。

“量升”:代工扩产、工艺提升引需求激增

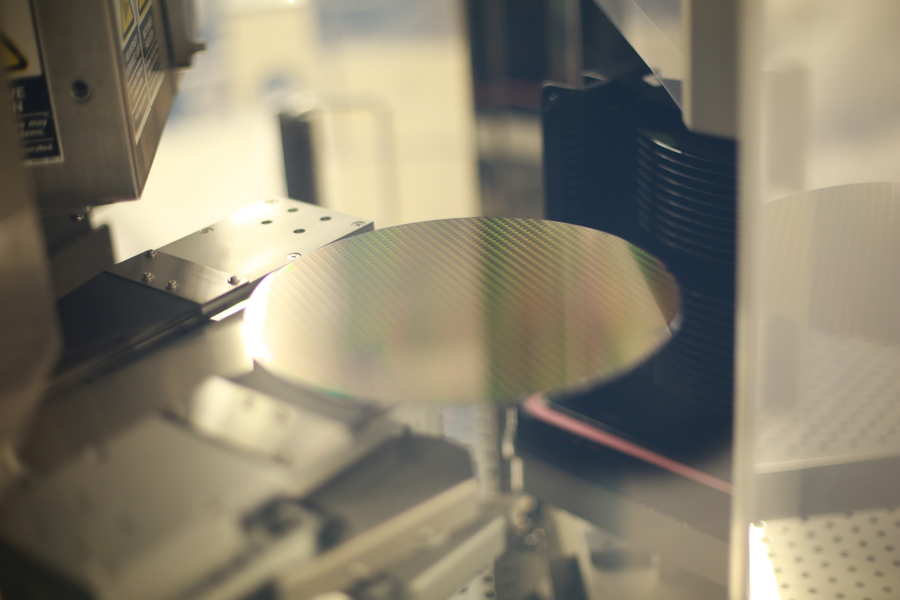

再生晶圆顾名思义,是指用化学、物理等手段对使用过的硅晶圆进行处理,使其能够被循环使用。不过,此硅晶圆非彼硅晶圆,而是晶圆制造环节用以测试制造设备性能并维持其稳定的挡控片,而再生晶圆的需求,正与控片/挡片的需求正相关。

一般来说,由于控片/挡片所进行的测试都是具有破坏性的,因此处于成本考虑,厂商会使用无图形硅晶圆,主要是在晶圆生产过程中由两端品质较差处切割得来的,一般价格在50-70美元,较正片100美元左右的价格更低。

然而,随着工艺的推进,基于精度要求及良率考量,需要在生产过程中增加监控频率,推升控片/挡片用量高速增长。据观研网数据,65nm制程的晶圆代工厂每10片正片需要加6片挡控片,28nm及以下制程每10片正片则需要加15-20片挡控片。

在此趋势之下,通过对废弃挡控片的回收利用,能够有效起到成本管控作用,再生晶圆产业也应运而生。随着当前全球代工厂陆续进入扩产落地期,并且仍以技术水平更高、对挡控片需求更大的以及先进制程为主,再生晶圆需求也由此水涨船高。

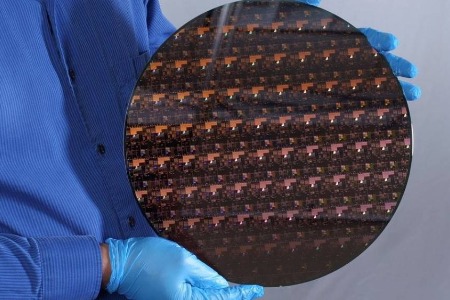

根据SEMI此前预测,2021年全球12英寸、8英寸硅晶圆需求将分别达到680万片/月和650万片/月,再生晶圆市场需求有望超过200万片/月。该数据以截至2020年数据为基准,而根据硅晶圆巨头日本SUMCO最新预测数据,2021年全球12英寸需求将达到720万片/月,8英寸需求也稳步增长,由此推算再生晶圆市场规模只增不减。

此外,在产能持续紧张的情况下,代工厂将晶圆再生业务委外派单、以专注于生产制造的意愿也更加强烈,专业的晶圆再生厂商将有望取得更多的订单。

“价涨”:指标性硅晶圆价格看涨至2023年

“量升”的同时,“价涨”也将支撑再生晶圆产业进入前所未有的增长爆发期,“量价齐升”也将使这一一度被忽视的产业进入更多观察者的视线。

根据SEMI截至2020年数据,12英寸硅晶圆价格在100-120美元/片,再生晶圆价格为30-40美元/片。虽然近期尚未有权威机构对再生晶圆市价进行统计,但由于其一般随着硅晶圆价格的上涨而上涨,因此也可从硅晶圆价格态势窥得一二。

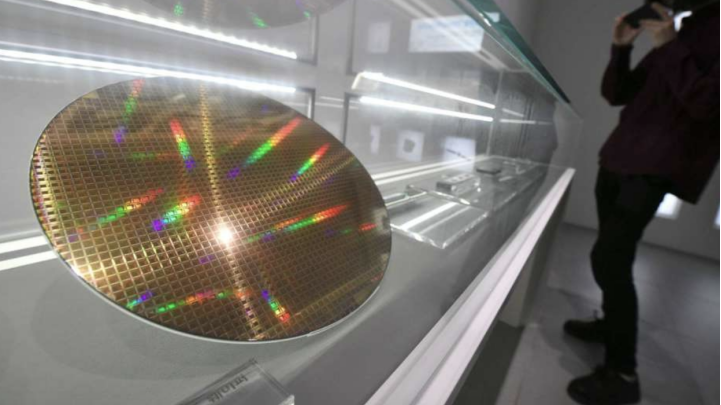

去年下半年以来,一向“不动如山”的硅晶圆价格出现松动。2020年12月,环球晶圆率先提出提高现货市场硅晶圆价格的意向;2021年3月,全球第一大半导体硅晶圆厂商信越化学宣布从4月起对其所有硅产品价格提高10%-20%,为其自2018年1月以来的首度涨价。

而在新产能开出尚有时日、下游扩产不断提出更大需求的前提下,这波涨价潮远未到结束。最新消息显示,全球前两大硅晶圆厂商信越化学及SUMCO已与客户签订2022年长约并顺利涨价,环球晶等其他厂家也跟进,与客户签下2022年长约,其中6、8英寸合约价上涨约10%,12英寸则调涨约15%。

更有业内指出,硅晶圆涨价也看至2023年。有下游厂商已开始与硅晶圆供应商洽谈2023年长约,现阶段仍在确认供给量是否可达到实际需求,虽然价格尚未确定,但预计仍有持续涨价空间。

在此趋势下,部分再生晶圆龙头厂商已率先开启涨价,目前月产能达到30万片、仅次于日本巨头RS Technologies的中砂据称已向客户调涨价格。可以预见,随着供不应求市况持续,再生晶圆的涨价趋势将更加显著。

扩产重地占得先机 海内外厂家争相加码布局

一片蓝海已徐徐展开,为了食得最大一块蛋糕,各方博弈也就此开始。作为当前晶圆厂扩产重地,在中国大陆布有产能的厂商已占得先机,而本土厂商也迎来提升市占的最佳时机。

据了解,晶圆再生行业具有较强的地域性,晶圆厂通常优先选择本地晶圆再生厂商,但此前中国大陆由于缺乏再生晶圆产能,代工厂不得不依赖于从日本进口12英寸再生晶圆,每片晶圆的运输成本高达4-5美元。

目前中国大陆晶圆需求占据全球市场6%左右,若包括国外在大陆建厂的晶圆厂商,总体需求占比约为全球需求的15%。另据SEMI数据,2022年前全球预计将开建29座高产能晶圆厂,其中16家分布在中国大陆和中国台湾,带来对本土晶圆再生的需求。

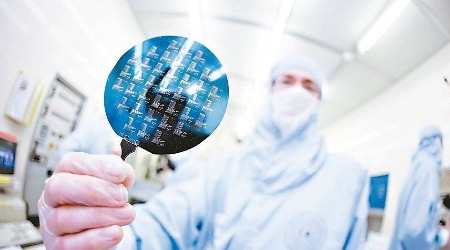

头部厂商早已敏锐地嗅到商机,纷纷扩大在中国大陆的产能。以龙头RS Technologies为例,根据其8月公布的财报,计划2021年-2023年在中国投资36亿日元兴建12英寸再生晶圆新厂,预估2022年月产能将为5万片(2021年产能为零)。

与海外龙头相比,本土厂商在地理位置上更具天然优势,今年以来,多家厂家取得了从0到1的突破。其中:晶芯半导体正在建设四条12英寸再生晶圆产线,总月产能为40万片,并于今年6月建成了第一条产线,计划明年上半年达到10万片月产能。富乐德于2020年10月完成了一座12英寸再生晶圆厂的建设,年产能达到180万片。

另据消息人士透露,晶芯科技已于2021年8月初获得了客户的初始认证,迄今为止已售出5000片12英寸晶圆。到2021年底,该公司将再出货5万块12英寸晶圆。

而至纯科技作为中国大陆半导体清洗设备头部供应商,建立了一条12英寸回收晶圆生产线,月产能为14万片。消息人士称,该公司于2021年7月开始生产12英寸回收晶片,初始产能已全部被预订。

写在最后

蔓延全产业链的缺货涨价潮,正在让一些鲜少受到关注的细分环节站到聚光灯下,也再次显示半导体供应链之庞杂,也对供应链稳定提出了更多的挑战。

而从另一角度来说,以再生晶圆为代表的技术壁垒相对更低的环节,也不失为供应链自主化的一个突破口,奋起直追的本土厂家,正在掌握更大的主动权。

(校对/小山)

登录

登录