在新能源汽车、5G、AIOT的驱动下,面对全球疫情对经济的持续扰动,手机厂商们在原有的业务基础上,积极抢攻车用商机的同时锁定非手机市场,并不断加大投入以企图未来几年业绩实现稳定增长。

一位深耕于手机产业链的人士与笔者沟通时坦言,“手机市场竞争格局已较为稳定,且可见的增量空间有限,另外激烈的市场竞争环境正进一步压缩智能手机上游产品的价格,换句话来说,智能手机已进入存量竞争时代,而非手机这一市场却非如此,它是一个增长市场。”

“在存量的智能手机时代,为了有效避免存量市场下低价竞争,拓展新业务,寻找新增长点已成为手机厂商们亟待思考的重要问题,而在下一个智能终端爆点产业来临之前,提前卡位至关重要,不过,从目前情况来看,汽车、AIOT产业、智能家居、AR/VR、机器人是未来有待长期耕耘的增量市场。”该人士继续补充到。

在智能终端升级的“机遇”面前,手机厂商们早已主动出击,并提前做好战略布局。笔者通过与手机产业链人士沟通时发现,上至手机品牌,下至手机上游供应链厂商均已在非手机市场积极布局,而曾深耕于手机产业链的多位人士从业方向也早已从手机产业转向非手机产业。人才的流向一定程度上反映了未来市场的走向,而在智能产业持续升级的路上,众多考验正等待着终端上下游厂商们逐一突破。

汽车被称为最难啃的“蛋糕”

在非手机这一市场,汽车被堪称为是最难啃的“蛋糕”,在小米造车消息宣布后,蔚来一名高管在朋友圈发文写到:“一场泥泞赛道上的马拉松”。

这一赛道的耕耘难度不言而喻。

据一位深耕于车载上游产业链的人士透露,想要进军车载市场,需要消耗大量的资金,因此,资本投资这一高门槛是目前阻碍制造商进入车载这一市场的重要原因。

同时,车用产品“回报”周期较长。据了解,一般产品从立项到真正量产需要花费数年的时间,这也就意味着造车业务的开支会对进军车用市场的厂商利润造成一定的影响,同时它们还需要突破产品能力验证、硬件整合等重要环节。

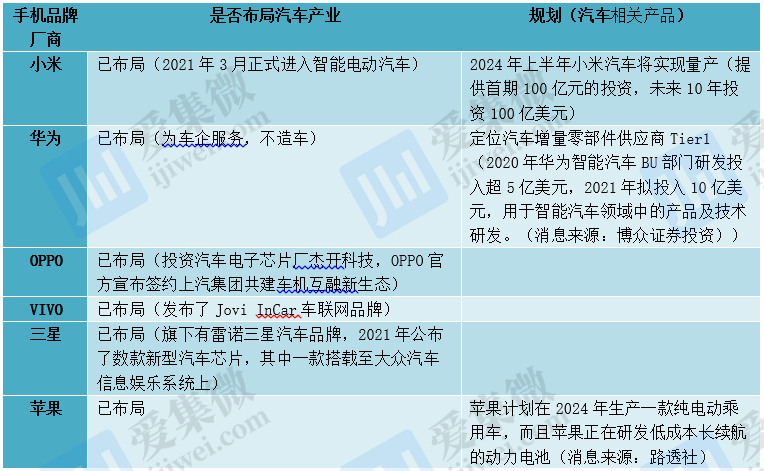

不过,即便如此,手机品牌厂商们依然选择向汽车这一市场主动进攻,只是它们各自的产品定位存在差异。根据公开资料显示,2021年3月,手机品牌厂商小米宣布正式进入智能电动汽车市场,雷军任该业务的首席执行官。

在这一刻,小米雷军提到,愿意压上人生所积累的战绩和荣誉,为小米汽车而战。为了更好的打赢这场泥泞赛道上的马拉松之战,小米宣布,将为智能电动汽车提供首期100亿元的投资,未来10年投资100亿美元。

与小米不同的是,华为选择以智能汽车解决方案的“身份”进军汽车这一市场。据资料显示,2019年5月,华为宣布成立华为智能汽车解决方案BU,定位汽车增量零部件供应商。

2021年5月18日,华为宣布消费者业务CEO余承东兼任汽车业务BU的CEO,另据博众证券投资的消息显示,2020年华为智能汽车BU部门研发投入超5亿美元,2021年拟投入10亿美元,用于智能汽车领域中的产品及技术研发。

经过细细查询后发现,手机品牌厂商苹果、三星、OPPO、vivo均已布局汽车产业,不过OPPO、vivo这两家厂商在汽车这一市场的定位如何,目前还尚不得知。

反观三星和苹果,集微网了解到,三星旗下拥有雷诺三星汽车品牌,同时,三星在汽车上游的MLCC和摄像头等方面也均有相关产品,不过,传苹果计划将推出其汽车产品。

与三星不同的是,在自身毫无造车经验积累的情况下,苹果、华为、小米、OPPO、vivo 等手机品牌厂商通过前期大量的研发投入、投资等方式布局汽车这一市场,企图抢攻车用商机,但它们所面临的竞争压力不容小觑。

对于定位于汽车品牌厂商而言,在没有传统造车所需要的基本功的情况下,它们需要PK掉传统车企,同时还需要打败新势力汽车品牌,而对于定位于上游产品的制造商而言,在原本已成熟的供应链端拿下订单更非易事。

一位深耕汽车上游厂商的人员透露,“从目前的情况来看,在国内的这几家手机品牌中,华为应该是走在汽车市场相对靠前的厂商,因为它不仅拥有汽车产品量产经验,同时已开设新车型进入华为旗舰店的销售方式。”

当前,汽车产业正逐步迈入智能化时代,手机品牌厂商跨界进入汽车这一市场,试图将智能手机领域的成功经验复制至智能汽车领域,不过对它们而言,要想成功获取这一市场的蛋糕,并非易事。对于这一点从全球智能电动车领军者特斯拉身上足以看出。

根据公开资料显示,2003年成立的特斯拉,也是直到2012年才实现了小批量生产。据了解,一般来说,成熟的车企需要5年时间才能推出一个全新的车型,而对行业新进入者来说,所需时间则更长。一款汽车产品,需要经历研发、设计、制造、测试、量产多个阶段,其中除大规模的资金消耗外,还需要大量的人员协作,以及各个环节上极强的技术研发能力。

另外,从技术层面来讲,汽车最重要的是电芯和发动机,汽车行业的核心专利,仍旧集中在传统汽车企业手中。由此可见,摆在新进入者面前的正是重重关卡。

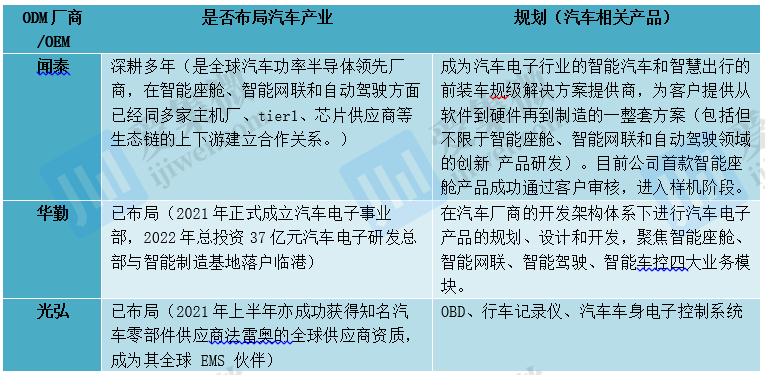

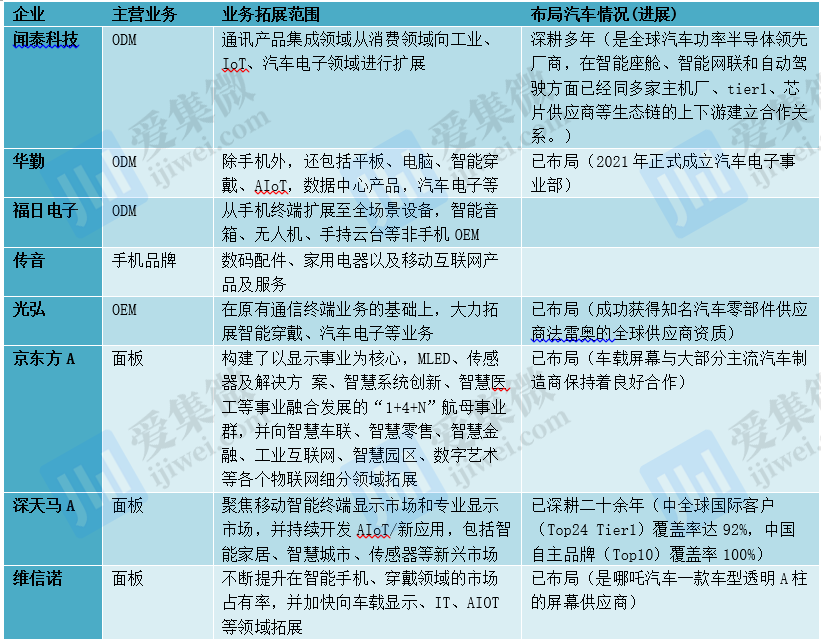

不过,除了手机终端品牌厂商外,手机ODM厂商的产品线也已拓展至汽车这一领域。据了解,闻泰是全球汽车功率半导体领先厂商,其车用产品既包括小信号二极管、三极管、小信号二极管、三极管、ESD/TVS保护、汽车MOS、功率二极管、三极管、也涵盖小信号MOS、功率MOS产品,截至2021年上半年,其已与多家主机厂、tier1、芯片供应商等生态链的上下游建立合作关系。

而华勤也将车载产品划入主要产品线一栏。

根据公开资料显示,华勤于2021年成立汽车电子事业部,2022年2月14日,总投资37亿元的 “汽车电子临港研发总部”和“智能制造基地”项目签约落地上海自贸区临港新片区。

近年来,汽车行业正处在由传统制造向科技制造转型的过程中,汽车不在局限于传统的产品形态和功能特点,正逐渐向功能多元化、智能化、集成化等方向迭代发展,另外一方面国家层面的产业政策密集落地进一步促进汽车产业的发展,这也是它们进入这一市场的原因。

而从产值上看,智能化汽车市场空间显著高于可穿戴设备及智能家居类产品,有望大成为驱动手机品牌、ODM厂商的第二成长曲线;但不容忽视的是,汽车是一个较为封闭的市场,该领域上至汽车供应链,下至汽车品牌,均已形成稳固的供应关系和品牌信赖度,基于此,对于新进入者而言,想要更好的耕耘这一市场,其艰难程度必然会远超预期。

为力抗低价竞争 手机上游供应商锁定多应用场景

在历经2G—5G时代的快速发展后,如今的智能手机已陷入增长乏力的尴尬处境,而手机供应链也难逃这一宿命。

以摄像头产业为例,早年在多摄的驱动下,终端需求一度攀升,而受供需关系影响,手机摄像头厂商们纷纷扩产,不过,2021年手机摄像头进入产能过剩时代,也因此,产品单价的下滑趋势从摄像头模组、马达一路延伸至毛利率较高的镜头市场。

事实上,这一现象并非仅限于手机摄像头市场,在金属结构件等行业亦如此。竞争加剧、产品毛利率下滑已成为影响金属结构件厂商2021年净利润表现的重要原因。

在下游手机厂商、ODM不同程度订单波动及激烈的市场竞争环境下,手机上游厂商们迅速调整销售策略,通过提升服务,维系保持现有订单的同时,并积极推广非手机领域的相关业务,增加消费电子等领域客户的资源投入,实现客户结构的多样性,进而提升抵御单一市场风险的经营稳定性。

(以上数据仅供参考)

在梳理手机上游供应链厂商业务拓展范围时,笔者发现ODM、OEM、锂电池、声学、射频天线、连接器、面板、OLED设备及光学等厂商在其原有的业务基础上,均已拓展了相关业务,从应用领域上看,其中多集中在智能汽车、工业、VR/AR、游戏设备、智能可穿戴、智能音箱、机器人、智能家居、AIOT等领域。

不过,虽然说消费电子市场表现不佳,但汽车俨然已成为部分厂商新的增长动力。据统计的数据显示,2021年上半年欧菲光智能汽车业务收入4.13亿元,同比增长78.22%;德赛电池2021年上半年共享充电宝、新能源汽车、储能等锂电池及其他业务实现销售收入7.51亿元,同比增长68.22%;立讯精密2021年上半年汽车互联产品及精密组建收入高达17.74亿元。

作为个人消费市场中最大的智能硬件,汽车产品正逐步走向电动化、智能化和网联化,其中,自动驾驶系统、网联系统、车载信息系统、智能中控等细分汽车电子领域处于渗透成长期。

不过,对于供应链厂商而言,想成功进入汽车市场也非易事。早前,笔者与车载上游镜头相关人士沟通时,对方直言,“在汽车镜头这一市场,也是长期耕耘的一个过程,从产品的立项到成功量产需要花费数年的时间,这也就意味着前期布局汽车产品,需要大量的资金投入,且回报周期颇长。”

而这也是部分厂商手机厂商未进入汽车这一市场的原因,不过,对于并未进入车载市场的手机供应商而言,机器人、穿戴、笔电、AIOT、AR等应用场景成为它们业务拓展的重要方向。从目前的情况来看,非手机这一市场还尚处于培育期,因此,对于大部分手机厂商而言,产业升级的阵痛期短期内难以消除。(校对/张进)