近年来,在新能源汽车、储能等产业的快速发展驱动下,热管理产品需求激增,带动了产业链相关企业业绩大增,行业相关公司也加速了资本化进程,欲借助资本力量扩大市场占有率,纳百川新能源股份有限公司(下称“纳百川”)亦为其中之一,其创业板IPO申请已于近期获深交所受理,计划募资8.29亿元投建两大液冷板项目。

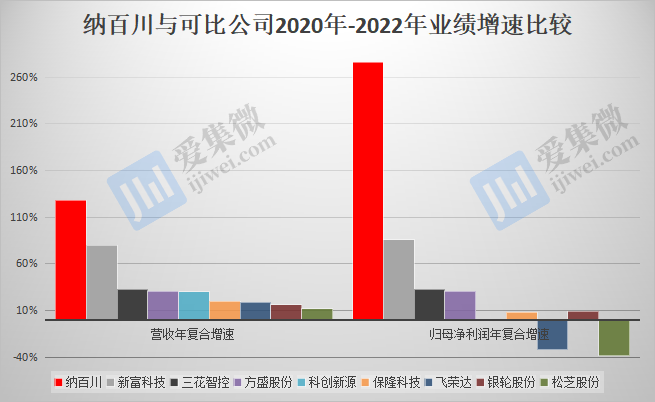

回顾其近年业绩发现,2020年-2022年,纳百川业绩飞速增长,其中营收年复合增速达127.95%,归母净利润年复合增速达275.88%,瑶瑶领先于其他可比公司;不过毛利率方面,却呈持续下滑趋势,至2023年Q1已基本处于垫底状态。

宁德时代拉动业绩持续飙升

纳百川专注从事新能源汽车动力电池热管理、燃油汽车动力系统热管理及储能电池热管理相关产品的研发、生产和销售,主要产品包括电池液冷板、电池集成箱体、燃油汽车发动机散热器、加热器暖风等。

根据Wind统计数据显示,纳百川近年来业绩飞速成长,其中营收已从2020年的1.98亿元飙升至2022年的10.31亿元,年复合增速达127.95%,大幅领先于一众可比公司。在营收快速增长带动下,纳百川归母净利润也获得飞速成长,已从2020年的802.04万元飙升至2022年的1.13亿元,年复合增速达275.88%,大幅高于可比公司。

据介绍,纳百川近年来业绩飞速增长,主要得益于新能源电池热管理产品的前瞻性布局。其于2011年启动动力电池热管理系统产品立项,2012年至2015年与宁德时代合作共同开发,2015年以来建立并保持了战略合作关系,2022年在电池液冷板领域与宁德时代签订了战略合作协议。

纳百川的电池液冷板产品于2015年得到实车应用验证,2016年即成功配套上汽大众国内首款新能源汽车。同年,纳百川成为国内多家主机厂新能源汽车的动力电池热管理系统的供应商,并顺利完成由燃油汽车热管理产品向新能源汽车电池热管理产品的业务转换。

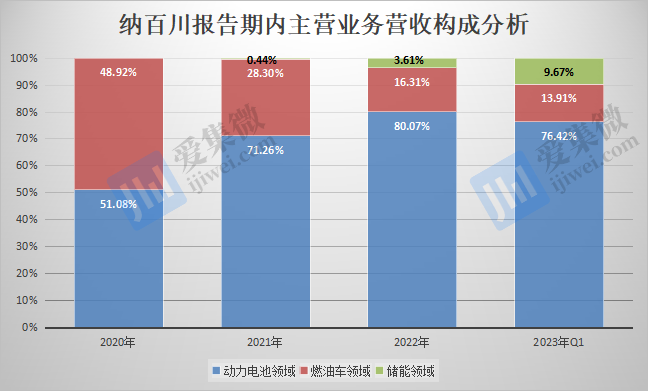

招股书显示,动力电池领域贡献的业绩比重已从2020年的51.08%提升至2022年的80.07%,今年Q1仍维持在76.42%的高位;而燃油车领域的业绩贡献比重则从2020年的48.92%暴降至2022年的16.31%,今年一季度进一步下降至13.91%;同时来自储能领域的营收贡献比重也在持续提升,已从2021年的0.44%提升至今年Q1的9.67%。

进一步分析发现,宁德时代是纳百川新能源领域业务增收的核心来源。

招股书显示,2020年-2023年Q1(简称“报告期”),宁德时代始终为纳百川的第一大客户,报告期各期贡献的营业收入分别为2596.91万元、1.58亿元、3.89亿元、6777.67万元,对纳百川的贡献比重分别为13.09%、30.47%、37.77%、33.45%。

事实上,宁德时代对纳百川业绩的贡献度远不止这些,据披露,纳百川前五大客户中,宁德凯利、宁德聚能、浙江敏盛等电池箱体生产企业也是宁德时代的供应商,这些公司通过向纳百川采购电池液冷板后与电池箱体进行组装,最终销往宁德时代等电池制造商,因此纳百川电池液冷板直接和间接销往宁德时代的占比相对较高。

从上表可知,宁德时代、宁德凯利、宁德聚能、浙江敏盛4家公司对纳百川的合计营收贡献度已超50%。不过,宁德凯利、宁德聚能、浙江敏盛等已披露及未披露客户向纳百川采购的产品中,具体有多少销往宁德时代,宁德时代直接及间接向纳百川采购的产品合计占纳百川营收比重是否超过50%等,仍需纳百川进一步披露。

毛利率持续走低行业垫底

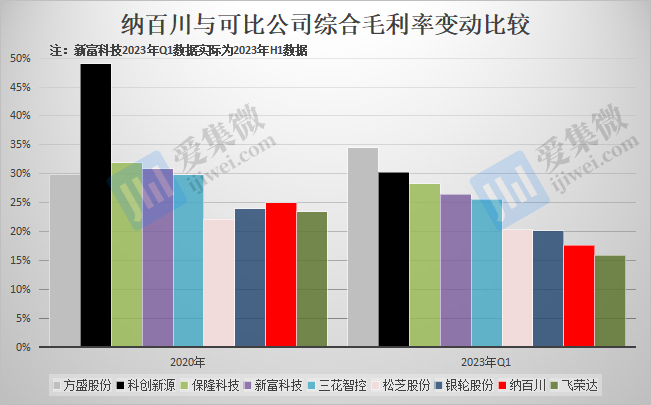

虽然报告期内纳百川业绩增速大幅领先于可比公司,但毛利率并不占优势,且在报告期内出现持续下降情况。

招股书显示,报告期各期,纳百川的毛利率分别为25.02%、23.45%、22.14%、17.65%,呈持续下滑趋势。其中于2020年高于飞荣达、银轮股份、松芝股份,但低于其他可比公司,在可比公司中处于中等偏下水平;至2023年Q1,纳百川的毛利率仅领先于飞荣达,大幅低于其他可比公司,基本处于垫底位置。

就毛利率持续下滑原因,纳百川解释称,2021年度受人民币汇率升值及原材料价格上升的因素影响,主营业务毛利率较2020年度略有下降。2022年度由于公司为巩固市场地位而采取积极的定价策略,主营业务毛利率较2021年度略有下降。2023年1-3月主营业务毛利率相对较低,主要系受季节性因素影响,公司主营业务收入相对较低,折旧等刚性成本支出导致主营业务毛利率在年度内有所波动。

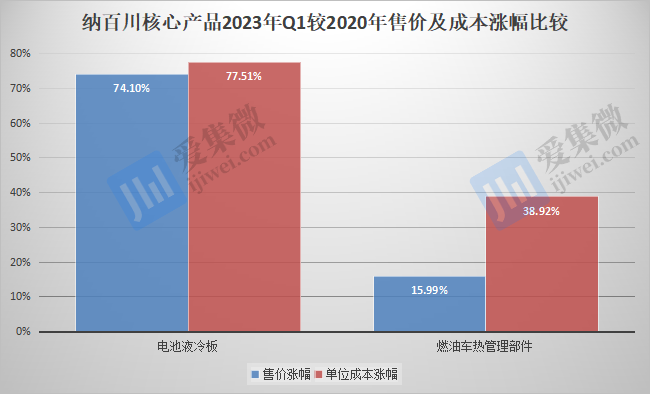

其中,报告期各期电池液冷板产品毛利率分别为19.57%、22.8%、20.14%和18%,整体呈下降趋势,产品售价涨幅不及单位成本涨幅是重要影响因素,该产品2023年Q1售价为217.66元/片,较2020年增长了74.1%;而该期单位成本已涨至178.49元/片,较2020年增长了77.51%。

报告期内,燃油车热管理部件产品毛利率分别为30.26%、21.94%、24.41%和16.48%,毛利率降幅更为明显,该产品2023年Q1售价为147.61元/个,较2020年仅增长15.99%;而该期单位成本已涨至123.29元/个,较2020年增长了38.92%。

由上可知,2大核心产品成本上升过快,叠加纳百川以价换市场策略,导致其毛利空间不断被压缩。

需要指出的是,纳百川并非宁德时代的独供供应商,只是后者的供应商之一。公开资料显示,科创新源旗下的瑞泰克是宁德时代的电池液冷板主力供应商之一,此外,纵贯线(未上市)、飞荣达、祥鑫科技、银轮股份、松芝股份等也是宁德时代液冷相关产品的供应商。

同时,受益新能源市场的持续景气,越来越多的玩家加入液冷板等领域中来,如保隆科技,目前液冷板总规划产能达150万件,接近纳百川2022年产能的40%,截至2023年Q4,保隆科技部分液冷板产能已进入到小批量生产阶段。

未来随着行业产能的持续增加,纳百川或将面临更大的竞争压力。为了获得包括大客户宁德时代在内的客户订单,不排除纳百川未来继续采取压缩利润空间的价格策略的可能,这或致纳百川未来的盈利能力存在较大不确定性。

(校对/占旭亮)