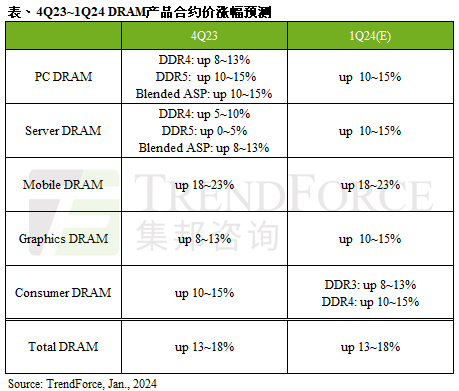

研究机构Trendforce集邦咨询表示,2024年第一季度DRAM合约价季涨幅约13~18%,其中移动设备DRAM持续领涨,预计涨幅最高可达23%。目前观察,由于2024年全年需求展望仍不明朗,因此存储芯片原厂认为持续性减产仍有必要,以维持存储产业供需平衡。

按照DRAM产品类型看,PC DRAM方面由于DDR5订单需求尚未被满足,同时买方预期DDR4价格会持续上涨,带动买方备货动能延续。然而受到新机逐渐升级至DDR5影响,未来对DDR4的采购量不一定会扩大。预计未来PC DRAM合约价季涨幅约10~15%,其中DDR5涨幅高于DDR4。

服务器DRAM方面,由于2023年买方着重加速DDR4去库存,导致去年第四季度DDR5库存占比已上升至约40%,与当前DDR5市场渗透率20~25%相比,可以看出市场需求未兑现。2024年一季度服务器DRAM合约价环比涨幅预计10~15%。

移动DRAM方面,由于合约价格仍在历史相对低点,买方更倾向于建立安全且相对低价的库存水位,因此不断放大购货需求,故第一季Mobile DRAM需求不减。机构表示,当前买方积极采购,供需转为紧张,但由于智能手机市场后续仍有不确定性,因此DRAM原厂不敢贸然恢复满产。由于半导体制程耗时较长,短期内供需紧张难以缓解,因此预计一季度移动DRAM合约价季涨幅约为18~23%,且不排除涨幅扩大的可能性。

显存(Graphics DRAM)方面,主流规格GDDR6 16Gb需求仍然较强,采购方普遍愿意接受价格上涨,预计一季度显存合约价季涨幅约为10~15%。机构观察,短期内这类产品没有跌价迹象,目前拉货动能主要受买方提前备货带动,后续需特别留意终端消费电子产品销售动能情况。

Consumer DRAM方面,同样出现原厂强势抬高价格,买方提前备货的现象。然而一季度适逢产业淡季,在终端销售疲软的情况下买方DRAM库存上升。存储芯片原厂普遍认为,2024年受HBM及DDR5的渗透逐季扩大影响,低毛利的DDR4产能将被排挤而形成缺货;DDR3仍有厂商持续供应,且普遍库存水位仍高,季度涨幅相比DDR4较小。

以下为集邦咨询2023年第四季度及2024年一季度DRAM产品合约价涨幅预测:

(校对/赵月)

评论

文明上网理性发言,请遵守新闻评论服务协议

登录参与评论

0/1000