(文/朱秩磊)在美国出口管制法规的影响之下,又一家知名半导体厂商被迫“撤离”中国。近日,半导体测试设备龙头供应商泰瑞达(Teradyne)表示,由于出口管制导致供应链中断,去年将价值约10亿美元的制造业务从中国迁出。

部分行业人士看来,泰瑞达的撤退对国内测试设备厂商是一个利好,且国内厂商未来将不惧怕ATE领域任何的断供和撤出。尽管存在市场机遇,但国内测试设备厂商仍要克服诸多挑战,努力夯实自身核心竞争力。

早晚不惧任何断供与退出

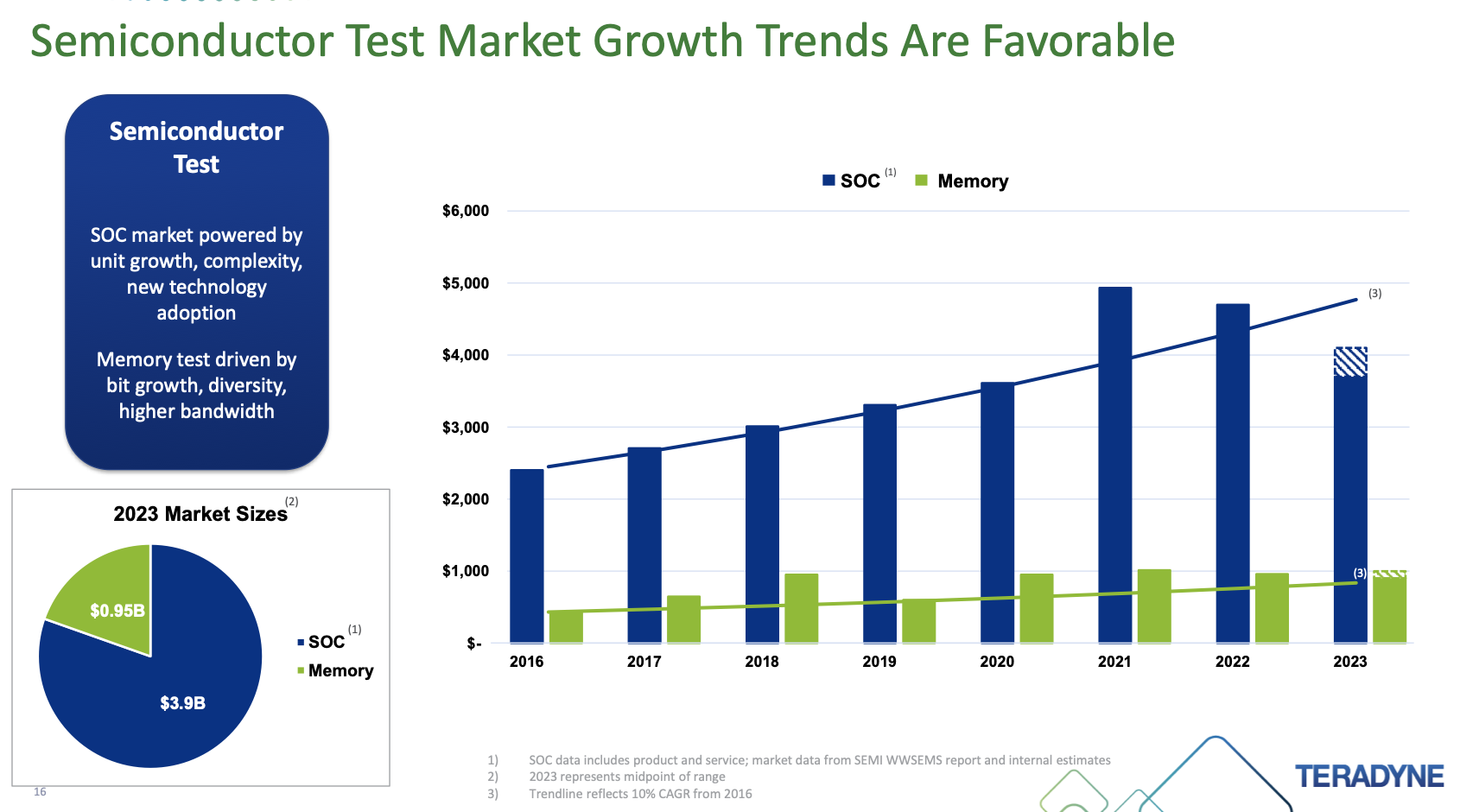

近年来,5G、物联网、大数据、人工智能以及汽车电子等新技术和新产品的应用,带来了庞大的半导体市场,贯穿整个半导体制造过程、是提高芯片制造水平和进行成品率管理的关键之一的后道测试设备需求也随之水涨船高。SEMI数据显示,2022年全球半导体设备市场规模为1074亿美元,其中测试设备市场达到75.2亿美元;测试设备又可分为测试机(ATE)、分选机、探针台,其中ATE是最重要的细分领域,占比超过60%。

来源:泰瑞达财报

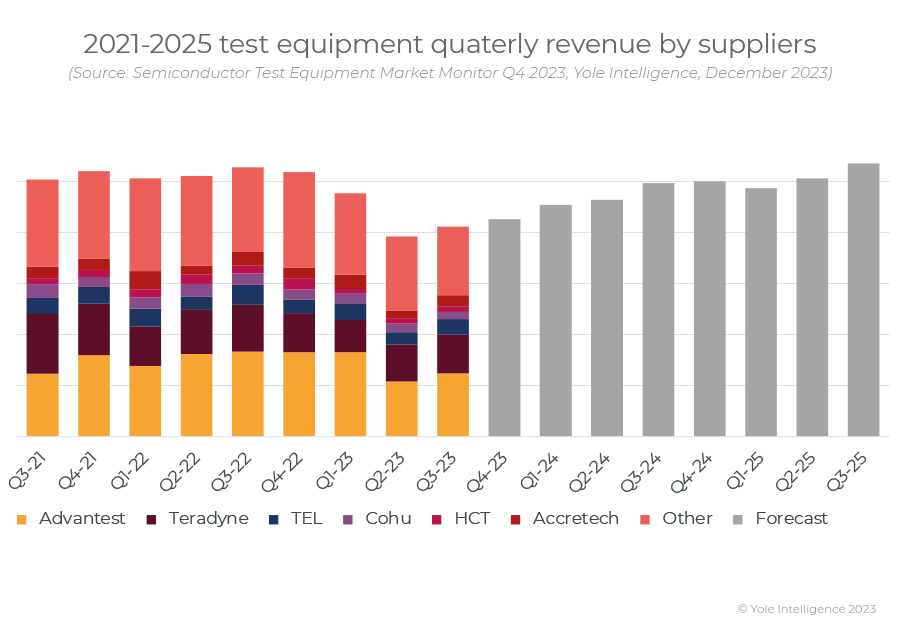

在半导体测试设备(ATE)领域,美国泰瑞达(Teradyne)、日本爱德万(Advantest)、美国科休(Cohu)占据了主要市场份额,前两名合计占据了80%以上份额。

那么,泰瑞达制造业务的撤出,是否会对国内半导体ATE市场格局带来影响?

北京半导体行业协会副秘书长朱晶在其朋友圈中指出,国产ATE设备对标泰瑞达750J已经接近替代了,国内市场应该还是对爱德万93K和Advantest T依赖更大一些,毕竟除了SoC还有射频和Memory市场的需求。不过早晚国内厂商应该不惧怕ATE领域任何的断供和撤出。

“泰瑞达在国内市场的生意越来越少了,”一家海外测试设备厂商的负责人告诉集微网,因此其制造业务撤出大陆,不会对国内产业和ATE市场格局有太大影响,“现在在大陆市场,主要跟爱德万和几家国内厂商竞争,不过高端产品相比爱德万还有些差距。”

国内半导体测试设备供应商宏泰科技副总经理毛国梁表示,泰瑞达的撤退,对国内测试设备厂商从某种程度来看是一个利好消息,因为“国产化的需求更迫切了”。他指出,泰瑞达早已对中国敏感客户全部限售了,而中端SoC测试机已基本可以国产化,高端还是空白,预计还需1~2年可以开始替代。“搬不搬都不会改变国产化的趋势,反而一定程度释放了人才与供应链资源,有利于加快国产进程。”

毛国梁还表示,当前客户对国产测试设备的接受度比其他领域要高,其中模拟及分立器件测试机接受度比较高,功率器件,SoC,存储等领域的接受度相对低一些,不过预计SoC等的增长会非常快,这几类细分市场也是未来几年国内ATE厂商发力的主要方向。

实际上,近几年国内在旺盛的市场需求和设备国产替代需求加持下,国内ATE设备市场也迎来蓬勃发展的黄金时期。据集微网不完全统计国内ATE设备厂商已经接近20家,包括华峰测控、长川科技、联动科技、华兴源创、亚威股份(参与收购韩国存储芯片测试机厂商GSI公司)、精测电子(武汉精鸿、wintest)、上海御渡(爱德万与南通华达等共同投资设立)、宏泰科技、悦芯科技、派格测控、芯业测控、宏邦电子、圣源芯科、鸾起科技、摩尔精英(收购德州仪器ATE芯片测试设备团队)、加速科技、冠中集创、鹏武电子等,已上市的就有华峰测控、长川科技、华兴源创、精测电子、联动科技等,还有宏泰科技也已开启了IPO辅导备案。

大量测试机厂商的出现,加速了设备国产化的进程,也让原有的测试机厂商感受到了压力。据某测试设备厂商人员表示,“公司在测试领域并非单纯提供测试机本身,还包括配套自动化测试单元,在机械部分,中国大陆的测试机与国际头部厂商的产品差距已经越来越小。”

随着本土半导体测试设备厂商技术和产品不断取得进展,市场份额逐步提升,华峰测控和长川科技市占率更是进入全球市占率前六名之列,他们有望迎来高速发展期。分析指出,首先,国际ATE大厂面临周期拐点,研发投入有所收缩;其次,国内晶圆厂、封测厂发展迅速,产能从中国台湾及其他海外地区转移到中国大陆为国产设备厂商带来崛起机遇;最后,下游行业进入“后手机时代”,IoT、自动驾驶等应用变得分散,测试标准化程度变低,服务更贴近客户需求、以应用为中心、成本更优化的国产设备将有望更受青睐。

国产测试设备成长迅猛 更多机遇和挑战正在到来

不过打铁还需自身硬,在清晰可见的市场前景面前,需要克服的挑战也在增加。

第一,2022年下半年以来,受行业周期性波动影响,测试设备也从繁荣步入萧条,SEMI数据显示2023年测试设备销售额预估将出现15.9%的减幅,降至63亿美元。各大国际巨头以及国内企业均出现业绩下滑的情况,而且由于国内三家测试设备厂商主要集中在模拟及数模混合及功率半导体测试领域,产品结构单一,且难以享受AI带来了行业红利,业绩下滑的幅度远超境外企业。

好消息是,Yole数据显示,测试设备市场在去年二季度触底,随后已迎来反弹,预计2024年和2025年将出现高个位数增长。但是即使产业复苏,对测试设备的采购需求也会延后一段时间。

第二,泰瑞达、爱德万、科休等国外厂商仍垄断绝大部分市场,特别是在测试难度高的数字及SoC类芯片、存储类芯片等领域处于绝对垄断地位。国内即使是第一梯队的ATE厂商,在产品技术指标方面基本在同一水平,难分高下,假如要打造真正能撼动国外高端SoC测试平台的有竞争力的国产测试平台,在软硬件开发上还有很多工作需要做。

来源:泰瑞达财报

第三,除了先进制程,第三代半导体器件、Chiplet、先进封装的兴起,都对测试设备提出了更多需求和挑战,尤其Chiplet或3D先进封装技术在设计、制造、封装测试等环节都面临着多重挑战,其中的重要的一个是质量成本的挑战,尤其在综合考虑KGD (Known Good Die)测试、最终测试和系统级测试等更复杂测试流程时。在先进封装技术成为主旋律的时代下,仅仅减少缺陷逃逸率并不是优化经济效益的全部手段。在制造的过程中,需要弥合从设计到测试之间的差距,使产品从设计,到制造,封装和测试工程无缝合作,从而以加速产品开发和量产。此外智能网联汽车时代对车载芯片也提出了更高产出和更高质量的测试需求,这些趋势对于行业来说是机遇更是巨大的挑战。

第四,人工智能和机器学习对半导体测试带来的全新机遇和挑战。随着芯片不断迈向先进工艺节点技术及其设计规模的扩张,测试领域遭遇了前所未有的复杂度和挑战。采用先进工艺的设备导致了ATE设备成本的急剧上升,主要受到高引脚数、快速接口和深度模式存储器对高性能测试硬件的需求影响。此外,随着芯片的功能不断扩展,也带来了对更多逻辑的测试需求,进而需要更多的模式和测试器内存,导致测试成本的持续增长。面对复杂的半导体测试挑战,AI和机器学习展现出了越来越多的价值,泰瑞达等厂商已经开始研究其应用,这方面,国内厂商也处于同一起跑线,可以尽早展开。

评论

文明上网理性发言,请遵守新闻评论服务协议

登录参与评论

0/1000