自2023年下半年以来,A股逐步收紧IPO上市通道,不过仍有少数企业凭借主营业务稀缺性、技术先进性、成长潜力大等获交易所上市委受理。其中,西安泰金新能科技股份有限公司(简称:泰金新能)就是其中之一,其于今年6月20日获受理,成为新“国九条”“科创板八条”发布后沪市首家获受理的企业。

在PCB产业进入行业调整期、锂电产业扩建进程放缓的背景下,泰金新能成长潜力备受关注。高工锂电数据显示,泰金新能主营业务铜箔设备正因市场需求短期见顶或面临业绩承压风险,AI、数据中心等新兴产业利好,能否让其继续维持业绩高增长?

产业链景气驱动业绩快速增长

泰金新能专注于高端绿色电解成套装备、钛电极以及金属玻璃封接制品的研发、设计、生产及销售,产品主要应用于电子电路铜箔及锂电铜箔的生产。过去几年,受益PCB行业国产替代扩产、新能源汽车等新兴市场景气,大量资本涌电解铜箔市场,导致设备需求暴增,泰金新能受益于此,于2022年-2023年连续两年迎来业绩暴增。

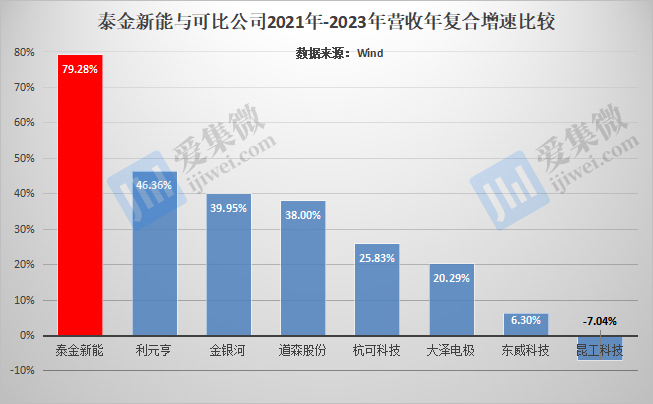

招股书显示,2021年-2023年(以下简称“报告期”),泰金新能营业收入分别为5.19亿元、10.05亿元、16.69亿元,与可比公司相比,营收规模已从2021年的几乎垫底提升至2023年的中游水平;同时,其营收年复合增速达79.28%,大幅领先于一众可比公司。

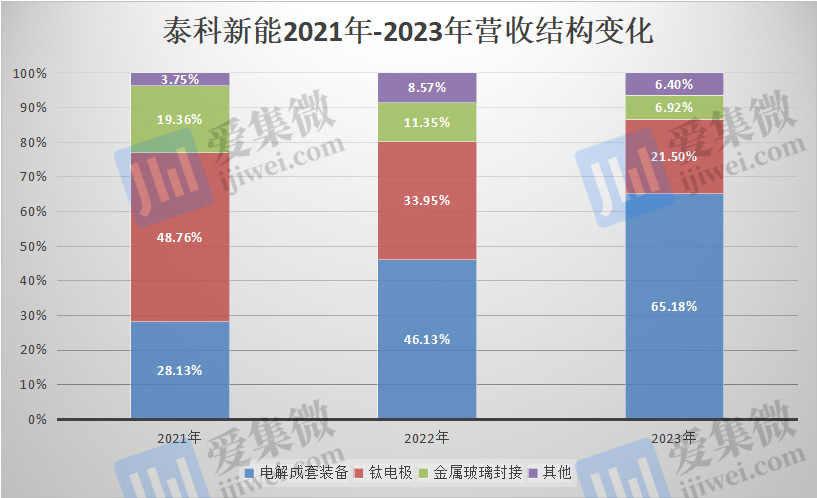

电解成套装备、钛电极以及金属玻璃封接制品三大主营产品于报告期内合计营收分别为5亿元、9.19亿元、15.63亿元,占总营收的比重分别为96.25%、91.43%、93.6%。其中,电解成套装备营收占总营收比重已由2021年的28.13%提升至2023年的65.18%,年复合增速达172.87%;而钛电极、金属玻璃封接占总营收比重则分别由2021年的48.76%、19.36%降至2023年的21.5%、6.92%,营收规模的年复合增速分别为19.04%、7.19%;可见泰金新能在报告期营收结构出现了重大变化。

据介绍,泰金新能的电解成套装备主要应用于电解铜箔领域,对应的下游为印制线路板、芯片封装基板和锂电池负极集流体等领域。

凭借创新技术,泰金新能部分电解成套装备已在国内形成较强市场竞争力,其中,据GGII数据显示,2023年中国电解铜箔阴极辊市场出货超1350台,而泰金新能的出货量为583台。按出货量测算,2023年泰金新能阴极辊在国内市场的市占率超过40%,位列第一。电解铜箔用生箔一体机2023年出货量市占率也超40%。

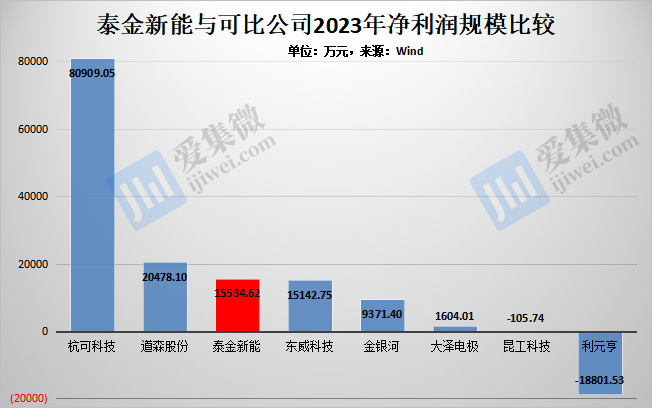

伴随主营产品出货量增长以及市占率提升,泰金新能的盈利能力也在持续提升,报告期各期归母净利润分别为5498.28万元、9829.36万元、1.55亿元,年复合增速达68.09%。至2023年,其净利润规模仅次于杭可科技和道森股份,领先于其他可比公司。

市场需求下滑致业绩承压

泰金新能所处的电解成套装备及铜箔钛阳极行业景气度与下游电解铜箔行业密切相关,其业绩未来能否保持增长,电子电路铜箔、锂电铜箔需求变动是重要影响因素。

根据高工锂电数据,2023年中国电解铜箔设备的市场规模为200亿元,较2022年市场规模增长33.33%,2024-2025年将进入行业调整期,新的产能扩建项目有所减少,预计市场规模将分别降至134亿元、145亿元。

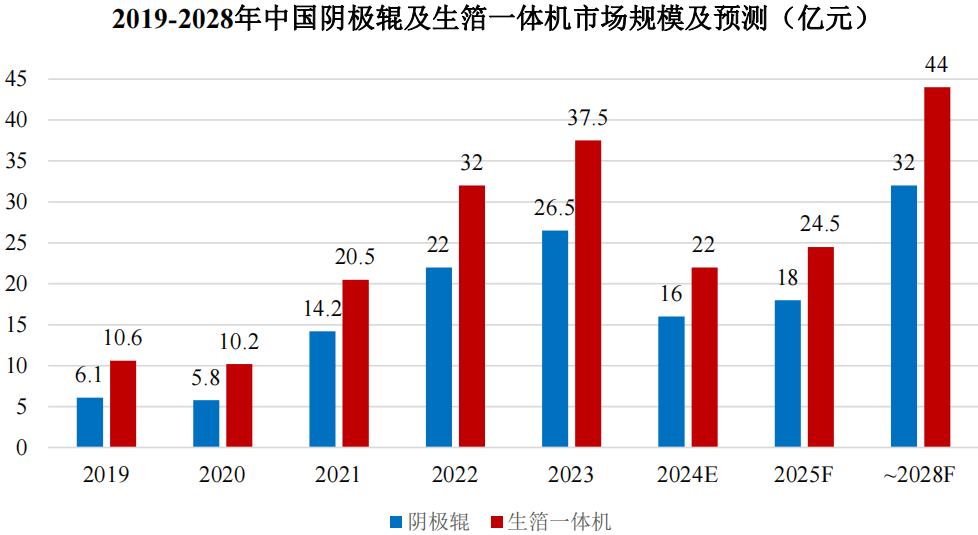

其中,泰金新能国内市占率领先的两大优势产品同样面临市场规模短期下滑的情况,其中阴极辊2023年-2025年国内市场规模分别为26.5亿元、16亿元、18亿元;生箔一体机分别为37.5亿元、22亿元、24.5亿元,2024年-2025年市场规模均较2023年出现大幅下降的情况。

根据招股书,报告期内,泰金新能阴极辊及生箔一体机合计收入金额分别为12,209.96万元、43,930.38万元和99,763.97万元,占电解成套装备收入的比例分别为83.56%、94.79%和91.7%,占总营收的比例分别为23.51%、43.73%、59.76%,呈快速增长趋势,一旦出货受行业需求波动影响,其业绩于2024年-2025年存在承压下行的可能。

今年上半年,在AI、大数据等新兴产业景气驱动下,PCB企业业绩整体呈增长趋势,但上游设备商业绩却未见好转,泰金新能多家可比公司出现业绩大幅下滑情况,如杭可科技H1营收同比下降10.85%,净利润同比暴跌43.39%;东威科技H1营收同比下降21.4%,净利润暴跌45.53%;道森股份H1营收同比暴跌35.51%;利元亨上半年不仅业绩下滑,亏损还同比扩大约4.5倍。泰金新能经营情况如何,能否通过新技术、新产品实现业绩增长,仍有待其进一步披露。

不过高工锂电预测,2028年中国电解铜箔设备市场规模将快速提升至295亿元,预期较2025年实现翻倍增长,其中阴极辊、及生箔一体机市场规模分别为32亿元、44亿元,预期均较2025年大幅增长。

高工锂电指出,2028年市场规模较2025年大增的影响因素较多,海外出口驱动即为其中之一,但对泰金新能来说,出口拉动作用或非常有限。

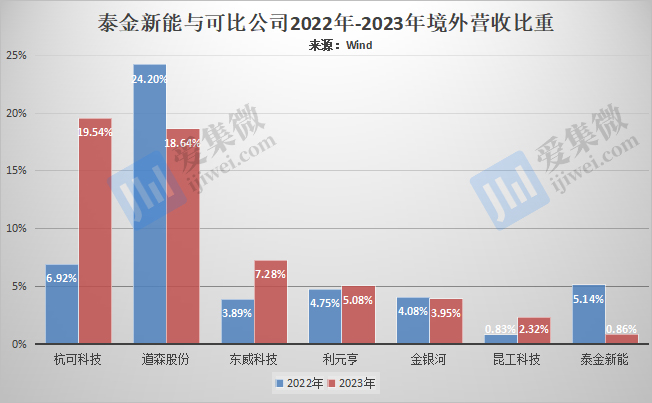

招股书显示,报告期各期,泰金新能境外营收分别为2633.19万元、5158.77万元、1442.69万元,占总营收比重分别为5.07%、5.14%、0.86%,均呈先升后降且于2023年出现暴跌的情况。

而可比公司中,不少企业境外营收占比或大幅提升,或小幅波动,除昆工科技外,可比公司2023年的境外营收规模均超过泰金新能,特别是东威科技、杭可科技两家公司,2023年境外营收占比均同比大幅提升。

泰金新能虽然近年积极拓展出口业务,并对韩国、匈牙利、中国台湾地区等实现销售,但主要通过匈牙利Volta能源、卢森堡电路箔业、金居开发股份有限公司、李长荣科技股份有限公司、长春集团等合作客户实现产品出口,公司至今尚未有境外经营经验。从高工锂电预测未来铜箔设备市场规模增长的驱动因素看,境外市场或是泰金新能增长的短板。

(校对/邓秋贤)