众所周知,我国半导体产业起步相对较晚,在技术积累、配套产业以及研发能力方面相对薄弱,虽然在近几年中发展速度明显提升,各个领域均有突破,但是整体产业水平发展仍相对滞后,企业规模较小,上游零部件等供应主要依赖进口,劣势明显。

值得一提的是,随着中美贸易战以及实体清单等事件的持续发酵,国内企业开始关注供应链的安全性,半导体产业国产替代进口趋势明显,零部件等原材料领域也不例外。

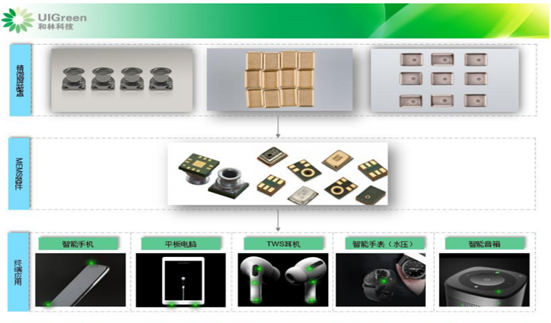

6月2日,和林科技科创板IPO申请获上交所受理,作为国产微机电(MEMS)精微电子零部件以及半导体芯片测试探针供应商,和林科技技术实力如何,能否率先从众多国内精微电子零部件制造企业中脱颖而出?

客户资源优渥

据招股书披露,和林科技是国内生产规模较大的精微电子零部件和元器件生产企业之一,拥有年产约17亿件精微电子零部件以及500万根测试探针的生产能力。

目前,MEMS行业呈现寡头竞争的格局,市场集中度较高,全球排名前30的MEMS厂商所占据的市场份额达到了约80%,因此,能否进入排名靠前的大型厂商的采购供应体系对于MEMS零部件供应商来说至关重要。

和林科技是国内少数能够进入国际先进MEMS厂商供应链体系并且参与国际竞争的微型精密制造企业,并且为意法半导体、霍尼韦尔、楼氏集团、歌尔股份等国内外知名的MEMS厂商供货,终端产品包括了华为、苹果、三星、小米等国际知名品牌。

2018年,全球MEMS传感器出货量达到了131亿颗,使用和林科技精微电子零部件产品的MEMS的市场占有率达到了8.07%;2019年,全球MEMS微型麦克风的出货量为66亿颗,其中使用了和林科技的精微电子零部件产品的约有12.6亿颗,市场占有率达到了19.09%,是相关领域中竞争力最强的企业之一。

和林科技从2017年开始涉足半导体芯片测试探针行业,但是成长十分迅速,已经成为英伟达、安靠公司等国际知名芯片厂商的供应商,2019年相关产品的销售额达到了1,959.15万元,占全球半导体芯片测试探针市场约为0.24%。

积极参与国际竞争

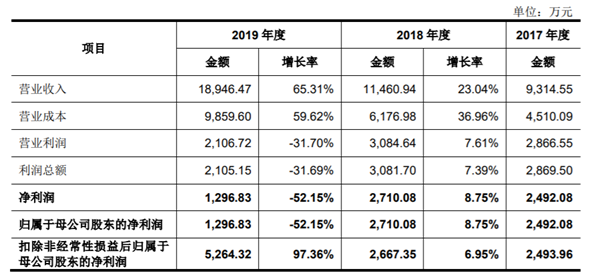

2017年至2019年,和林科技实现营业收入分别为9,314.55万元、11,460.94万元及18,946.47万元,年均复合增长率达到了42.62%,实现净利润分别为2492.08万元、2710.08万元、1296.83万元,实现扣除非经常性损益后净利润规模为2,493.96万元、2,667.35万元及5,264.32万元,年均复合增长率达到了45.29%,业绩增速较高,整体经营情况良好。

2017年、2018年和2019年,和林科技主营业务毛利率分别为51.47%、45.90%和47.34%。

从报告期的业绩情况来看,和林科技实现了高速增长,毛利率水平较高,其产品应该摆脱了同质化竞争的桎梏。

目前,国内从事精微电子零部件制造的企业虽然数量众多,但是大多数是规模较小的中小企业,产品结构较为简单、品质较低且精度和产品附加值均不高,产品同质化严重,行业竞争较为激烈,因此盈利水平普遍较弱,其业务范围也主要局限在其所在地的本地企业,难以发展壮大。

尽管近年中国的MEMS、半导体芯片产业以及终端应用产业在技术水平和市场规模方面都得到了长足的进步,但是全球市场上掌握最先进技术工艺以及最主要市场份额的厂商仍主要集中在欧美以及日韩等发达国家。因此,从事精微电子零部件和元器件生产的高端精密制造企业也主要集中在欧美和日韩等发达工业化国家。

从和林科技的客户可知,积极融入全球产业链并参与国际竞争是其迅速发展壮大的原因所在。

和林科技表示,公司的国际化程度较高,主要管理人员、技术人员和销售人员大多来自同行业中的知名外资与合资企业,拥有丰富的国际竞争经验和资源。通过主动融入全球产业链,公司获得了行业内优质的供应商和客户资源,而品质优良的原材料以及与顶尖客户合作的机会则进一步提升了公司的产品品质和市场竞争力。

3名董事曾任职楼氏集团

据招股书披露,和林科技共有6名董事,其中独立董事2名,非独立董事4名,分别为骆兴顺、刘志巍、江晓燕、马洪伟。

在上述4名董事中,除马洪伟为外部董事,不参与公司具体经营外,其他3名董事为公司核心人物,且均曾任职于楼氏电子(苏州)有限公司。

据招股书披露,骆兴顺直接间接持有和林科技59%的股份,为和林科技的控股股东及实际控制人,且担任董事长兼总经理。2004年3月至2006年5月,担任楼氏苏州采购经理。

刘志巍现任和林科技董事、副总经理、精微探针事业部总经理。2003年5月至2005年9月,担任楼氏苏州国际采购。

江晓燕现任和林科技董事、副总经理、财务总监兼董事会秘书。2000年5月至2007年7月,担任楼氏苏州财务主管。

3名董事这段履职经历显然给和林科技带来了发展契机,目前,楼氏集团为和林科技主要客户之一。

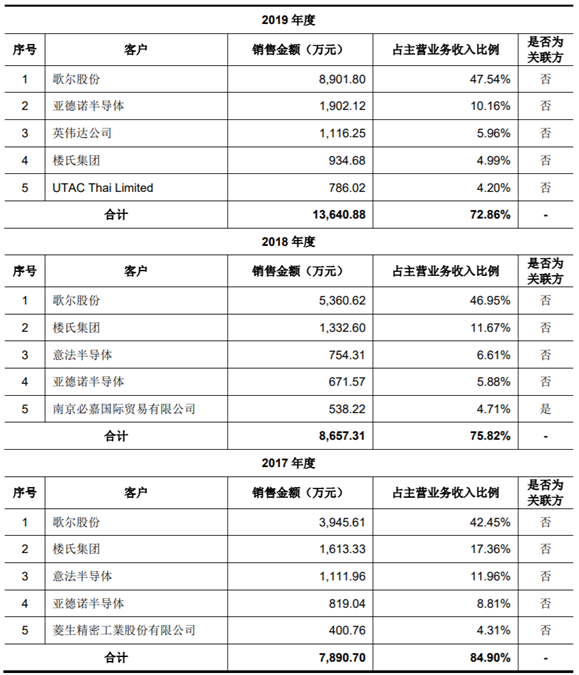

2017至2019年,楼氏集团分别位列和林科技的第二、第二、第四大客户,和林科技对其的销售收入占当期主营业务收入的比例分别为17.36%、11.67%、4.99%。(和林科技对同一控制下的客户进行了合并计算,楼氏集团包含其下属Knowleselectronics(Philippines)corporation、KnowlesElectronics(M)Sdn.Bhd、KnowlesElectronicsLLC、楼氏电子(潍坊)有限公司和楼氏苏州。)

意法半导体从前五大客户名单消失

除楼氏集团外,和林科技的主要客户包括歌尔股份、亚德诺半导体、英伟达、意法半导体等。

2017年至2019年,和林科技来自公司前五名客户的销售收入占公司主营业务收入的比例分别为84.90%、75.82%以及72.86%。其中歌尔股份均为和林科技第一大客户,和林科技同期向歌尔股份的销售金额占主营业务收入比例分别为42.45%、46.95%、47.54%。

和林科技表示,公司客户集中度较高的主要原因是由于MEMS产业的市场集中度较高。目前,公司与下游客户的合作关系较为稳定,但若未来与重要客户的合作关系出现重大变化,或重要客户的业务量出现大幅下滑,将可能会对公司的生产经营造成较大的不利影响。

不过,从和林科技前五大客户的变化来看,和林科技与其重要客户之一的意法半导体合作关系就并不稳定,报告期内,双方的业务量持续大幅下滑,销售额由2017年的1111.96万元下滑至2018年的754.31万元,2019年,作为2017年、2018年第三大客户的意法半导体甚至消失在和林科技前五大客户名单中。

对此,和林科技在招股书中并未做出回应。

写在最后

在当今的科技领域,能否与顶尖客户合作,共同设计、开发新产品对于任何一个零部件供应商都非常重要,不仅能促进技术实力的提升,也能保障业绩。和林科技能够进入国际先进MEMS厂商的供应链体系也实为难得。

不过,从其客户构成来看,和林科技存在主要客户高度集中的情况,尤其是对第一大客户销售额占据和林科技主营业务的半壁江山,客户“一家独大”迹象尤为明显。和林科技虽对主要客户集中原因进行了解释,并表示公司与下游客户的合作关系较为稳定,但和林科技与意法半导体的合作关系就已经出现较大变化,其对单一大客户集中度较高恐存在一定的风险隐患。(校对/Candy)