1.中美晶入股宏捷科的背后,氮化镓代工市场情况如何?

2.【IPO价值观】三星电机贡献85%营收:MLCC材料厂商博迁新材大客户病难解;

3.昆腾微科创板IPO获受理,A股信号链芯片阵营将再添新兵;

4.【IPO价值观】VMI寄售模式存隐患,和林科技重要客户合同即将到期;

5.万业企业拟出资1.3亿元与装备材料基金共同成立公司,持股比例10%;

6.【每日收评】集微指数跌2.31% 三星电子投资约1760亿元晶圆厂将动工;

7.舜宇光学7月手机镜头产品出货量同比增25%至1.36亿件;

1.中美晶入股宏捷科的背后,氮化镓代工市场情况如何?

近日,中美晶宣布斥资34.965亿新台币(约8.28亿人民币)参与台湾砷化镓代工厂宏捷科私募案,将持有宏捷科22.53%股权成为大股东。

据了解,中美晶为台湾太阳能硅片大厂,旗下拥有全球前三大半导体硅片供应商之一的环球晶,特气厂商台特化,双方在资本上的合作,可望在化合物半导体领域进行上下游整合。

中美晶指出,此次认购宏捷科全数私募股权,着眼于氮化镓,与集团研发之宽能隙晶圆材料(GaN-on-SiC,碳化硅基氮化镓)具有上下游材料供应互补的综效。氮化镓需长在碳化硅基板上,是台湾5G供应链最后且关键的一块拼图,然目前碳化硅材料却由Cree(科锐)等垄断,包括美、德、日等国视之为战略物资,由国家管制出口。宏捷科与中美晶集团期望藉由上下游策略联盟,共同发展氮化镓产品,以利快速供应下一波产业5G、电动车等高频率、高功率所需的关键零组件。

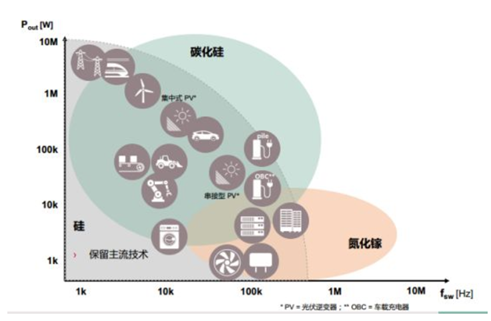

据了解,氮化镓是一种宽禁带半导体材料(WBG),与硅等传统的半导体材料相比,它能够让器件在更高的电压、频率和温度下运行。

早在60年代氮化镓已经应用于LED产品中,近几年,随着技术逐渐走向成熟,氮化镓的应用范围开始拓展到射频、功率等领域,并表现出了优于硅材料诸多特性,而被业内看好。

高频特性助力,氮化镓成射频、功率领域热门材料

众所周知,5G的关键技术之一是高频传输技术,而氮化镓更好的高频特性与5G技术的发展相契合。

市研机构Yole早在2017年就曾预测,受与日俱增的信息流量、更高操作频率与带宽等需求驱使,氮化镓将逐步取代横向扩散金氧半导体(LDMOS),成为5G基站主流技术。

在手机功率放大器(PA)方面,因氮化镓材料具备高频优势,未来也可望取代砷化镓制程,成为市场主流。

据苏州能讯总经理任勉表示,射频氮化镓的核心在于带宽和高效率,2018年,基站里面的氮化镓功率放大器的出货量已经超过硅基产品了,2019年有超过50%的基站是氮化镓基站。

由上可知,氮化镓在射频领域的应用已经逐步走向成熟,不过其在功率器件领域的发展才刚刚开始。

2018年,英飞凌推出了“GaN增强模式高电子迁移率晶体管(E-HEMT)”产品系列CoolGaN,并宣布CoolGaN 600V增强型HEMT和氮化镓开关管专用驱动IC(GaN EiceDRIVER IC)已量产。

据英飞凌表示,CoolGaN非常适合高压下运行更高频率的开关,它可以将整个系统的成本降低,可以做到更轻薄设计、功率密度扩展,使转换效率大大地提高。

图片来源:英飞凌

据了解,英飞凌拥有自主的研发能力,覆盖从前端到后端的自主研发,能够把整个氮化镓产业链在自己的工厂里面完成。

随后,意法半导体也宣布要由原本碳化硅(SiC)的发展,扩大延伸到氮化镓技术领域,将和法国技术研究机构CEA-Leti合作研发GaN-on-Si技术,利用Leti的8英寸研发产线进行二极体和晶体管开发。此外,安森美、松下、德州仪器等均押宝在氮化镓领域。

除国际IDM大厂外,聚焦于氮化镓领域的初创公司如雨后春笋般出现,国内功率器件厂商以及射频前端厂商也纷纷发力氮化镓。

受限于资金、技术等,上述企业往往选择以Fabless的商业模式运行,通过与台积电、汉磊(Episil)、X-Fab、稳懋、环宇、三安光电、海威华芯等代工厂合作,共同开发氮化镓产品。

氮化镓代工,晶圆代工厂的下一个征程

据了解,由于氮化镓体单晶难于制备,目前的氮化镓器件材料一般都是采用异质外延,市场上的氮化镓所用的衬底有蓝宝石(LED领域)、碳化硅、硅、甚至是钻石,由于工艺成熟度、成本和其他设计限制,主流的晶圆为硅基氮化镓或碳化硅基氮化镓两种。

由于碳化硅是一种更稳固耐用的材料,具有更好的导热性,与氮化镓有更好的晶格匹配。因此,在高负载条件下,碳化硅基氮化镓器件比之硅基氮化镓器件,在运行时更耐热,损耗更少,而且具有更高的功率效率。同时,在相同的功率输出的情况下,碳化硅基氮化镓功率放大器可能比硅基氮化镓器件尺寸更小,其所需要的散热器尺寸也更小。

在功率器件领域,虽然碳化硅基氮化镓性能相对较佳,但该领域对价格较为敏感,由于硅材料工艺技术成熟,成本低廉,硅基氮化镓的价格也远低于碳化硅基氮化镓,硅基氮化镓器件成为目前市场的主流技术。

据了解,英飞凌、意法半导体等均采用硅基氮化镓技术,台积电、汉磊(Episil)、世界先进等厂商均已向客户提供6英寸GaN-on-Si晶圆代工服务。

2020年2月,意法半导体宣布与台积电携手合作,加快氮化镓(GaN)工艺技术的开发以及GaN分立和集成器件的供货。通过此次合作,意法半导体创新的战略性氮化镓产品将采用台积电领先业界的GaN制造工艺。

从合作研发工艺硅基氮化镓技术,到采用委外代工的模式生产氮化镓产品,意法半导体此举也充分说明了其对氮化镓产品的重视以及氮化镓工艺技术的难度。

在射频器件领域,碳化硅基氮化镓功率放大器技术已经逐步走向成熟,能提供最佳的性能和成本的平衡。

在晶圆代工产能方面,台湾砷化镓晶圆代工龙头稳懋已开始提供6英寸GaN-on-SiC晶圆代工服务,应用瞄准高功率PA及天线;而美国砷化镓晶圆代工厂商环宇也拥有4英寸GaN-on-SiC高功率PA产能,且6英寸GaN-on-SiC晶圆代工技术已通过认证。

国内方面,三安集成已经推出了氮化镓E-HEMT工艺的晶圆代工;海威华芯也开始提供6英寸GaN-on-SiC晶圆代工服务,应用以射频工艺为主,功率GAN器件代工也在研发中。

今年以来,氮化镓器件不仅随着5G建设的快速发展而大规模出货,而且在手机充电器领域也获得了OPPO、小米、华为等众多手机品牌的青睐,市场应用正在加速扩张。

随着氮化镓技术日益成熟,价格也将更具竞争力,届时氮化镓器件的市场需求也将进一步释放,氮化镓代工市场也将随之增长,包括台积电、汉磊、世界先进等晶圆代工厂以及稳懋、宏捷科、环宇、三安集成、海威华芯等砷化镓代工厂也将开启新的征程。

(校对/Candy)

2.【IPO价值观】三星电机贡献85%营收:MLCC材料厂商博迁新材大客户病难解;

众所周知,在MLCC领域,高端市场主要为韩国和日本厂商所霸占,尽管近些年来国内厂商如风华高科、三环集团、宇阳科技等企业产品都做的不错,但与日韩厂商相比,依然存在不小的差距;而在MLCC材料端同样如此,据悉,国内从事MLCC相关材料的并不多,主要是日本厂商居多,尤其是高端材料端。

8月13日,国产MLCC材料生产厂商江苏博迁新材料股份有限公司(以下简称“博迁新材”)即将IPO上会,从该公司来看,其业绩主要来源于三星电机,对单一客户的依赖程度十分严重,三星电机一度贡献了其85%的营收,也因此患了大客户依赖症;此外,受益于MLCC近些年来的涨价,其相关原材料也出现价格暴涨的现象,这也是该公司业绩大增的重要原因。

与此同时,随着MLCC不断微小化、大容量化、低成本化,镍粉已经成为MLCC中重要的材料之一,但从国产MLCC来看,在全球的市占率依然很低,且较为偏中低端,作为国产镍粉生厂商的博迁新材,能否助力国产MLCC走向高端化?

产品价格暴涨+三星电机助力:博迁新材业绩持续暴增

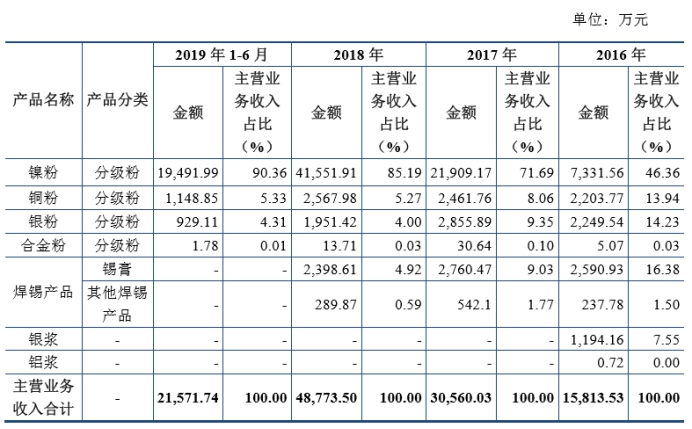

据了解,博迁新材主营业务为电子专用高端金属粉体材料的研发、生产和销售。公司产品是电子信息产业的基础材料,产品主要包括纳米级、亚微米级镍粉和亚微米级、微米级铜粉、银粉、合金粉。

其产品主要用于电子元器件制造,其中镍粉、铜粉主要应用于MLCC(片式多层陶瓷电容器)的生产。简而言之,公司的客户主要为MLCC等电子元器件生产商,包括三星电机、台湾华新科、台湾国巨等知名MLCC生产商。

业绩方面,2016年、2017年、2018年及2019年上半年,其营收分别为1.74亿元、3.23亿元、5.27亿元、2.49亿元,相对应的净利润为0.26亿元、0.48亿元、1.03亿元、0.60亿元,整体而言,其报告期内业绩增长十分迅速。

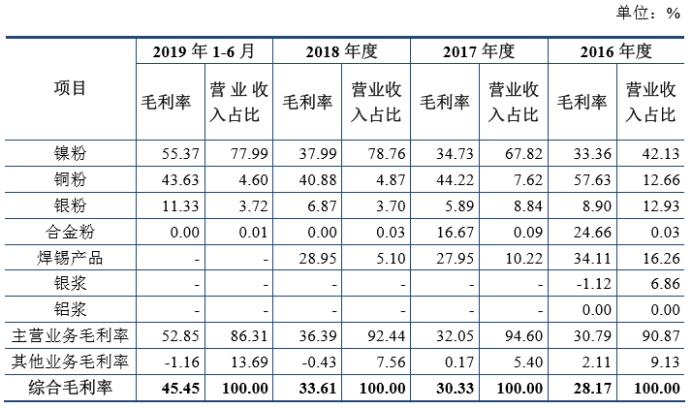

从各大业务细分来看,可以明显看出,该公司主要营收来源于镍粉,也正是该产品的业绩增长,才促使其业绩大增,2016-2018年,该部分产品营收分别为0.73亿元、2.19亿元、4.15亿元,在公司总营收的占比分别达为46.36%、71.69%、85.19%,而铜粉业务则只有微小的增长,银粉业务则还处于下降中。从这也可以看出,其当前业务主要来源在于镍粉。

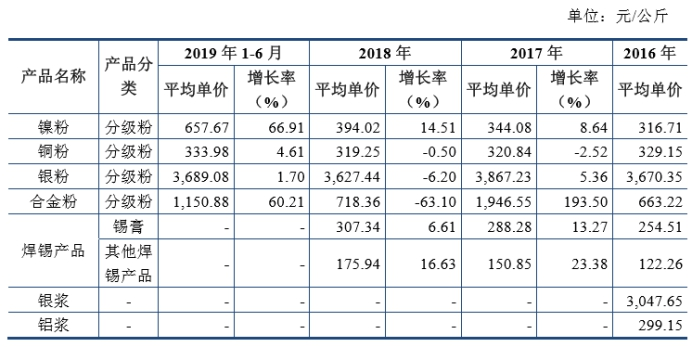

值得一提的,受益于过去几年中MLCC价格的涨价,镍粉的价格也出现了暴涨,从2016年的316.71元/公斤增长到2018年的394.02元/公斤,到了2019年上半年,更是暴涨至657.67元/公斤。

在产品价格暴涨的情况下,博迁新材的毛利率也在快速提升,从2016年的33.36%快速增长到2019年上半年的55.37%!而我们知道,这背后的主要原因其实在于MLCC期间内多次大幅度涨价。而据博迁新材解释道,这主要得益于公司重视研发创新的经营模式,使得公司主导产品镍粉竞争优势较强,产品毛利率逐年上涨。

而在客户方面,博迁新材可以说是依靠三星电机公司主营业务前五大客户的合计销售收入占主营业务收入的比重分别为66.56%、76.57%、84.81%和93.73%。显而易见前五大客户占比呈现快速上升现象。

而这背后的原因则主要在于三星电机,报告期内,公司对三星电机的销售收入占主营业务收入的比重分别为35.43%、61.51%、72.79%和85.43%,由此可见客户集中度十分高,可以明显的看出其客户三星电机的销售占比要远远高于其同期任何第二大客户,且三星电机的贡献的业绩占比还在不断提高。

在第一大客户营收占比不断提高的情况下,博迁新材第二、三大客户的营收占比并未出现大幅度增长,且合计营收增长也不明显,换而言之,对于博迁新材而言,继续拓展新的大客户以移除大客户依赖症和风险。

据博迁新材表示,早期,三星电机为寻找日本地区以外的供应商,遂联系到公司的原控股股东广博纳米,广博纳米开始向三星电机送样试验。试验通过后,广博纳米于2007年开始向三星电机销售镍粉,2008年开始销售铜粉,2012年开始销售少量合金粉,双方合作已延续了10多年。

由于纳米股份与公司之间的业务整合,2016年3月,纳米股份将对三星电机的销售切换至发行人子公司广新纳米处。合作期间,三星电机利用其在MLCC生产技术方面具备的领先优势,不断向公司的镍粉产品提出更高的技术和质量要求,引导公司持续推进金属粉体生产技术研发和设备改进。

国产MLCC高端化之路遥远:博迁新材研发费用低的“吓人”

纵观整条MLCC产业链,上游为原材料制造环节,包含两类主要原材料,一类是陶瓷粉,陶瓷粉料主要原料是钛酸钡、氧化钛、钛酸镁等。另一类是构成内电极与外电极的镍、铜等金属粉体材料;中游为MLCC制造环节,主要集中在日本、韩国、中国台湾和中国其他地区;下游主要受智能化消费电子产品的普及与更新、新能源汽车和无人驾驶技术等带来的汽车电子化水平的提高、5G通信的推广和工业自动化不断深入等终端需求驱动。

目前,MLCC不断在向薄层化、小型化、大容量化和低成本方向发展。在上述发展过程中,内电极材料的发展至关重要,它不仅关系到薄层化、小型化,而且与MLCC的成本密切相关。

早期的MLCC内电极材料为钯-银合金或纯金属钯,这种电极材料成本较高,采用贱金属代替贵金属,可以大大降低成本。常用的贱金属内电极材料为镍粉,其具有成本低、电导率高、电迁移率小、对焊料的耐蚀性和耐热性好、烧结温度较高的特点,并且与陶瓷介质材料的高温共烧性较好。

简而言之,MLCC的薄层化、小型化、大容量化和低成本趋势要求电极浆料所用的金属镍粉纯度高、粉体颗粒近球形、粒径小及分散性好等特性。

从MLCC需求规模来看,根据中国电子元件行业协会发布的数据,2018年全球MLCC市场规模约为157.50亿美元,2019年全球MLCC市场规模预计将达158.40亿美元,到2023年预计将达181.90亿美元。

在国内MLCC市场规模方面,根据中国电子元件行业协会发布的数据,2018年中国MLCC行业市场规模约为434.20亿元,2019年中国MLCC行业市场规模预计将达438.20亿元,到2023年预计将达533.50亿元,中国MLCC的行业规模将不断扩大。

随着客户需求转变,日韩等几大MLCC厂商都在调整产品方向,向小型化、高容量和车用等高端MLCC市场转移。消费电子产品用MLCC逐步转向小型化、高容量,iPhone中已经大幅使用0.4×0.2mm尺寸的MLCC,日本村田已经在全球首先量产0.25×0.125mm尺寸的MLCC,超小型MLCC将成为未来消费电子市场主流。

以智能手机为例,随着智能手机产品功能的不断升级,单机MLCC的使用量在不断增加。如iPhone,根据中国电子元件行业协会数据显示,iPhone5S单台MLCC使用量约为400颗,iPhone6约为780颗,iPhone7约为850颗,iPhone8约为1,000颗,iPhoneX约为1,100颗,并且高端MLCC占比持续增长,未来智能手机对于MLCC需求量有望继续提升。并且iPhone的功能升级代表了产业链的变革,从而扩大对MLCC的需求。

同时,由于智能手机对轻薄化的要求越来越高,MLCC也在朝着小型化、高容化发展,超小型、高容值MLCC越来越多的应用到高档机型中,其需求量也有望大幅增长。因此,虽然智能手机已经进入存量市场,但随着技术上的突破,高端智能机将给客户带来更好的用户体验,这将会持续不断拉动对MLCC需求量的增加。

电子专用高端金属粉体材料由于其对材料性能要求具有特殊性,且制备工艺复杂、难度较大,尤其是大批量制备纯度高、粉体颗粒近球形、粒径小及分散性好的金属粉体材料存在一定的技术壁垒;同时,镍粉、铜粉作为MLCC的关键原材料之一,下游客户对其产品质量、性能有较高的要求,因此,目前世界上能够工业化量产MLCC等电子元器件用镍粉的企业较少。

据博迁新材强调:据公司营销中心调研,其他MLCC用镍粉生产商主要为日本企业,包括JFE矿业有限公司(JFE Mineral Company Ltd.)、住友金属矿山株式会社(Sumitomo Metal Mining Co.,Ltd.)、昭荣化学工业株式会社(Shoei Chemical Inc.)、东邦钛株式会社(Toho Titanium Co.,Ltd.)、株式会社村田制作所(Murata Manufacturing Co.,Ltd.)。

其他电子元器件用铜粉生产企业主要有JFE矿业有限公司(JFE Mineral Company Ltd.)、昭荣化学工业株式会社(Shoei Chemical Inc.)、三井金属矿业株式会社(Mitsui Mining&Smelting Co.,Ltd.)。

其他电子元器件用银粉生产企业主要有贺利氏集团(Heraeus Group)、贵研铂业股份有限公司(600459.SH)、广东羚光新材料股份有限公司(830810.OC)、中科铜都粉体新材料股份有限公司等。其他MLCC原材料生产企业主要有山东国瓷功能材料股份有限公司(300285.SZ),其主要生产MLCC用电子陶瓷材料。

通过上述可以看出,国产MLCC自给率仍有很大的空间,尤其是在高端市场更是如此,而在MLCC镍粉领域,主要为日本厂商为主,作为核心材料供应商的博迁新材,其业绩的增长一方面源于市场产品涨价,另一方面则在于抱了三星电机的大腿,按照博迁新材的这种描述,该公司应该是国产MLCC走向高端化的重要助力!

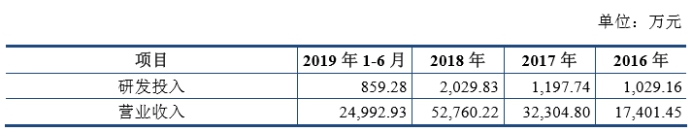

然而,有趣的是,据笔者查询该公司的研发费用情况,在业绩不断高速增长的情况下,博迁新材的研发费用增长却十分不明显,如2016年营收1.74亿元,对应的研发费用只有1029.16万元,2017年营收增长到3.23亿元,研发费用也只有1197.74万元,2018年,营收进一步增长到5.27亿元,研发费用也只有2029.83万元,到了2019年上半年,研发费用更是只有859.28万元!

对于任何高科技企业而言,持续不断的研发投入必不可少,但对于博迁新材而言,是否正是由于有大客户三星电机的支撑和产品价格周期上涨,才导致如此不注重研发投入?

(校对/wenbiao)

3.昆腾微科创板IPO获受理,A股信号链芯片阵营将再添新兵;

8月11日,上交所正式受理了昆腾微电子股份有限公司(以下简称“昆腾微”)的科创板上市申请。

据招股书披露,昆腾微的主营业务为模拟集成电路的研发、设计和销售;公司的主要产品包括音频SoC芯片和信号链芯片,应用领域包括消费电子、4G/5G基站、光通信、工业控制等。

昆腾微的音频SoC芯片主要包括无线音频传输芯片、FM/AM收发芯片、USB音频芯片等,应用于消费电子领域。目前公司的信号链芯片均为数据转换器产品,包括模数转换器(ADC)、数模转换器(DAC)以及集成型数据转换器,主要应用于4G/5G基站、光通信、工业控制等领域,未来公司会逐渐向其他信号链芯片产品拓展。

昆腾微是国内少数掌握高性能模数/数模转换技术并实现商业化的企业之一,市场地位突出。公司的数据转换器产品,可以直接替代国外知名模拟IC公司亚德诺、德州仪器等同类型芯片。公司的产品性能、质量以及批量供货能力已经得到国内主流通信设备厂商客户A、中兴的认可,并且进入了其供应链体系。

客户/供应商集中度高

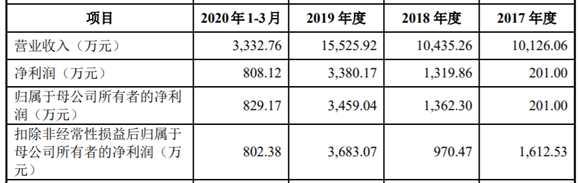

2017年至2020年一季度,昆腾微分别实现营业收入1.02亿元、1.04亿元、1.55亿元、3332.76万元;分别实现归属于母公司所有者的净利润201.00万元、1362.30万元、3459.04万元、829.17万元。

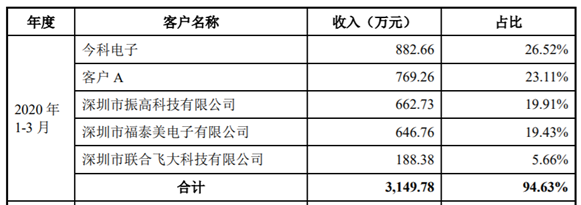

报告期内,昆腾微的主要客户包括今科电子、客户A、深圳市振高科技有限公司、深圳市福泰美电子有限公司以及深圳市联合飞大科技有限公司。公司对前五大客户的销售收入占主营业务收入的比重分别为97.50%、95.52%、93.15%和94.63%,集中度较高。

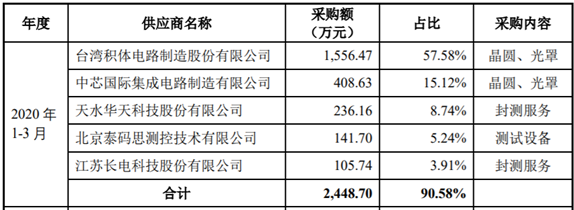

此外,报告期内,昆腾微的供应商包括台积电、中芯国际、华天科技、长电科技、北京泰码思测控技术有限公司。公司向前五名供应商合计采购的金额占同期采购总额的比重分别为92.14%、92.12%、89.83%和90.58%。

昆腾微高度重视技术的研发升级和产品的迭代创新,最近三年,公司研发投入占当年营业收入的比例分别为20.48%、24.78%和18.04%;截至2020年3月31日,公司技术人员76人,占员工总人数的71.02%,其中研发团队人员48人,占员工总数的44.86%。截至2020年3月31日,公司经授权的国内发明专利41项,外国专利权6项。

募资3.36亿元,投向音频SoC芯片、高性能ADC/DAC芯片项目

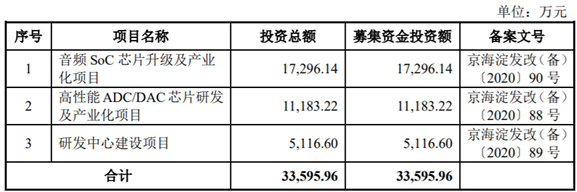

招股书披露,昆腾微本次股票发行后,扣除发行费用后的募集资金净额,将投资音频SoC芯片升级及产业化项目、高性能ADC/DAC芯片研发及产业化项目、研发中心建设项目。

其中,音频SoC芯片升级及产业化项目将在昆腾微现有产品线的基础上,对音频SoC芯片产品进行迭代升级以丰富和优化产品线。具体研发目标包括推出新一代具有DSP功能的高性能USB音频芯片、第三代无线音频传输芯片以及高性能音频Codec芯片。

通过高性能ADC/DAC芯片研发及产业化项目,昆腾微拟推出车载多通道高精度ADC+DAC集成芯片、24位高精度ADC芯片以及针对车载激光雷达应用的高速高精度ADC芯片。

研发中心建设项目是在现有研发部门的基础上,通过租赁办公场地、购入软硬件设备和引进技术人才等手段,提升现有研发部门在新品实验、功能和性能测试、量产测试开发等方面的能力。

昆腾微表示,未来公司将继续以市场需求为导向,顺应物联网、人工智能、汽车电子等新兴应用领域发展趋势,发挥自身在音频SoC芯片和信号链芯片等领域的研发及设计优势,以高度的责任感、丰富的设计经验以及可靠的工艺技术来实现日趋复杂的芯片设计,为客户提供优质的产品和服务。

对于未来三年的发展目标,昆腾微表示,积极拓展公司产品的应用领域及下游客户覆盖范围,提升在相关细分领域的芯片市场份额和竞争力。其中,在音频SoC芯片业务领域,公司将聚焦客户需求,在新一代无线音频传输芯片、DSP音频芯片、USB音频芯片、音频Codec芯片等领域加大研发投入和产品推广,为客户提供低功耗、高性能的音频芯片产品,持续提升市场份额;在信号链芯片领域,公司将推出更高转换速度、转换精度的数据转换器,逐步缩小与亚德诺、德州仪器等国际知名芯片公司的差距,进一步抢占国内5G通信、光通信及工业控制等细分领域的市场份额。(校对/Candy)

4.【IPO价值观】VMI寄售模式存隐患,和林科技重要客户合同即将到期;

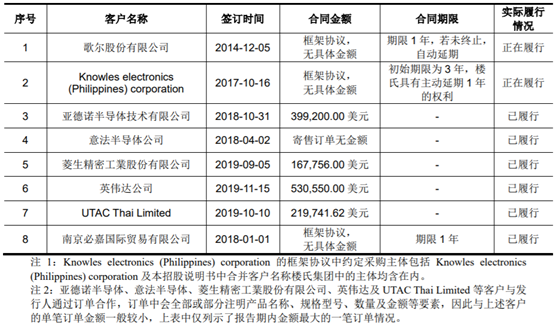

日前,在《和林科技患上大客户“依赖症”》一文中,集微网分析了和林科技是国内少数能够进入国际先进MEMS厂商供应链体系并且参与国际竞争的微型精密制造企业,并且为意法半导体、霍尼韦尔、楼氏集团、歌尔股份等国内外知名的MEMS厂商供货。

可以说,客户资源优渥是和林科技的核心优势以及带动其业绩大幅增长的原因所在。

不过,在与其重要客户的合作中,和林科技话语权较低,合作关系也并不稳定。以意法半导体为例,其作为和林科技2017年、2018年的第三大客户,但双方业务量呈现出大幅下滑状态,2019年甚至消失在和林科技前五大客户名单中。

VMI寄售模式存隐患

究其原因,和林科技与重要客户的业务合作模式存在隐患。

据招股书披露,目前,和林科技在与其三大重要客户歌尔股份、意法半导体以及楼氏集团的合作中均采用了VMI业务合作模式。

VMI模式即寄售模式。在该种业务模式下,和林科技按客户签订的合同(或订单)完成相关产品的生产后,将货物送达客户指定的VMI仓库,并保持约定的基本库存,和林科技与客户定期对账确认客户实际领用的产品数量和金额,确认寄售产品的销售收入。

简单地说,VMI(寄售)模式就是供应商把产品放在客户的仓库,客户消费一件,付费一件,消费之前,库存属于供应商。

对客户来说,VMI(寄售)模式让客户拥有使用权,但库存不增加,提高供应链的效率,而对供应商来说,VMI(寄售)模式有利有弊。

供应商要维持库存水位介于上下限之间,当需求量高、稳定时,VMI(寄售)模式不失为一种好模式,因为它简化了围绕订单的一系列操作流程(如买卖双方不需频繁下单、跟单、催单、收货、付费),供应商的库存周转率也可以得到改善;但当一旦生产计划波动,需求量较大或需求量较低时,要么库存水平频频低于下限甚至为零而影响客户生产,要么库存积压,影响供应商利益,供应商现金流压力较大。

从和林科技与报告期各期的前五大客户签署的购销框架协议或订单合同来看,和林科技与采取VMI(寄售)模式的客户并未约定具体合同金额。

由上可知,在VMI(寄售)模式下的供应商完全处于劣势。据了解,对于一些强势的拥有核心竞争力的供应商,一般都是采取“以销定产”的生产模式,而非VMI(寄售)模式。

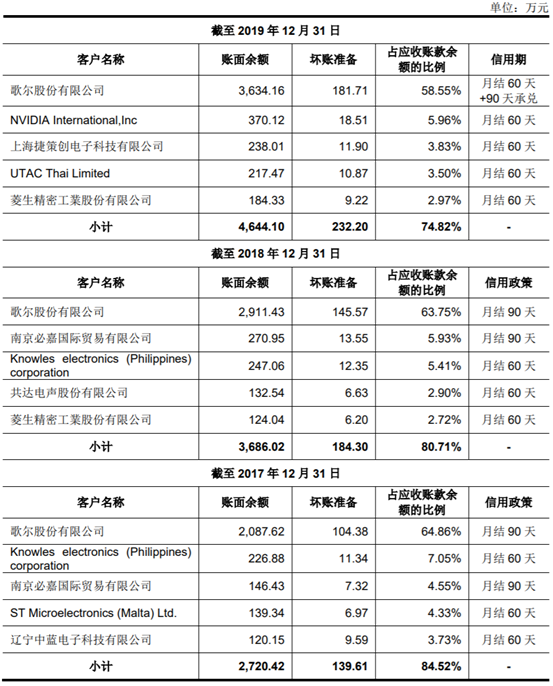

由上表可知,除与歌尔股份和楼氏集团的合同还在持续履行外,和林科技与意法半导体、亚德诺半导体、英伟达等企业签订的合同均已履行完毕,这或许是意法半导体2019年甚至消失在和林科技前五大客户名单中的原因所在。

从合同签订时间来看,若楼氏集团不主动延期,和林科技与楼氏集团的合同也将于2020年10月16日履行完毕。

届时,和林科技对歌尔股份的依赖将更严重,而和林科技在招股书所表述的,“公司与下游客户的合作关系较为稳定”更不知从何说起了。

现金流压力较大

从上文可知,采用VMI(寄售)业务合作模式最大的弊端便是增加供应商的现金流压力。

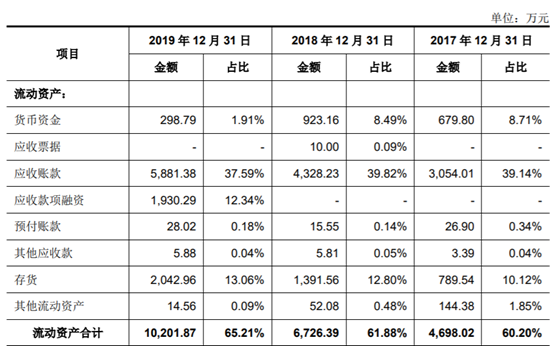

报告期内,和林科技的资产总额分别为7,803.72万元、10,869.57万元及15,644.27万元,其中流动资产分别为4,698.02万元、6,726.39万元及10,201.87万元,呈现稳步增长状态。

值得注意的是,货币资金、应收票据、应收账款、应收款项融资及存货是和林科技流动资产的主要组成部分,而应收款项和存货等科目金额增加是其流动资产稳步增长的主要原因。

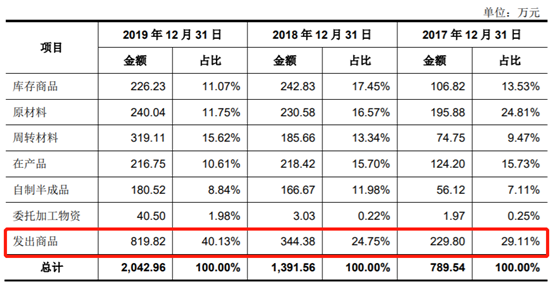

2017年末、2018年末及2019年末,和林科技的存货金额分别为789.54万元、1,391.56万元及2,042.96万元,占流动资产的比例分别为16.81%、20.69%及20.03%。

在和林科技存货的构成中,发出商品是占其存货金额比例最大的一项,随着发出商品金额的大幅增长,和林科技存货金额也出现大幅增长。

集微网在上文中提到的,VMI(寄售)模式下,和林科技需要把产品放在客户指定的仓库,在客户领用之前,库存属于和林科技,这部分产品就是发出商品。

在客户领用后,和林科技才能确认寄售产品的销售收入,不过,这并不意味着和林科技能马上回款,而是采用账期,转为应收账款。

集微网从招股书了解到,2019年,和林科技给公司多数大客户月结60天的信用期,而对于公司的第一大客户歌尔股份,和林科技更是给出了月结60天+90天承兑的信用期,由此也足以说明和林科技在商品供应中的弱势地位。

同时,和林科技的应收账款出现快速增长,2017年末、2018年末及2019年末,和林科技应收账款账面价值分别为3,054.01万元、4,328.23万元及5,881.38万元,占流动资产的比例分别为65.01%、64.35%及57.65%。

多数的流动资金被应收账款和存货占据,导致和林科技面临较大的资金压力。2017年末、2018年末及2019年末,和林科技货币资金分别为679.80万元、923.16万元和298.79万元,占流动资产的比例分别为14.47%、13.72%和2.93%。

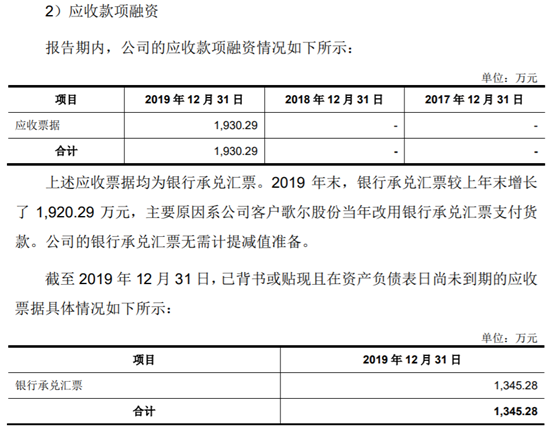

从和林科技2019年新增的1930.29万元应收款项融资,也足以说明和林科技存在较大的现金流压力。

和林科技也在招股书中表示,随着公司业务的快速发展,公司面临较大的资金压力。目前,由于公司资金实力较弱,公司需要通过租赁及购置二手生产设备满足公司部分产能需要,使得公司在设备和生产工艺上难以达到行业内的顶尖要求;另一方面,公司主要依靠经营活动现金流入和银行债务融资,融资渠道单一,在一定程度上制约了公司进一步发展。(校对/Candy)

5.万业企业拟出资1.3亿元与装备材料基金共同成立公司,持股比例10%;

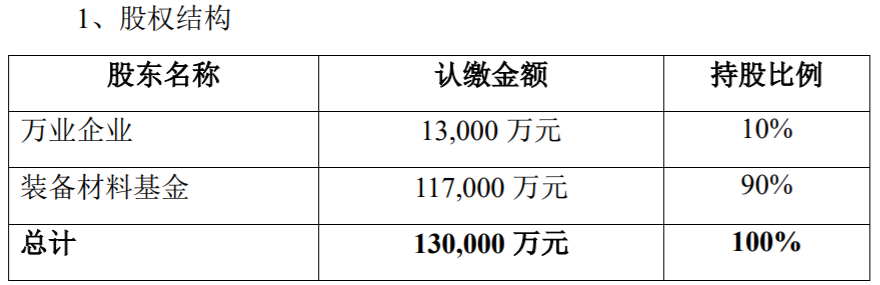

8月11日,万业企业发布公告称,公司拟以自有资金与上海半导体装备材料产业投资基金合伙企业(有限合伙)(以下简称“装备材料基金”)共同出资设立公司,其中万业企业认缴注册资本不超过13,000万元人民币,持股比例10%。

鉴于装备材料基金普通合伙人(GP)由公司控股股东上海浦东科技投资有限公司(以下简称“浦科投资”)联合相关机构共同设立,浦科投资为装备材料基金普通合伙人(GP)的第一大股东,故装备材料基金系公司关联方。

装备材料基金的主要投资领域为,聚焦集成电路装备和材料领域、半导体产业链上下游企业及其他相关领域,面向全球开展投资。

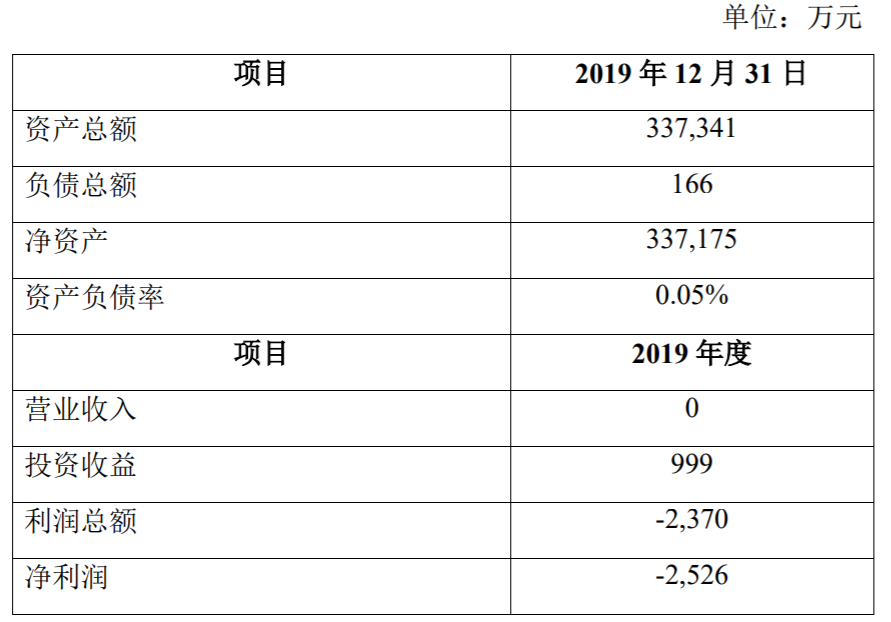

2019年,装备材料基金资产总额为33.73亿元,实现营收0元,投资收益999万元,净利润-2526万元。

万业企业表示,本次对外投资款项万业企业出资部分来源于自有资金,本次投资将借助装备材料基金的优势和资源,获取新的投资机会,并进一步拓宽公司在集成电路行业的未来发展领域,为公司培育潜在并购标的。(校对/Candy)

6.【每日收评】集微指数跌2.31% 三星电子投资约1760亿元晶圆厂将动工;

(集微网 张浩)截至8月11日收盘,沪指跌1.15%,报3340.29点,成交5140.21亿元;深证成指跌1.4%,报13466.27点,成交6205.88亿元;创业板指跌1.7%,报2688.70点,成交1989.12亿元。

从盘面上看,养殖业、白酒、航运概念表现强势,深圳国资改革、可降解塑料、数字货币板块表现较差。

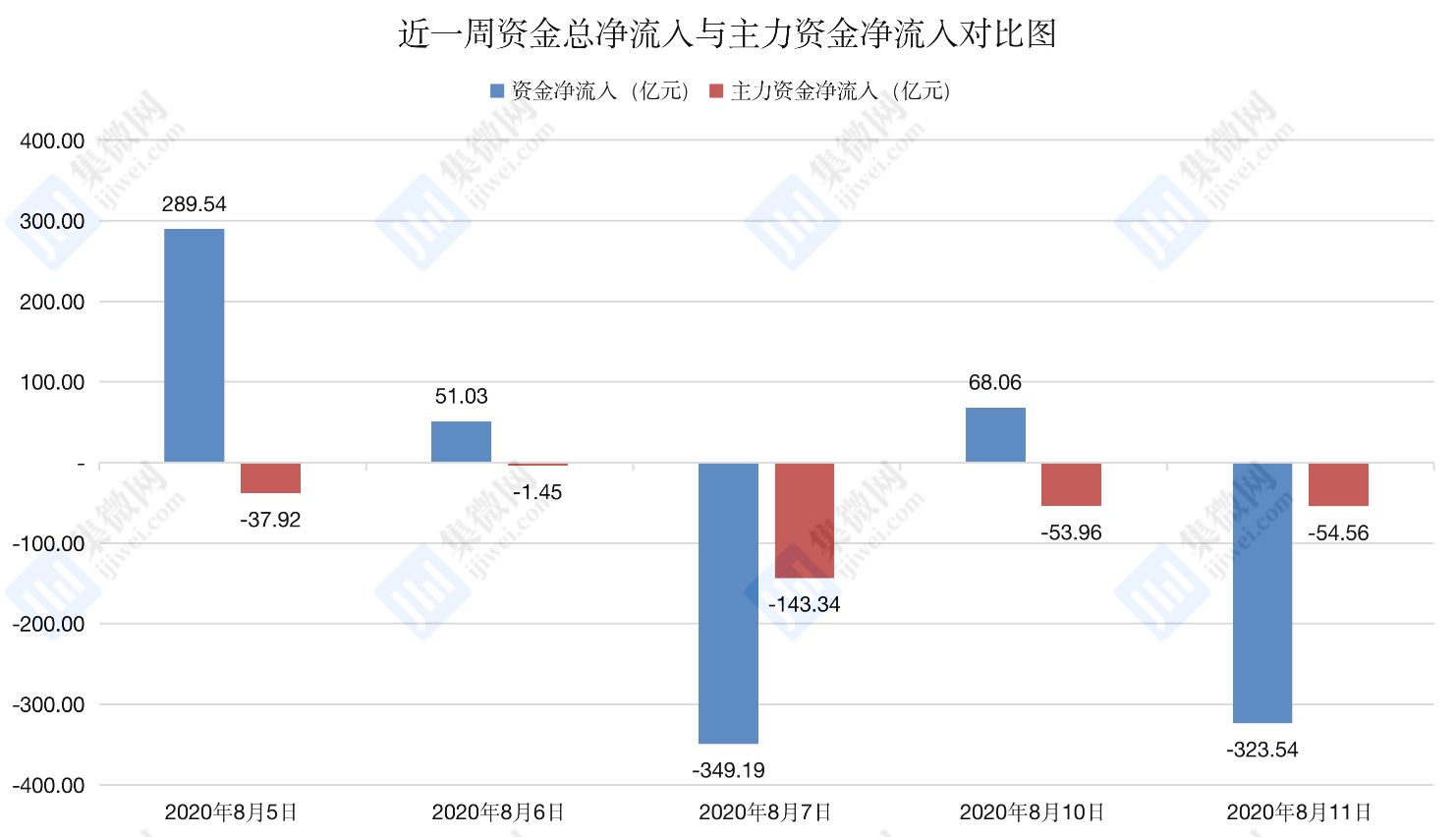

半导体板块下跌。集微网从电子元件、材料、设备、设计、制造、IDM、封测、分销等领域选取了112家半导体公司作了统计,其总市值下跌2.10%。

在112家半导体公司中,16家公司市值上涨,芯源微、万业企业、振华科技、富满电子、和而泰涨幅居前;96家公司市值下跌,景嘉微、楚江新材、华灿光电、晓程科技、赛微电子跌幅居前。

资金流入/出方面,半导体板块主力资金净流出靠前,市场表现较差。据同花顺数据,银行、饮料制造、国防军工、养殖业板块主力净流入靠前,证券、计算机应用、有色冶炼加工、半导体及元件板块主力净流出靠前。

长江策略表示,1、短期:上周市场情绪热度结构性分化,军工、有色、休闲等少数行业上涨,市场宽度大幅收窄,警惕短线趋势的波动。截至上周五,我们构建的情绪指标CJDI(扩散指数)读数下降,全A CJDI下降6pct至66%。部分热门板块交易热度已至极热状态,同时需警惕市场宽度收窄后的趋势波动。2、风格平衡仍将延续:中观层面来看,工业品量价齐升的现象在扩散,居民消费意愿也在稳步回升。

全球动态

在特朗普绕开国会实施小范围纾困措施后,时隔两天至今没有迹象表明该策略将推动共和党和民主党人回到谈判桌前。财政部长史蒂文·姆努钦表示,双方可能在一揽子方案中的部分问题上做出妥协,有望达成“公平协议”。但是在周一接受采访时,他依然反对民主党坚持的将近1万亿美元用于援助州和地方政府的主张,称其为“荒谬之举”。

英国首相鲍里斯·约翰逊9日宣布,学校9月全面复课是“国家要务”,强调学校应该在新冠疫情期间谨慎开学。德国十多个州近期开始复课。为防范疫情,不少地方政府教育部门制订了要求学生戴口罩、保持社交距离、分小组活动等方案。

韩国关税厅(海关)周二发布的数据显示,8月前10天出口同比下降23.6%,因新冠病毒危机持续打压其贸易伙伴的需求。按出口目的地划分,8月对华出口同比下降11.3%,对美国出口下降22.3%,对欧洲出口下降13.9%。

亚太地区,截至8月11日收盘,恒生指数上涨2.17%,日经225上涨1.88%,韩国综合上涨1.35%。

美股市场,截至周一(8月10日),道琼斯指数涨357.96点,涨幅1.30%,报27791.44点;纳斯达克指数跌42.63点,跌幅0.39%,报10968.36点;标普500指数涨9.19点,涨幅0.27%,报3360.47点。

美股周一收盘涨跌不一。道指收高350点,波音与卡特彼勒领涨。市场密切关注财报与特朗普签署的行政令。美国财政刺激谈判无果而终,特朗普周末绕过国会签署了旨在扩大抗疫救济措施的行政命令。

费城半导体指数上涨0.74点,涨幅0.03%,报2,179.60点。

从个股看,费城半导体成份股涨跌不一,其中,安森美半导体、先科电子、应用材料涨幅居前,安森美半导体上涨5.18%;超威半导体、美国芯源、迈威尔科技跌幅居前,泰瑞达下跌3.62%。

欧洲方面,截至周一(8月10日),欧洲三大股小幅上涨,英国富时100上涨0.31%,法国CAC40上涨0.41%,德国DAX上涨0.07%。

摩根大通全球中小型股票策略主管Eduardo Lecubarri表示,自新冠危机爆发以来,五分之一的中小型股票仍下跌超过30%,赚钱从未如此容易。经济数据显示全球经济目前正持续复苏,各国政府和央行已部署了空前水平的货币刺激措施以保持市场运转。

个股消息/A股

紫光集团——8月10日,紫光集团内部发布消息称,原泛林集团副总裁兼中国区总经理刘二壮博士正式加入该集团,担任紫光集团执行副总裁,向该集团董事长赵伟国汇报。加入紫光集团之前,刘二壮曾任泛林半导体设备有限公司集团副总、中国区总经理;科锐半导体照明有限公司中国区总经理;泛林半导体设备有限公司中国区副总经理;无锡中微半导体公司总经理;上海先进半导体制造有限公司二厂厂长等职务。

万业企业——万业企业发布公告称,公司拟以自有资金与上海半导体装备材料产业投资基金合伙企业(有限合伙)共同出资设立公司,其中万业企业认缴注册资本不超过13,000万元人民币,持股比例10%。鉴于装备材料基金普通合伙人(GP)由公司控股股东上海浦东科技投资有限公司联合相关机构共同设立,浦科投资为装备材料基金普通合伙人(GP)的第一大股东,故装备材料基金系公司关联方。装备材料基金的主要投资领域为,聚焦集成电路装备和材料领域、半导体产业链上下游企业及其他相关领域,面向全球开展投资。

江丰电子——公告显示,公司半年度营业收入533,105,336.26元,同比增加53.56%,归属上市公司股东的净利润40,833,980.96元,同比增加196.11%。公告显示,十大流通股东中,姚力军、宁波宏德实业投资合伙企业(有限合伙)、宁波江阁实业投资合伙企业(有限合伙)、宁波拜耳克管理咨询有限公司、吴涛聪为新进流通股东。

个股消息/其他

三星电子——据韩国京畿道平泽市和三星电子10日透露,投资规模超30万亿韩元(约1760 亿人民币)的三星电子平泽园区第3生产线(P3)将于今年9月动工。三星电子于今年6月从平泽市政府获得首批P3生产线的建筑许可,目前正在进行基础土木工程建设。P3生产线最终建筑许可面积为70万平方米,由2栋半导体生产线楼和1栋5层以上的办公室等附属楼组成。考虑到通常从半导体工厂建设、设备引进到生产需要3~4年的时间,P3生产线批量生产的时间预计为2023年下半年。三星电子方面表示,目前还很难确定工厂设备引进和生产日程,将根据半导体市场情况,进行调整。

安森美——安森美半导体近日公布了2020年第二季度的财报。二季度营收12.135亿美元,同比下滑约10%。GAAP和非GAAP毛利率均为30.8%。GAAP营业利润率为3.6%,非GAAP营业利润率为7.4%。GAAP归属于公司的净亏损为140万美元,同比下滑101%,非GAAP归属于公司的净利润为5020万美元。安森美半导体管理层表示,300mm晶圆生产已于第二季度开始,大大提前了计划。随着公共卫生事件相关成本预期下降以及全球宏观经济活动的持续复苏,公司预计利润率将持续改善。

苹果——据国外媒体报道,苹果今秋将推出的iPhone 12系列,已确定将会延期发售,但这并未降低外界对这批支持5G网络的苹果新品的期待,有关iPhone 12的信息,仍在不断出现。爆料人士日前透露,iPhone 12搭载的苹果14处理器,在性能方面较iPhone 11系列所搭载的A13处理器,将有大幅提升。与A13处理器相比,苹果A14处理器CPU的性能将提升40%,GPU的性能则会提升50%。

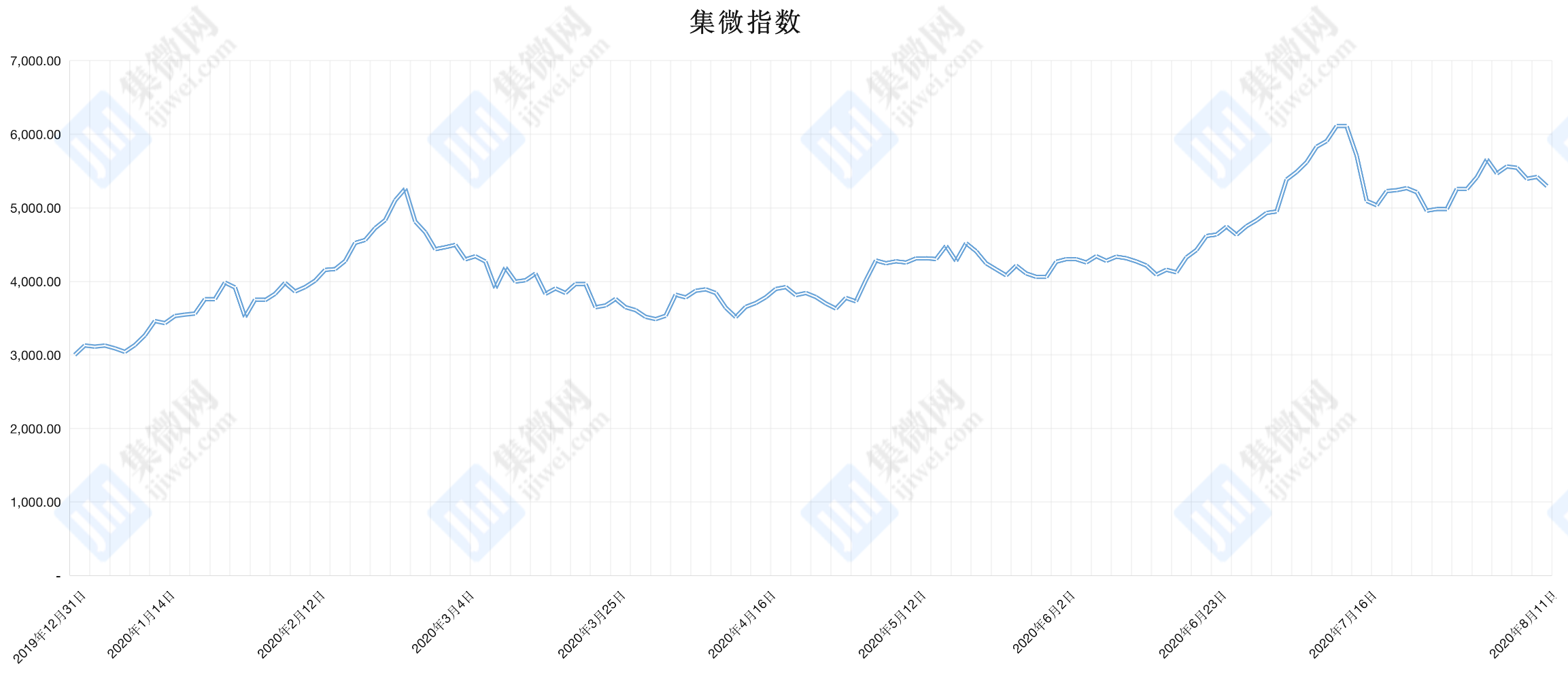

集微网重磅推出集微半导体产业指数!

集微半导体产业指数,简称集微指数,是集微网为反映半导体产业在证券市场的概貌和运行状况,并为投资者跟踪半导体产业发展、使用投资工具而推出的股票指数。

集微网观察和统计了中国“芯”上市公司过去一段时间在A股的整体表现,并参考了公司的资产总额和营收规模,从112家集微网半导体企业样本库中选取了30家企业作为集微指数的成份股。

样本库涵盖了电子元件、材料、设备、设计、制造、IDM、封装与测试、分销等半导体领域的各个方面。

截至8月11日收盘,集微指数收盘点数为5294.41点,较前一交易日下跌125.25点,跌幅2.31%。

(校对/Humphrey)

【每日收评】作为长期专题栏目,将持续关注中国“芯”上市公司动态,欢迎读者爆料交流!(联系人:张浩 微信:super_hoho)

7.舜宇光学7月手机镜头产品出货量同比增25%至1.36亿件;

8月11日,舜宇光学公告披露了公司7月份各类产品的出货情况。其中手机镜头产品当月出货1.36亿件,同比增长25.0%,环比增长15.4%;车载镜头产品出货456.2万件,同比减少5.5%,环比增长45.4%。另外,该公司手机摄像模组产品当月出货5486.6万件,同比增长13.7%,环比增长25.5%。

对于7月份各类产品的出货量变化,舜宇光学表示,手机镜头出货量同比上升25.0%,环比上15.4%,主要是因为受海外疫情影响减少。车载镜头出货量同比上升16.0%,环比上升29.2%,主要是因为受海外疫情影响减少。手机摄像模块出货量同比上升13.7%,环比上升25.5%,主要是因为本公司手机摄像模块市场份额的上升。

得益于镜头业务的突出表现,舜宇光学有望进入苹果供应链。

此前,天风国际分析师郭明錤在报告中指出,预测舜宇光学自1H21开始大量出货iPad与少量Mac镜头,若出货顺利,则舜宇光学预计将在2H21开始出货iPhone镜头;若是舜宇光学在4Q20验证流程顺利,预估将在1H21开始大量出货iPad 5P镜头与少量Mac镜头;若舜宇光学在1H21出货Apple镜头顺利,将会在2H21开始大量出货iPhone 5P或6P镜头。(校对/Arden)