近日,在《【IPO价值观】在手订单下滑,晶讯光电业绩成长性能否延续?》一文中,笔者主要从主营收入表现和产品价格以及毛利率的变动,对湖南晶讯光电股份有限公司(简称:晶讯光电)业绩的成长性作出分析。

中长期来看,技术进步与行业竞争无疑会降低各类电子产品的价格,其上游液晶显示产品的价格因而也随之下降,行业利润率可能存在下行压力。因此,液晶显示企业必须在保证产品质量的前提下,提升成本控制能力以及生产效率,不断优化企业管理,才能保证甚至提高企业的盈利能力。

对于晶讯光电而言,尽管其始终坚持着对产品的研发投入,然而在多重显示技术迸发的市场趋势下,其仍面临被新产品、新技术替代的风险。

此外,连续三年都是其第一大原材料供应商的长信科技,不仅与晶讯光电有着一段错综复杂的历史关系,晶讯光电对其的采购金额及占比均较高,晶讯光电又能否摆脱向单一供应商较为“依赖”的现象?

能否应对技术替代及产业链变动趋势?

据了解,成立至今,晶讯光电一直专注于液晶显示领域并持续保持对产品、技术和工艺较高强度的研发投入。

招股书显示,2020年至2022年,晶讯光电的研发费用分别为 2164.58 万元、2905.19 万元和 3276.28万元,增长较快。其称主要系报告期内公司积极扩充研发团队,持续加大研发投入,通过新产品技术开发、工艺流程优化、技术成果应用转化等多方面提高公司的市场竞争力。

与骏成科技、天山电子、秋田微和亚世光电等同行相比,同行研发费用占营业收入的比例分别为4.06%、3.99%、4.62%,晶讯光电则为3.84%、3.89%和4.09%,可以看出,二者水平较为接近,晶讯光电的研发费用率整体略低于同行平均值。

而从市场层面来看,晶讯光电仍存在被新产品、新技术替代的风险。

目前,除液晶显示技术外,市场上正在研发或不断规模化应用的显示技术有 OLED、Mini LED、Micro LED、QD-OLED 等,目前 OLED 显示技术(包括 AMOLED)已实现规模化量产并成为手机和穿戴行业主流的发展方向。

晶讯光电产品主要应用于工业控制及物联网、生活办公用品、医疗健康和智能家居等领域,对于工业控制及物联网、医疗健康等领域,液晶显示产品具有可适应环境多样化、可靠性高、使用寿命长、功耗低等特点,生产具备高度柔性化、高规模效应等优势。但在智能家居和消费电子等对于动态显示、交互性要求较高的场景,OLED 等显示技术存在一定的替代效应。

因此,若晶讯光电在显示技术持续研发过程中未能及时跟进下游应用场景需求,则可能面临显示技术迭代带来的在部分应用领域产品被替代的风险。与此同时,若其不能针对现有产品的工艺和技术进行升级和创新,提升公司的生产效率、产品良率,降低产品的单位生产成本,则可能降低公司产品的市场竞争力;另一方面,若其不能通过对新技术、新工艺的研发推出满足不同行业应用需求的新产品,持续引领和创造新需求、新市场,则公司产品销量及营业收入将存在下降的风险。

不仅如此,从行业发展趋势来看,行业现阶段存在部分加工环节向东南亚国家转移的情形。虽然目前中国已经成为全球最大的液晶显示产品生产国,在产业链配套、产线规模、技术及人才储备方面均具备较大优势,但随着东南亚国家相关配套及技术的提升,晶讯光电将面临来自东南亚国家相关生产加工企业的竞争,从而导致订单流失及业绩下滑的风险。

与供应商长信科技存历史关系

除此之外,从前五大供应商的采购金额及占比来看,2020年至2022年,晶讯光电前五大供应商采购金额分别为1.15亿元、1.82亿元、1.35亿元,占比分别为40.54%、41.08%和35.84%。

值得注意的是,芜湖长信科技股份有限公司连续三年都是其第一大原材料供应商,为其供应ITO玻璃,而这家企业与晶讯光电有着一段错综复杂的历史关系。

从招股书中得知,晶讯光电实际控制人之一李淦伦及其父李焕义与公司主要供应商长信科技曾经存在投资、任职关系。其中,李淦伦曾于 2012 年 9 月至 2014 年 3 月担任长信科技董事;李焕义在2014 年 2 月之前,曾通过东亚真空电镀厂有限公司控制长信科技,并担任长信科技董事长。

从采购背景来看,晶讯光电主要向长信科技采购ITO玻璃等原材料,采购金额占采购总额的比例分别为18.70%、18.17%、14.98%,向长信科技采购金额分别为 5322.30 万元、8041.58 万元和 5636.63 万元,占公司 ITO 玻璃采购比例分别为 100.00%、99.91%和 95.84%,采购金额及占比均较高。

究其原因,晶讯光电解释称,公司建立初期,长信科技是市场上少数ITO玻璃供应商,公司与长信科技建立合作系市场化的商业选择。另一方面,由于公司“小批量”、“多批次”的生产特点,公司对于原材料定制化需求较高,且由于行业快速周转的特点,公司对原材料质量稳定性、交付能力有很高要求。长信科技能技能在满足定制化需求的情况下保证稳定的产品质量和及时的交付能力。

此外,由于液晶显示材料行业供应商导入周期较长,合格供应商培育成本较高,因此,导入新供应商的周期和成本较高,形成稳定供应关系后除非出现重大事故,一般不会经常更换。

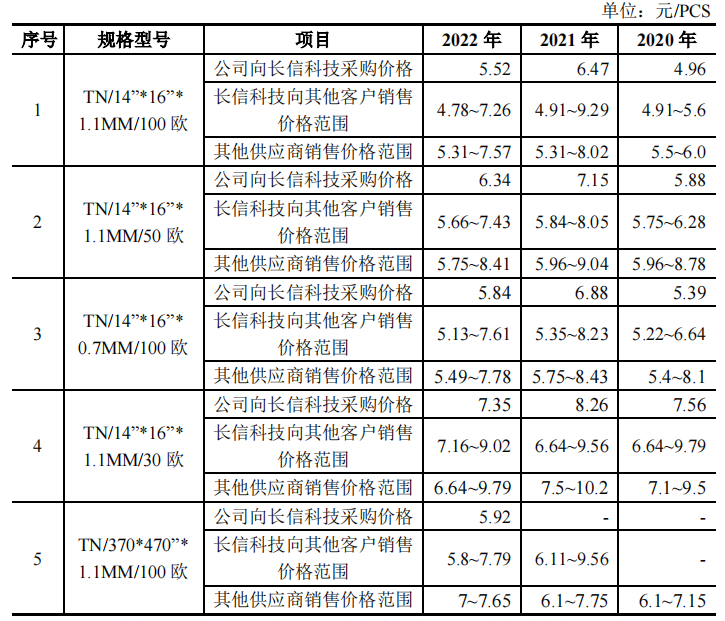

从交易价格来看,根据“公司向长信科技采购价格”与“其他供应商销售价格范围”比较可知,同一规格型号下,晶讯光电向长信采购的价格大部分处于其他供应商销售价格范围内,不过存在少量型号公司采购价格低于其他供应商销售价格范围的情形,主要系其他供应商该等型号产品均采用进口玻璃基材,而长信科技主要采用国产玻璃基材,导致其他供应商价格偏高。

对于以上向单一供应商较为“依赖”的现象,晶讯光电其实也深谙此事,并指出,公司将积极引入其他供应商与长信科技形成良性竞争,适度降低长信科技的采购占比,提升公司的议价能力和采购渠道的多样性。