作为显示面板控制中枢,显示驱动芯片处于显示行业上游。显示驱动芯片通常是通过电信号的形式向显示面板发送驱动信号和数据,继而实现对屏幕亮度和色彩的控制,使得诸如字母、图片等图像信息得以在屏幕上显现。

近年来,国内面板产业链日益成熟,产业加速转移至中国大陆。随着面板产业链艰难复苏,驱动IC作为面板产业链的关键环节备受市场关注。为帮助业内人士了解中国显示驱动芯片行业现状,集微咨询结合一手调研和数据库信息,重磅发布《中国显示驱动芯片行业现状分析及趋势展望(2023)》。

《中国显示驱动芯片行业现状分析及趋势展望(2023)》以中国显示面板行业发展情况、显示驱动芯片行业现状分析、显示驱动芯片厂商情况、显示驱动芯片行业展望四大章节展开,通过对显示驱动芯片市场规模、显示驱动芯片行业集中度情况、显示驱动芯片行业供需调整情况进行全方位分析,助力业内人士多方面了解中国显示驱动芯片行业现状。

显示驱动芯片市场规模

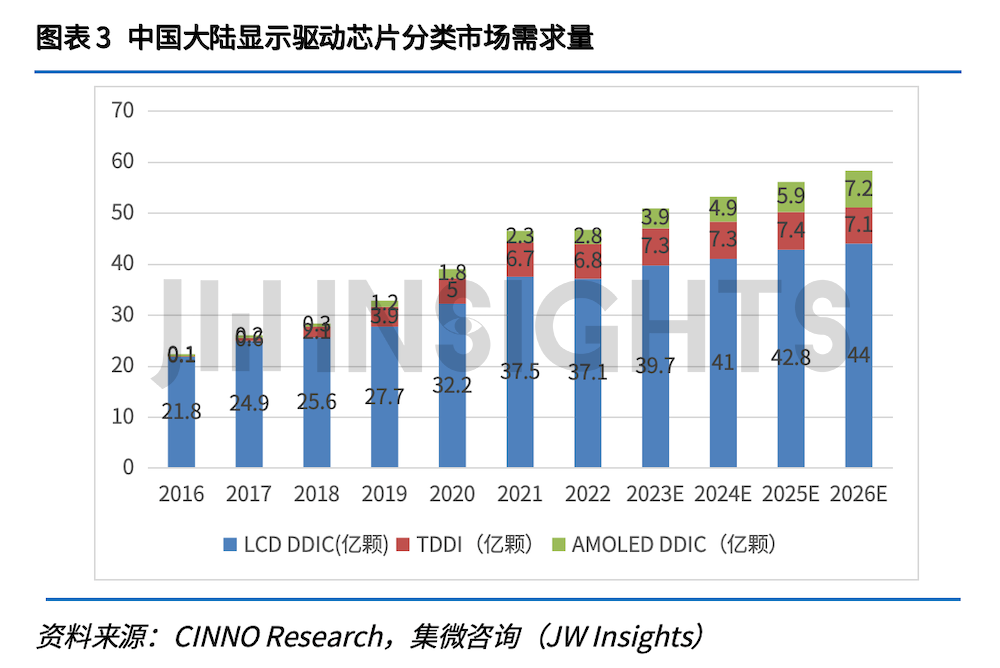

现阶段市场上主流显示驱动芯片包括LCD显示驱动芯片(LCD DDIC)、触控显示整合驱动芯片(TDDI)和OLED显示驱动芯片(OLED DDIC)三种类型。

根据面板大小,显示驱动芯片可分为大尺寸DDIC和中小尺寸DDIC,其中大尺寸DDIC占整体市场的约70%左右,中小尺寸占比约30%左右。中小尺寸DDIC中约有三分之一为TDDI产品。

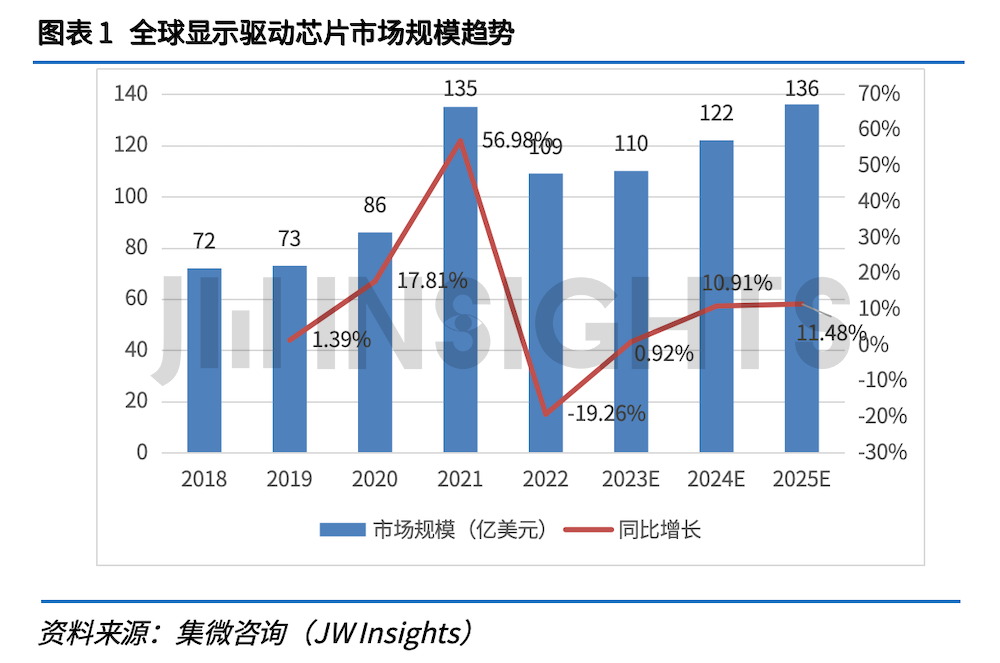

集微咨询(JW Insights)数据显示,在经历了过去两年尤其是2021年的激增之后,由于俄乌危机、全球通货膨胀、经济前景不确定、超额预订和库存问题,2022年的显示驱动芯片市场急剧下滑。其中,由于下游需求放缓、厂商库存压力高企带来的ASP下降,导致了2022年市场规模相比2021年,有接近20%的萎缩。

进入2023年以来,随着库存压力消减,显示驱动芯片ASP回升,叠加下游需求微幅上涨,以及高分辨率产品和OLED产品渗透比例继续扩大,预计2023年显示驱动市场规模将呈微弱增长态势。

根据Omdia数据,2022年全球DDIC的总需求为79.5亿颗,同比下降10%。大尺寸DDIC占2022年总需求的69%,其中液晶电视DDIC占大尺寸DDIC的38%。2022年中小尺寸DDIC约占总需求的31%,在中小尺寸DDIC市场(包括LCD和OLED驱动芯片)中,智能手机仍然拥有最大的市场份额,2022年占比18%。

从显示技术的角度来看,TFT-LCD显示驱动市场是目前全球最大的显示驱动芯片细分市场,2022年约占显示驱动市场出货量的75%左右。而对于AMOLED来说,未来,随着 AMOLED在中高端智能手机、智能穿戴领域渗透率的提高,AMOLED显示驱动芯片将成为显示驱动市场的主要增长点,而TDDI的市场份额将被逐步压缩。

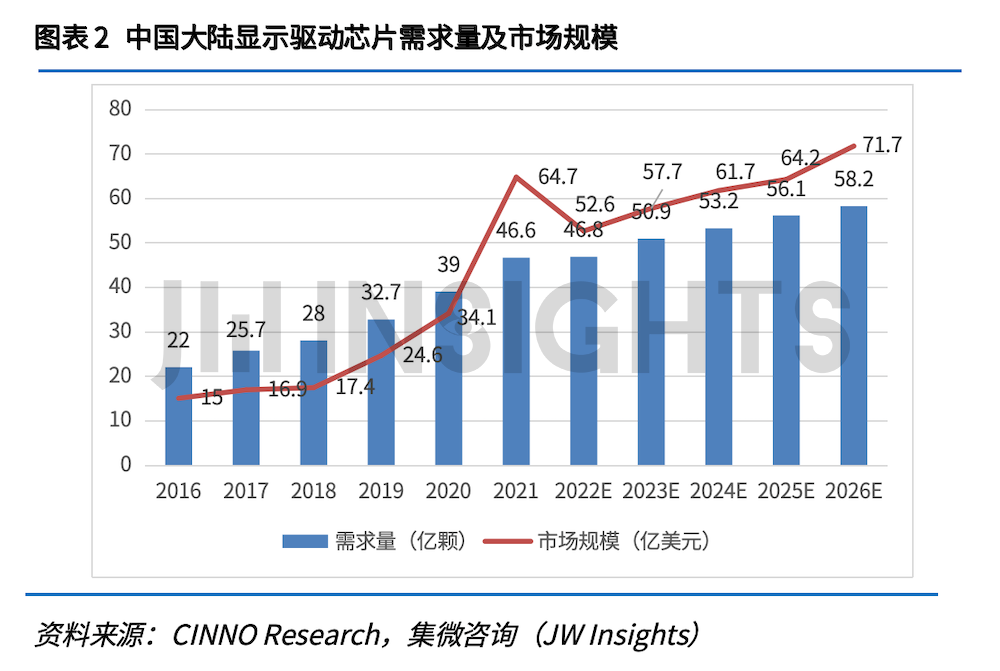

根据CINNO Research数据,2022年中国大陆显示驱动市场规模约为52.6亿美元,同比减少18.7%。至2026年,将上涨到71.7亿美元。

从显示技术的角度,中国大陆各细分市场的变化趋势与全球市场相似。受益于中国大陆TFT-LCD面板产能的进一步增长,TFT-LCD显示驱动市场相比于全球市场有更大的增长潜力。

显示驱动芯片行业集中度情况

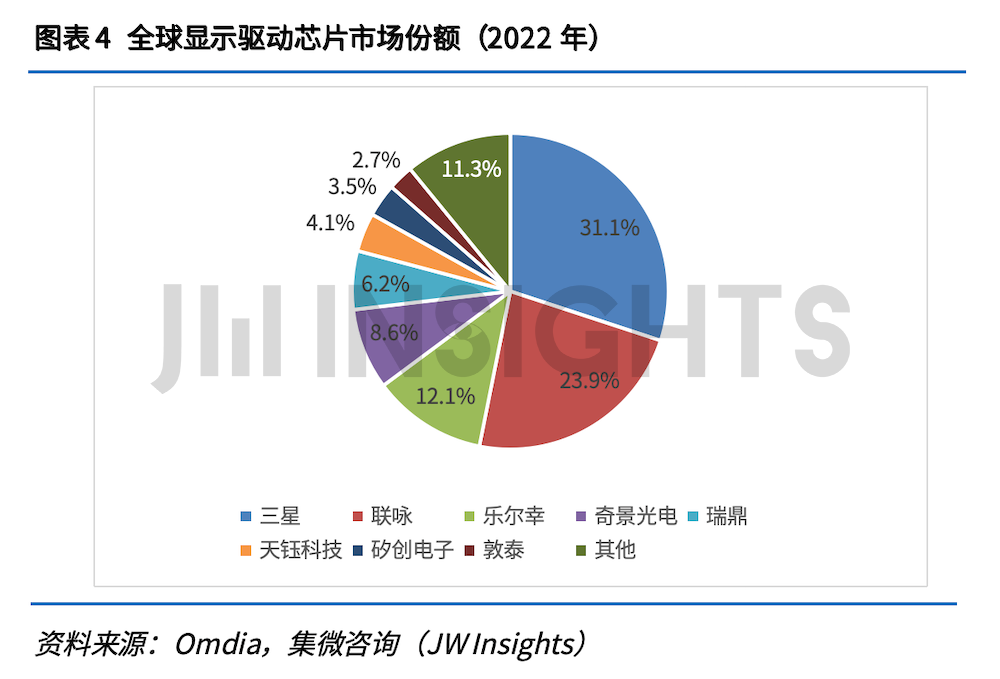

显示驱动芯片行业市场集中度较高,中国台湾、韩国厂商占据大部分市场份额,中国大陆整体市场占有率较低。根据Omdia数据,2022年,三星占据31.1%的市场份额,联咏以20.4%的市场份额位居第二。其中,在大尺寸DDIC市场(包括电视、桌面显示器、笔记本电脑和9寸及以上的平板电脑,中国台湾厂商联咏科技(Novatek)以24%的份额引领市场,相比之于两年前(2020年),大陆显示驱动芯片厂商所占份额已经得到大幅提升,而且在持续提升中。

具体来看,显示驱动芯片行业集中度情况主要表现在三个方面:大尺寸DDIC供应链调整加速、LCD智能手机驱动IC仍由中国台湾IC厂商主导、AMOLED驱动市场由韩国厂商主导。

大尺寸DDIC供应链调整加速。随着面板供应结构的逐渐改变,中国大陆面板厂商的作用变得越来越重要,这有助于提高中国大陆显示驱动芯片厂商的市场份额。2022年,中国大陆芯片厂商在大尺寸DDIC市场的份额增加到了19%,创历史最高水平。

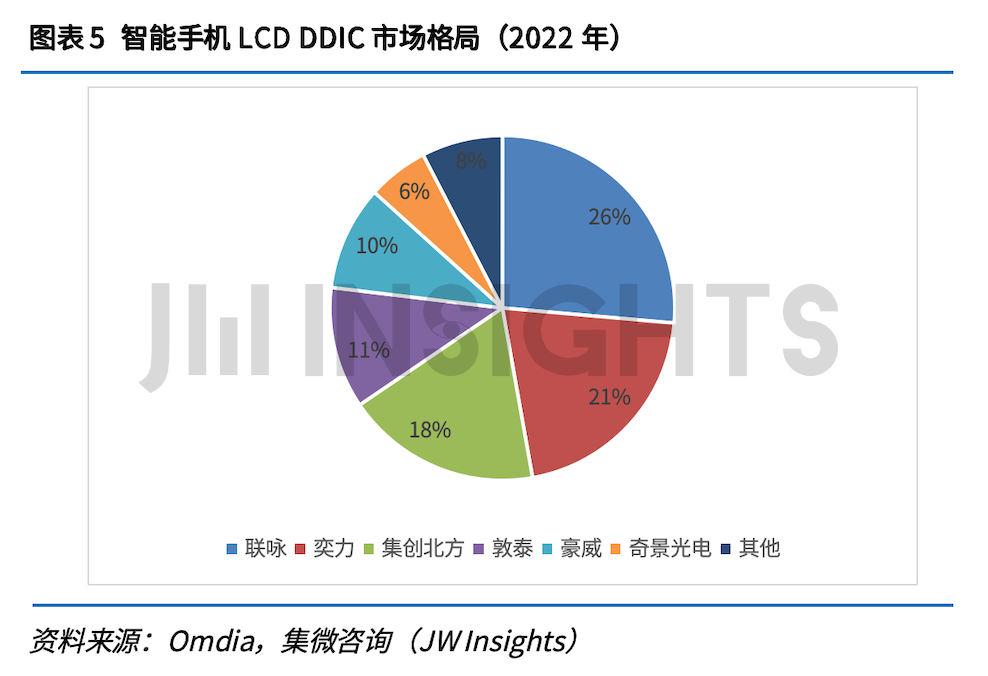

LCD智能手机驱动IC仍由中国台湾IC厂商主导。2022年,中国台湾IC厂商仍然主导着LCD智能手机DDIC市场,联咏、奕力、敦泰、奇景光电的总市场份额合计为64.3%。中国大陆企业取得了较快增长,尤其是集创北方集创北方在智能手机LCD DDIC领域取得了较快成长,市场份额提升至18.3%,韦尔股份(豪威)的市场份额也提升至9.8%。

此外,2022年,中国大陆IC厂商在LCD智能手机TDDI市场的份额也继续增长,集创北方仍然是大陆厂商占据份额最高者,达到19.9%,排在联咏(28.7%)和奕力(20.1%)之后。

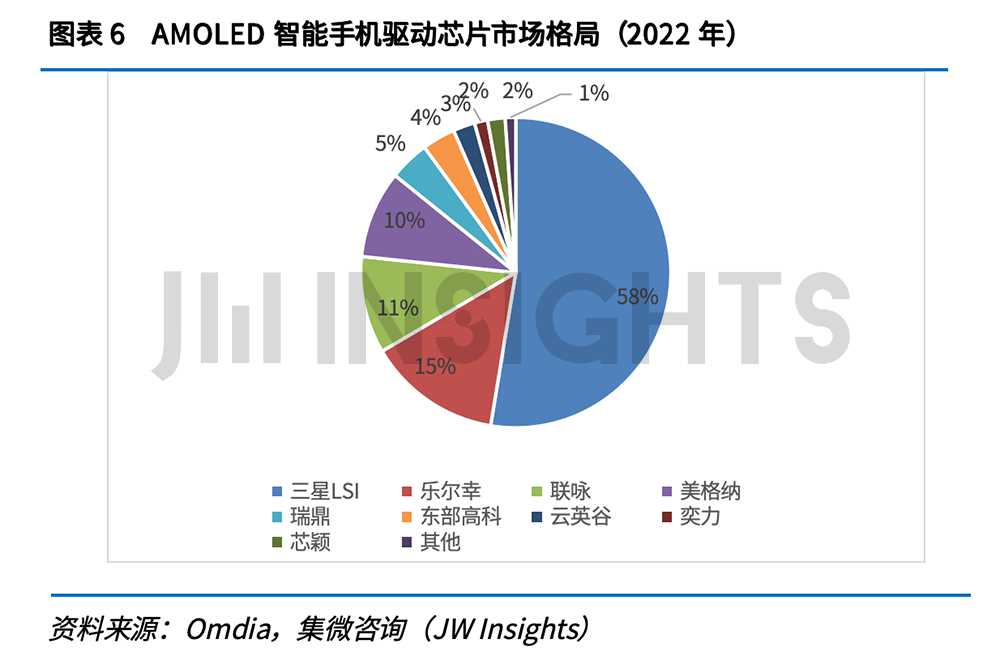

AMOLED驱动市场由韩国厂商主导。尽管在LCD DDIC领域,中国大陆企业已经取得了显著进步,但是在OLED DDIC领域,中国台湾和韩国企业依然占据主要的市场份额。其中,韩国企业引领市场并拥有技术优势,中国台湾企业联咏和瑞鼎则是中国大陆面板厂商主要的AMOLED DDIC供应商。中国大陆显示驱动芯片企业云英谷、集创北方、奕斯伟、华为海思、韦尔股份等目前在积极布局AMOLED DDIC领域。

显示驱动芯片行业供需调整情况

显示面板从2021年中期触及高点后开始回落,直至2022年第三季度触达谷底后止跌。显示面板市场的起伏深刻影响着包括显示驱动芯片的行业景气度,2022年以来直到今年,显示驱动芯片厂商仍然存在较大的经营压力,未来应对策略仍需以推动技术升级和应用拓展为主。

尽管今年以来,显示行业出现了回暖的迹象以及利好信息,显示驱动IC厂商仍然对扩产持谨慎态度。总体而言,全球消费电子市场今年呈现恢复性增长趋势,叠加AR/VR虚拟现实、车载显示等增量细分领域的稳定增长,将给显示驱动IC市场带来微弱的增长动力。

当前的市场背景下,集微咨询(JW Insights)分析认为,显示驱动芯片行业供需调整的驱动因素主要来自以下四个方面。

1. 中国大陆厂商寻找突破口。从显示面板、显示驱动IC竞争格局来看,中国大陆显示驱动IC厂商应重点从大尺寸液晶面板驱动IC为切入口,特别是TV驱动IC。整体来看,显示驱动IC需求取决于显示面板需求量的增减。一方面,全球各大面板厂正通过降低稼动率,以控制产能,降低市场风险;另一方面正加大多元化布局,实现AMOLED、超大尺寸/高分辨率显示(分辨率提升对驱动IC数量需求增加)、车载显示、VR/AR等细分领域的增长(包括显示面板数量和面积)。显示面板产能方向的转变将影响显示驱动IC需求方向和上限,也可作为显示驱动IC在当前低行市场下寻求突破的重要方向。

2. OLED增量预期。目前智能手机、平板电脑、PC 和电视等屏幕依然是DDIC下游需求的主要来源。虽然今年显示驱动芯片市场需求增长不大,但仍然有值得关注的细分品类,其中包括OLED驱动IC、车载显示TDDI,有望为显示驱动芯片带来增量市场。

除了OLED驱动IC之外,TDDI也是今年有望实现增长的显示驱动IC之一。不过,随着OLED在智能手机上广泛应用,LCD面板在智能手机上的份额减少,TDDI也不断退出了智能手机应用。这主要原因在于AMOLED面板结构与驱动方式和LCD完全不同,On-cell模式下触控显示同时工作会产生干扰(AMOLED面板主要采用On-cell触控结构)。

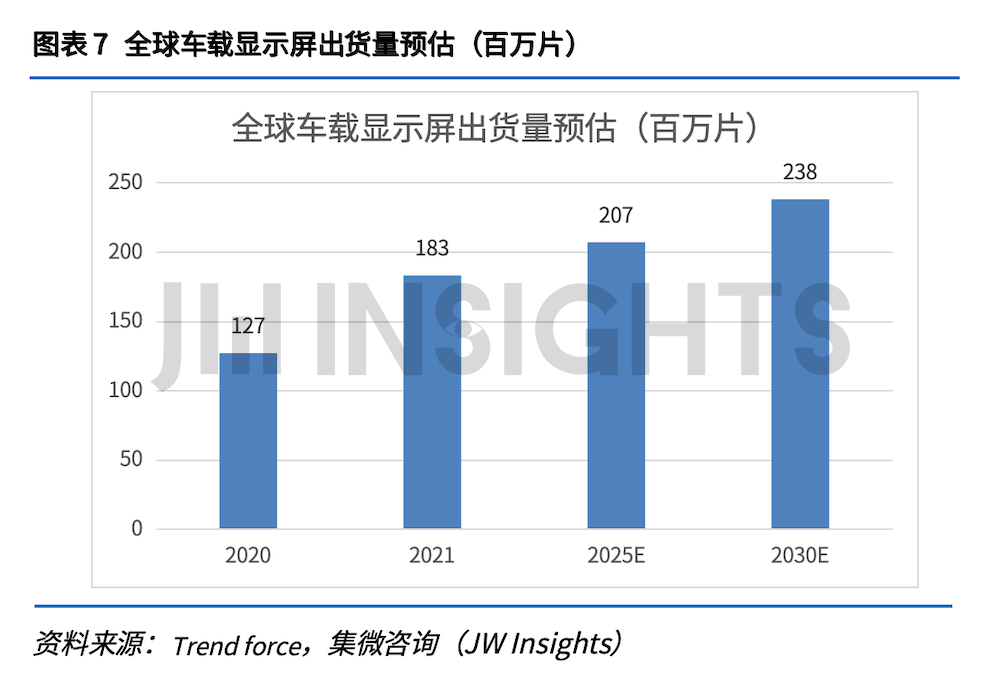

3. 车载显示已成中小尺寸LCD面板应用领域第一大市场。根据Omdia数据,车载TFT-LCD出货量去年小幅增长4%至1.95亿片,已成为中小尺寸LCD面板应用领域第一大市场。车载TFT-LCD应用的增长也推升了TDDI在车载显示上的应用。根据Trend Force预估,未来几年汽车中控屏的需求增幅可能比较小,但是以后视镜、HUD抬头显示为主的车载显示屏应用将会进入高速增长期。

4. AR/VR等新型显示应用增量贡献,预计随着AR、VR新应用的发展,相关超高分辨率显示系统也将为DDIC市场带来增量。除了OLED驱动IC和TDDI之外,VR/AR应用的硅基OLED IC也值得关注。

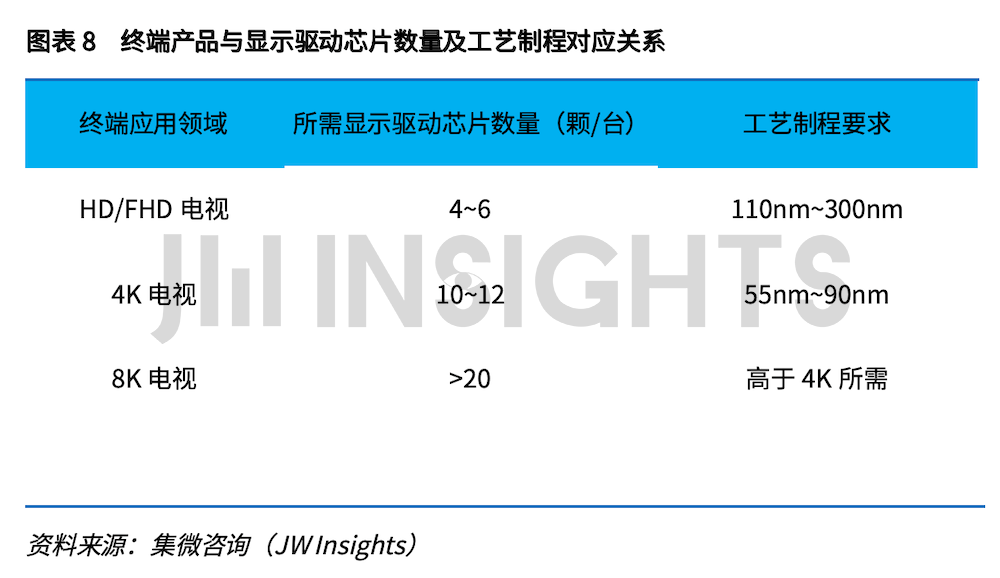

5. 大尺寸面板分辨率提升对驱动芯片需求增加。液晶电视“大尺寸”、“高清分辨率”的升级也对显示驱动芯片提出了更高的要求。屏幕越大,分辨率越高,对应的显示驱动芯片的数量越多,工艺制程越先进。

展望未来,随着大尺寸液晶面板的持续涨价,相关产业链景气度已经逐步传递至驱动芯片环节。考虑到以联咏、敦泰、瑞鼎为代表的显示驱动芯片企业库存已经下降至相对合理的水位,显示驱动芯片的价格有进一步回升的可能性。

随着京东方、维信诺等国内面板企业逐渐在全球OLED行业上占有一席之地,为OLED DDIC带来可观的国产化空间。同时,随着大面板屏幕尺寸的增加,以及对分辨率和色域要求的不断提高,每个终端产品所需的DDIC数量将进一步增加。

与此同时,新能源汽车的飞速增长,汽车智能化的趋势,触发了可观的车机显示屏数量需求。此外,诸如元宇宙之类概念的兴起也为AR、VR应用爆发提供了新的契机,这些都为显示驱动芯片带来了新的增量市场。

目前,《中国显示驱动芯片行业现状分析及趋势展望(2023)》已在爱集微官网与APP正式上线,欢迎登录爱集微官网、爱集微APP,首页点击“集微报告”栏目,即可进行订购。