1.精伦电子Q1实现营收2958.65万元,净亏损达921.95万元

2.四维图新2023年实现营收31.22亿元,今年Q1同比增长0.04%

3.赛力斯2023年亏损24.5亿元,今年Q1同比扭亏为盈

1.精伦电子Q1实现营收2958.65万元,净亏损达921.95万元

4月29日,精伦电子发布2024年第一季度业绩报告称,Q1实现营收29,586,540.1元,同比增长12.23%;归属于上市公司股东的净亏损9,219,474.23元,归属于上市公司股东的扣除非经常性损益的净亏损9,446,533.58元。

经营活动产生的现金流量净额-325,745.01元,总资产284,956,174.95元,同比下降4.03%;归属于上市公司股东的所有者权益165,339,732.03元,同比下降5.28%。

面向2024年,精伦电子表示,行业经济面临回暖,公司将把握机遇,继续深度优化迭代智能制造产品,提高市场销售份额。同时利用智能制造产品在2023-CISMA国际会展的影响力,加快智慧生产市场的培育与推广。

2.四维图新2023年实现营收31.22亿元,今年Q1同比增长0.04%

4月29日,四维图新发布2023年度业绩报告称,年度实现营收3,121,819,530.69元,同比下降6.72%;归属于上市公司股东的净亏损1,313,619,381.45元,同比扩大290.58%;归属于上市公司股东的扣除非经常性损益的净亏损1,427,917,300.59元,同比扩大306.61%。

关于2023年度公司业绩亏损的主要原因,四维图新说明如下:

1.报告期内,汽车供应链相关产品单价持续下降。受宏观环境和经济增速放缓影响,汽车行业竞争加剧,价格竞争愈演愈烈并向产业链传导,市场竞争导致公司产品毛利不断受到挤压而下滑;

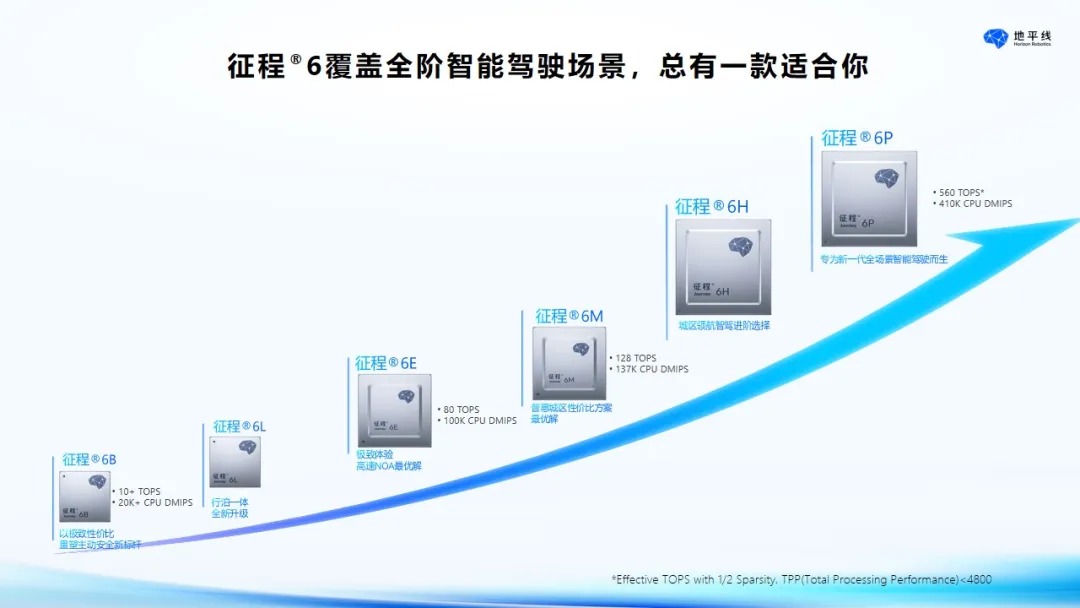

2.公司进行业务聚焦,明确了以“智驾”为龙头的业务主线。公司智能驾驶软硬一体产品搭载数量持续提升,智驾业务收入同比增长。智芯业务受市场供需因素影响,产品单价有所下降,收入同比微增。智云业务、智舱业务受市场竞争加剧、公司战略调整聚焦等因素影响,收入同比有所下降;

3.为积极应对市场变化,公司积极实施组织优化及降本增效措施,加强客户属地化服务,致使管理费用、销售费用等同比增加;此外,公司部分参股公司亏损,对公司短期业绩产生一定负向影响。

作为新型Tier1,四维图新聚焦汽车智能化主赛道,形成了以地图为底座,面向智能汽车的智云、智驾、智舱、智芯全栈式解决方案服务能力。截至2023年末,四维图新共有国内外授权专利789项,软件著作权997项,作品著作权560项。

与地平线、瑞萨等芯片公司达成战略合作,四维图新基于地平线J2/J3芯片的智驾方案均已量产,其中基于J2芯片的1V1R智驾方案处于大规模上车阶段;基于J3芯片的5V5R智驾方案,经过2023年全年的产品打磨,已获得国内头部新能源汽车公司的量产订单。

2023年10月,四维图新重点发布了轻量版高速领航辅助系统NOP Lite,NOP Lite基于小算力平台,5V5R的传感器架构下,通过创新利用地图数据赋能的方式,以极致性价比使更低价位定位车型平台实现装配高阶智驾功能的目标。

智芯业务方面,报告期内,四维图新智芯业务取得快速发展过程中的重要里程碑,芯片累计出货量超3亿颗,在SoC产品端,整体出货量在全球突破8000万套,与全球知名车企和Tier1达成合作,其中已覆盖到国内主要车厂。2023年3月,四维图新智能座舱芯片AC8015累计出货量突破百万颗;全新一代智能座舱芯片AC8025于2023年6月正式点亮,已获得国际知名电子厂商定点。

MCU芯片2023年出货量再创新高,截至2023年底MCU芯片累计销量突破5000万颗,产品覆盖了大部分国产车厂。报告期内完成了32位MCU产品线初阶AC780x、中阶AC7840x、高阶AC7870x全系产品布局。四维图新首颗功能安全符合ISO26262 ASIL-B等级要求的中阶AC7840x在2023年4月正式量产,涉足到对功能安全等级要求较高的领域;功能安全符合ISO26262 ASIL-D等级要求的高阶AC7870x在2023年10月正式对外发布。同时,国产化供应链车规级MCU芯片AC7802x正式量产。

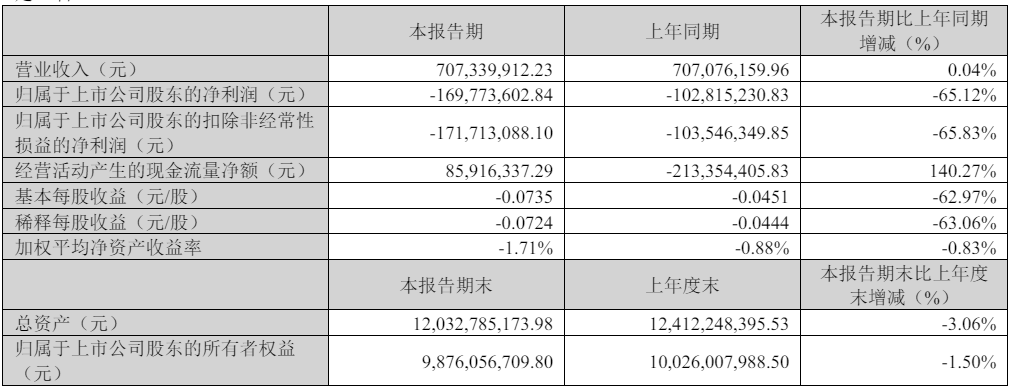

同日,四维图新还发布了2024年第一季度业绩报告称,Q1实现营收707,339,912.23元,同比增长0.04%;归属于上市公司股东的净亏损169,773,602.84元,同比扩大65.12%;归属于上市公司股东的扣除非经常性损益的净亏损171,713,088.1元,同比扩大65.83%。

3.赛力斯2023年亏损24.5亿元,今年Q1同比扭亏为盈

4月29日,赛力斯发布2023年度业绩报告称,2023年度营业收入358.42亿元,同比增长5.09%,其中,2023年四季度营业收入191.62亿元,同比增长74.49%,环比增长239.28%。主要系2023年新能源汽车销量15.09万辆,同比增长11.75%,其中2023年四季度新能源汽车销量8.27万辆,同比增长88.39%,环比增长253.08%。营业收入和新能源汽车销量均创历史新高。

2023年度归属于上市公司股东的净利润-24.5亿元。主要系M9、M7等研发投入较高,致研发费用、人工成本等综合成本较高;为了实现销售上量,公司加大了销售渠道建设和市场营销投入。随着销售增长,公司盈利能力增强,全年较上年同期减亏13.82亿元,四季度毛利率提升至13.54%。

2023年度经营活动产生的现金流量净额63.98亿元。主要系新能源汽车销量增加,销售回款增加。

2023年总资产512.45亿元,较2022年末增加41.97亿元,资产负债率为85.95%。主要系公司四季度产销量增长较快,生产经营形成的应付账款、应付票据余额增长较大。截止2023年末,剔除应付票据(全额保证金)后资产负债率约为83.13%;银行有息负债较年初下降11.8亿元;资产负债率偏高主要系日常生产经营所致,财务风险可控。

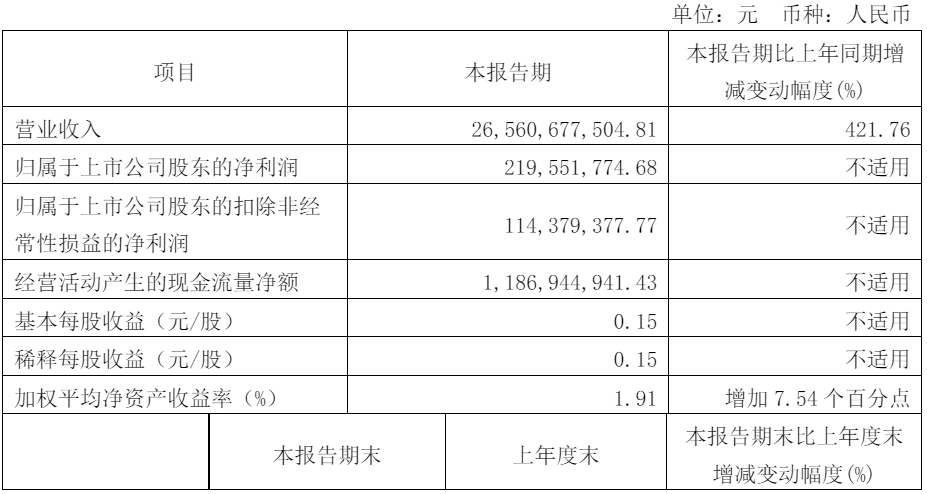

同日,赛力斯还发布了2024年第一季度业绩报告称,2024年一季度营业收入265.61亿元,同比增长421.76%,环比增长38.61%。主要系一季度新能源汽车实现销售9.48万辆,同比增长374.77%,环比增长14.66%,单季度新能源汽车销量创历史新高。

2024年一季度归属于上市公司股东的净利润2.20亿元,较上年同期增加8.45亿元。2024年一季度归属于上市公司股东的扣除非经常性损益后的净利润1.14亿元,较上年同期增加10.38亿元。自2016年以来,公司连续八年持续规模化投入智能电动汽车研发,历经四年亏损,在2024年一季度实现首季经营性盈利。2024年一季度公司研发费用9.54亿元,环比增加3.49亿元,在研发费用大幅增长情况下,公司狠抓技术创新成本贡献,构建协同创新开发平台,实现精准高效全链管理,2024年一季度营业成本率较2023年四季度环比降低8个百分点;新M7销量增长,加速规模效应显现,高效的内部管理提升产品毛利率至21.5%。

2024年一季度经营活动产生的现金流量净额11.87亿元,较上年同期增加33.55亿元。主要系新能源汽车销量增加,销售回款增加。

2024年一季度总资产629.23亿元,较2023年末增加116.78亿元,资产负债率88.27%。主要系2024年一季度产、销量增长,生产经营形成的应付账款、应付票据余额增长较大。截止2024年一季度末,剔除应付票据(全额保证金)后资产负债率为82.9%;银行有息负债较年初下降4.2亿元;资产负债率偏高主要系日常生产经营所致,财务风险可控。