,一些迹象表明,车用半导体的短缺有所缓解。然而,至少到2023年,轻型汽车的产量可能仍不能发挥出全部潜力。

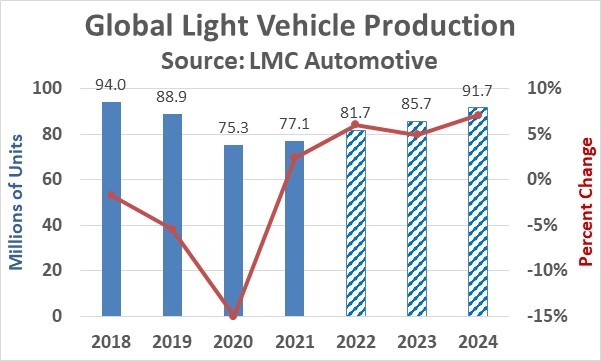

LMC Automotive机构7月份的预测显示,2022年的轻型汽车产量将达到8170万辆,较2021年增长2%。LMC机构1月份的预测显示,2021年的轻型汽车产量增长13%,比目前的预测多400多万辆。7月份的预测要求2023年产量增长5%,2024年产量增长7%。LMC机构4月份对2023年和2024年的预测比7月份的预测每年高出400万辆。2024年产量为9170万辆,应该仍低于2018年(五年前)9400万辆的疫情前水平。

该机构分析,汽车半导体短缺的主要原因是:

2020年初,新冠疫情爆发之初,汽车制造商大幅削减了半导体订单。汽车公司担心,如果需求因疫情而大幅下降,就会陷入库存过剩的困境。当汽车制造商试图增加订单时,他们已失去生产线上的地位,落后于个人电脑和智能手机等其他行业。

许多汽车制造商使用准时制订购系统来避免库存过剩。这使得他们几乎没有缓冲库存。此外,汽车中使用的大多数半导体都是由供应系统(发动机控制、仪表板电子器件等)的公司购买的,而不是汽车制造商,这导致供应链更加复杂。

车用半导体的设计周期较长,必须符合合格标准。因此,汽车制造商很难在短期内更换供应商。

由于设计周期长和产品寿命长,车用半导体比大多数其他应用使用的工艺节点要旧。如下表所示,麦肯锡估计,2021年72%的汽车用半导体晶圆使用了90纳米或更高的工艺节点,而在所有半导体应用中,这一比例为52%。只有6%的汽车需要用14纳米及以下的工艺节点,而在所有半导体应用中,这一比例为21%。半导体制造商将其资本支出集中在更先进的工艺节点上,而对较旧的节点只进行了适度的产能扩张。台积电是晶圆代工厂的龙头老大,其65%的收入来自先进工艺节点,只有12%的收入来源于90纳米或更高节点。台积电汽车收入只占5%,而智能手机收入占38%。因此,对于代工厂来说,汽车制造商不在优先考虑的范围内。

鉴于上述所有因素,解决所有供应问题需要时间。主要汽车制造商最近发表的评论显示,解决半导体短缺问题的趋势复杂:

丰田——短缺至少持续到到2022年第三季度

大众——短缺缓解

现代——短缺缓解

通用汽车——短缺影响到2023年

Stellantis——短缺持续到2022年下半年

本田——由于短缺,前景不明确

日产——未来几个月内复苏

福特——短缺仍然是一个问题

梅赛德斯奔驰——无重大供应问题

宝马——没有因短缺而生产延迟

沃尔沃——恢复完全供应

博世(零件供应商)——短缺持续到2023年

下表列出了汽车市场的主要半导体供应商。2021年,前十大供应商占汽车半导体市场总额690亿美元的46%(根据WSTS)。汽车业务在这些公司的半导体总收入中占据了相当大的比例,从17%到50%不等。

五大汽车半导体供应商在最近的2022年第二季度财务报告中也对短缺问题给出了不同的展望:

英飞凌科技——2022年短缺逐步缓解

恩智浦半导体——2022年第三季度需求仍将超过供应

瑞萨电子——2022年第二季度末库存恢复到计划水平

德州仪器——库存仍低于预期水平

意法半导体——2023年产能已售罄

车用半导体的短缺可能至少会持续到2023年。尽管一些汽车制造商表示已恢复全面生产,但大多数汽车制造商报告称,车用半导体仍在短缺。短缺将使汽车制造商无法生产足够的汽车来满足2022年和2023年的需求,导致大多数汽车的价格持续居高不下。

汽车制造商和半导体供应商正在努力防止未来出现这种严重短缺。汽车制造商正在调整他们的准时制库存模式。汽车制造商也在与半导体供应商更紧密地合作,来进行他们的短期和长期需求沟通。随着电动汽车和驾驶辅助技术的持续发展,半导体对汽车制造商来说将变得更加重要。(校对/武守哲)